股、债、汇出现剧烈调整,印度“神话破灭”?

本文来自微信公众号“长江宏观固收”,作者:赵伟团队。

报告摘要

7月以来,伴随经济加速恶化、资本大幅外流,印度股、债、汇出现剧烈调整

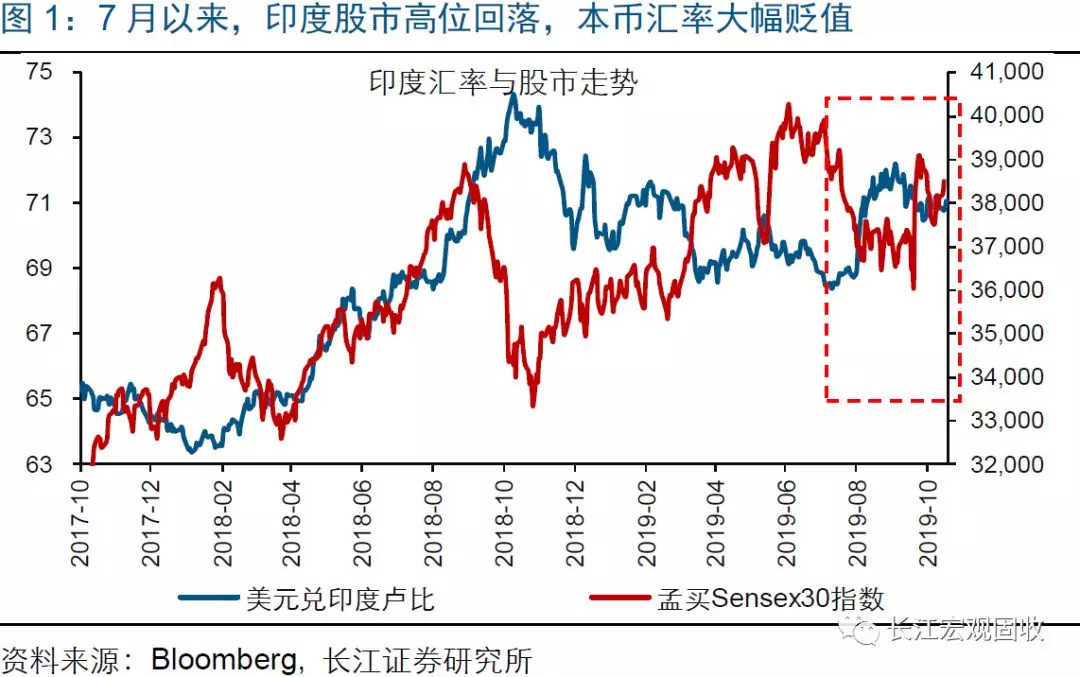

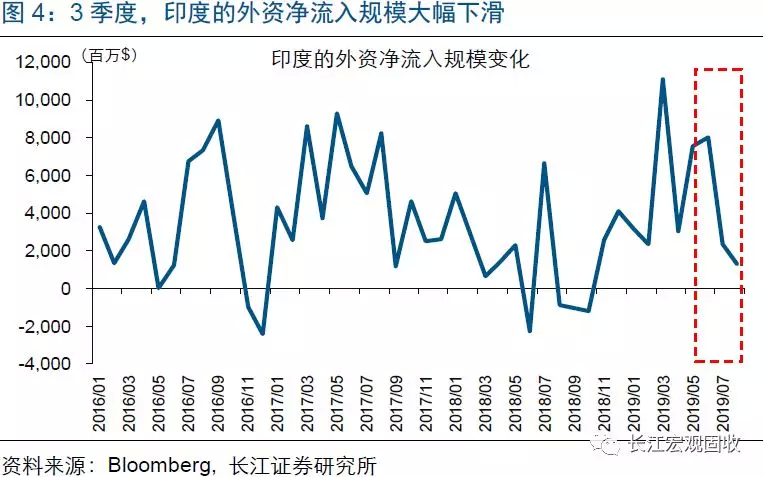

7月以来,受资本大幅外流等冲击,印度金融市场出现剧烈调整。今年上半年,印度股、债、汇齐涨。但7月以来,印度股市高位回落、最大回调超10%,10Y国债收益率自低位大幅上行36bp,本币汇率持续下跌近4%。印度市场的剧烈调整,或与资本外流紧密相关。7月来,印度单月净流入外资规模缩水超80%。

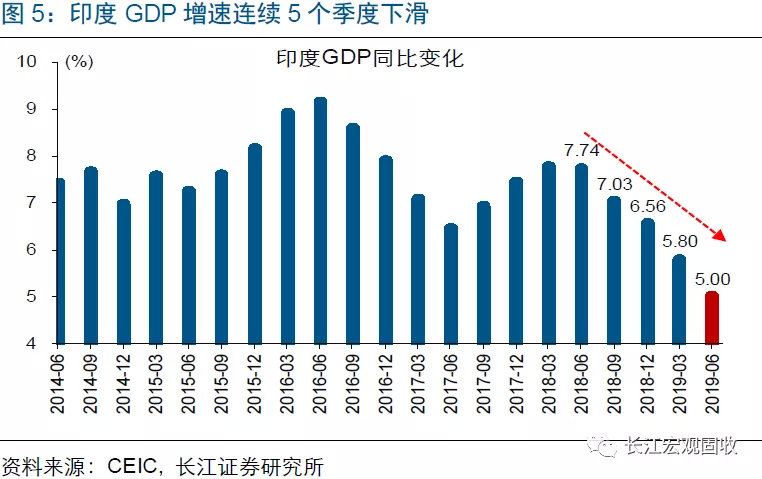

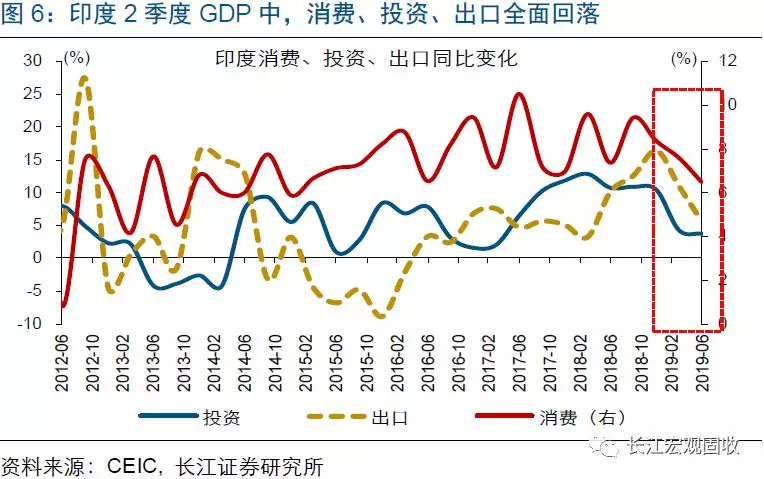

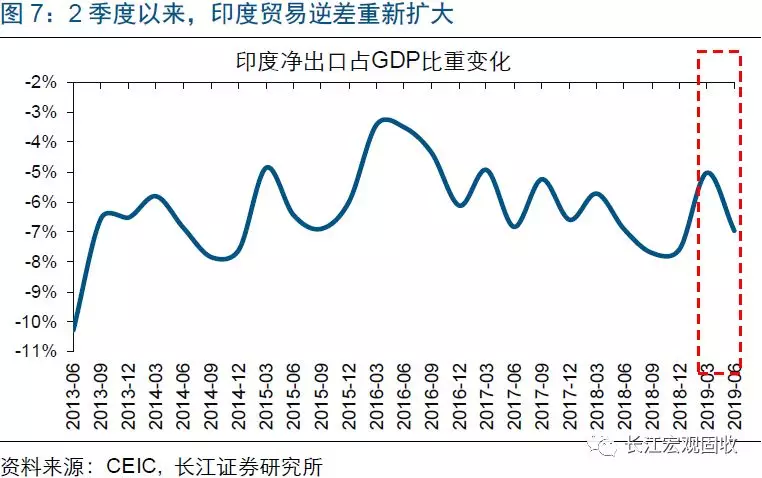

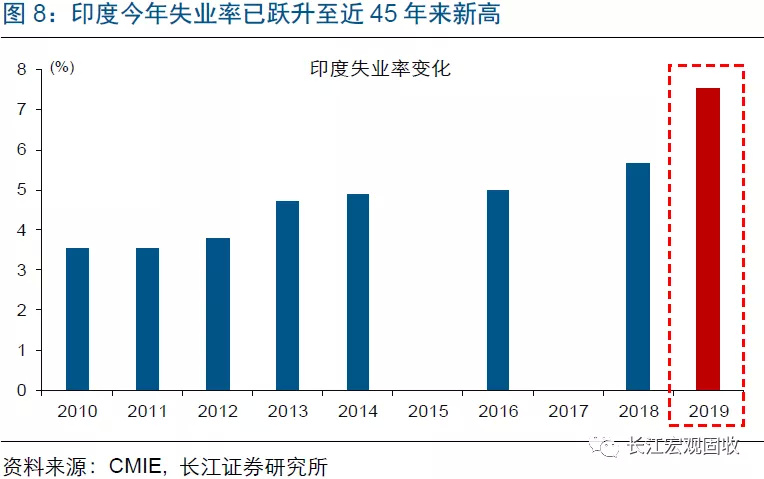

印度资本大幅外流背后,是经济基本面的加速恶化。今年2季度,印度GDP增速降至5%,不仅连续第5个季度下滑,更是创下2013年以来新低;GDP主要分项中,投资、消费、出口全面走弱。印度贸易逆差也重新走扩,净出口占GDP比重下滑至-7%。随着经济回落,印度失业率跃升至7.5%、创近45年来新高。

伴随内外需持续走弱,印度经济仍将进一步下行。本轮印度投资、消费增速分别自2018年1、3季度起见顶回落。未来一段时间,领先指标制造业PMI、居民收入增速等的大幅下滑,预示印度消费、投资增速将继续下挫。而前两大出口市场欧、美经济回落加速下,印度出口也将持续承压,拖累经济进一步下行。

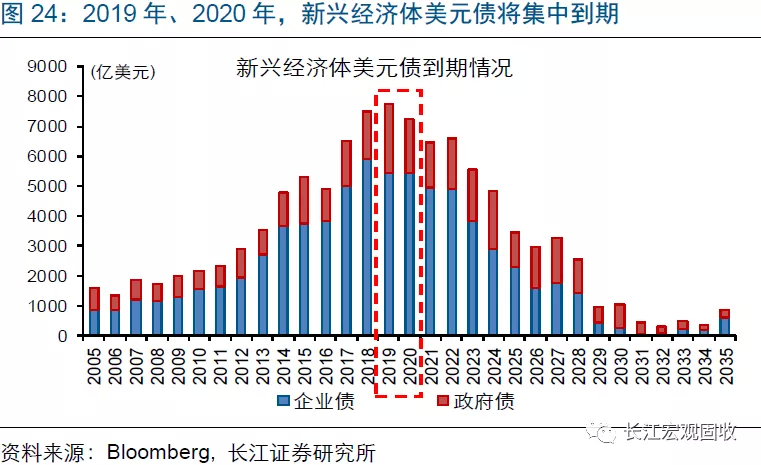

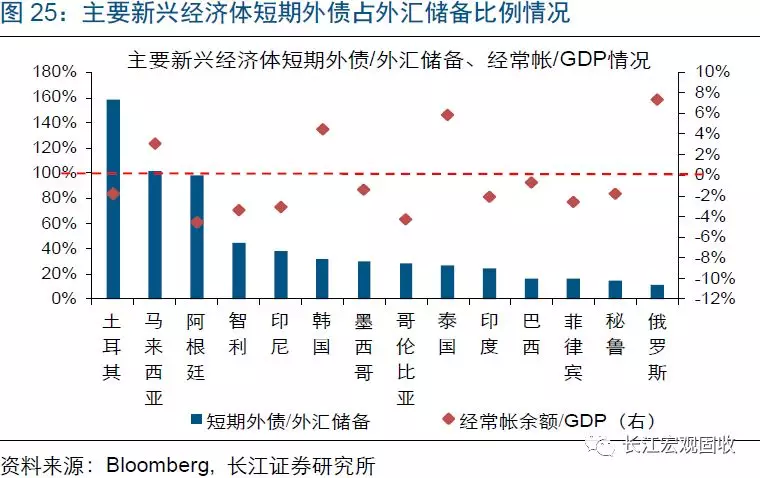

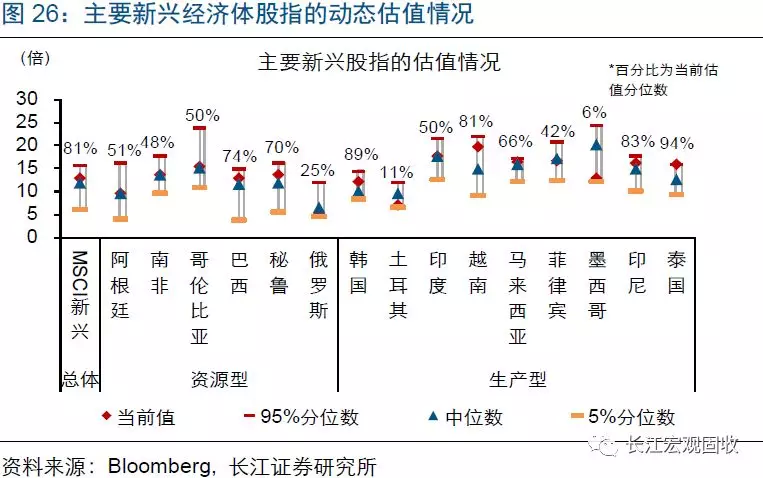

不止是印度,新兴市场普遍存在下行压力,部分经济体甚至可能爆发危机。印度经济的下行,并非特例。历轮全球经济回落阶段,新兴市场普遍存在下行压力,并曾多次爆发危机。随着本轮全球经济加速下滑,关注2类新兴经济体的尾部风险暴露:1)资源型、生产型经济体中外债偿付压力大的,以阿根廷、土耳其等为代表;2)生产型经济体中,高杠杆的开放型经济体,以韩国为代表。

风险提示:

全球经济遭遇“黑天鹅”事件冲击。

报告正文

海外热点跟踪

热点跟踪:印度“神话破灭”?

事件:7月以来, 印度股市高位回落、最大回调超10%,债市和汇市也出现剧烈调整。

点评:

7月以来,印度股市、汇市、债市出现剧烈调整。今年上半年,印度金融市场的表现在全球范围内“一枝独秀”,不仅股市、债市、汇市齐涨,股市(孟买SENSEX指数)更是升至历史新高。但7月以来,印度金融市场的“风光不再”。

其中,孟买SENSEX指数自高位回落,最低下跌至36093点、跌幅高达12%;印度卢比大幅贬值,美元兑印度卢比汇率上涨了近4%。同时,尽管印度央行接连降息,但印度10Y国债收益率由6.33%大幅上行36bp至6.69%。

印度金融市场出现剧烈调整,或与外资的大幅撤离紧密相关。由于增长潜力较大,叠加政府出台各类有利外资流入的政策,印度一直受到外资的青睐。根据统计,过去4年间,印度的外资净流入规模超过2000亿美元,在所有新兴经济体中位居前列。外资的大幅流入,不仅促进了印度经济的发展,也推升了各类金融资产的价格。但今年7月以来,伴随印度金融市场剧烈调整的是,外资的大幅撤离。数据显示,3季度,印度单月净流入的外资规模从80亿美元以上大幅下滑至不足13亿美元。

资本“逃离”印度背后,是印度经济基本面的加速恶化。今年2季度,印度GDP同比仅增长5%,不仅连续第5个季度下滑、远远低于市场预期,更是创下2013年以来最低水平;GDP主要分项中,消费、投资、出口全面回落。与此同时,印度贸易逆差不再收窄、重新走扩,净出口占GDP比重下滑至-7%。伴随经济加速回落,印度失业率飙升。根据CMIE的统计,印度今年失业率已跃升至7.5%、创下近45年来新高。

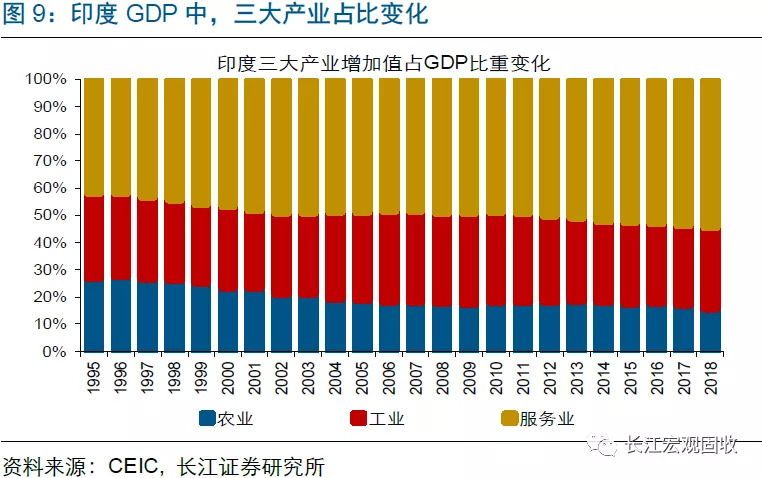

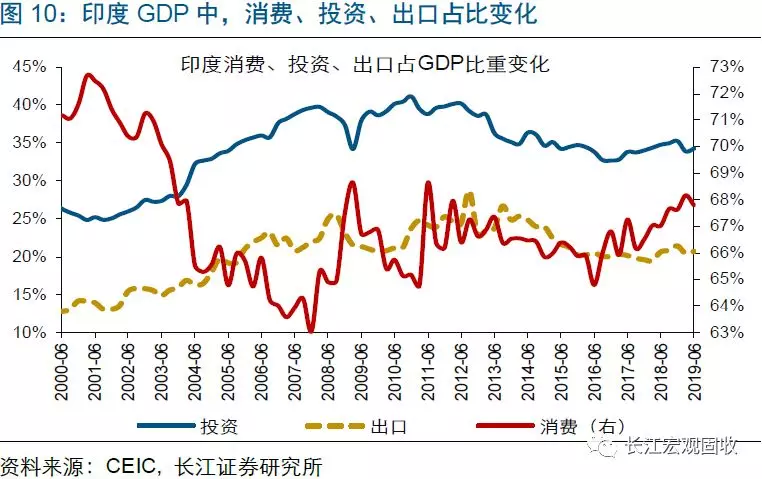

印度经济发展重消费、轻投资,服务业占比较高;过去5年,印度总理莫迪曾实施财政扩张等政策,刺激印度经济增长。印度GDP中,消费占比长期保持在60%以上,近年来更是进一步升至68%,而投资、出口占比分别在35%、20%左右。产业结构方面,服务业产值在印度GDP中占比最高、接近50%,工业产值占比不足30%,农业产值占比最低。

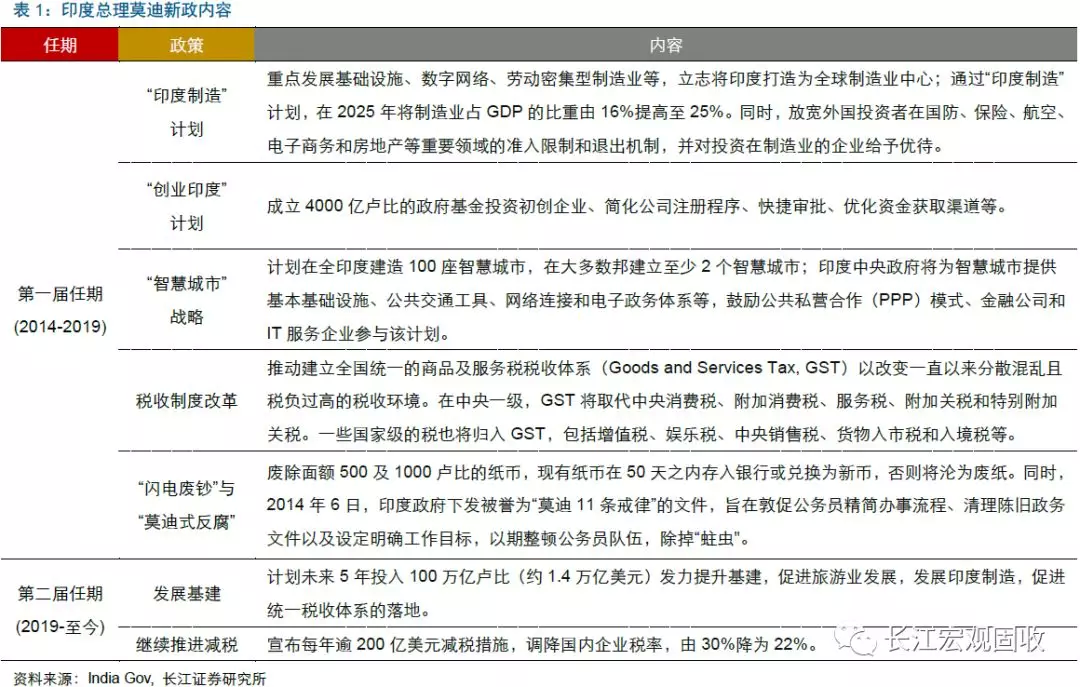

2014年,莫迪当选印度总理,2019年成功连任。第一个任期内,莫迪曾实施财政扩张等政策(通过税制改革减税、增加基建投资),刺激印度经济增长。2019年再次当选后,莫迪宣布继续推进减税(针对企业),并计划扩大基建投资。

随着领先指标加速回落,叠加前期财政刺激效应衰减,印度消费及投资增速趋持续下滑。2017年,伴随印度开始实施GST(新的税收体系),印度居民、企业在减税福利的带动下,加快消费、投资。

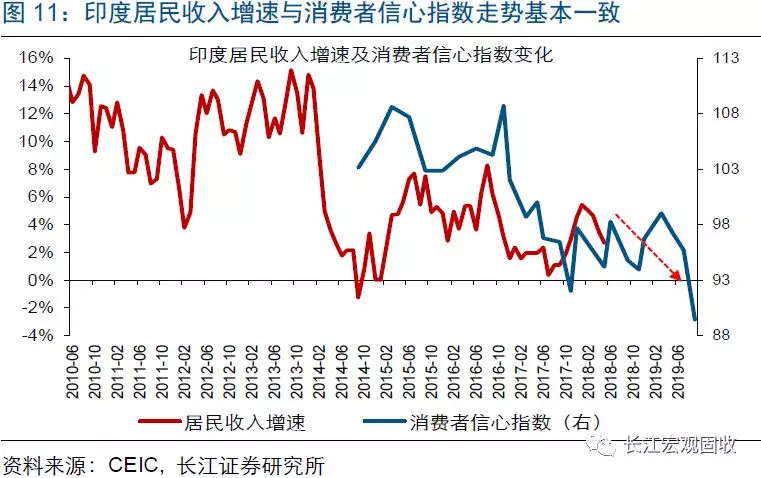

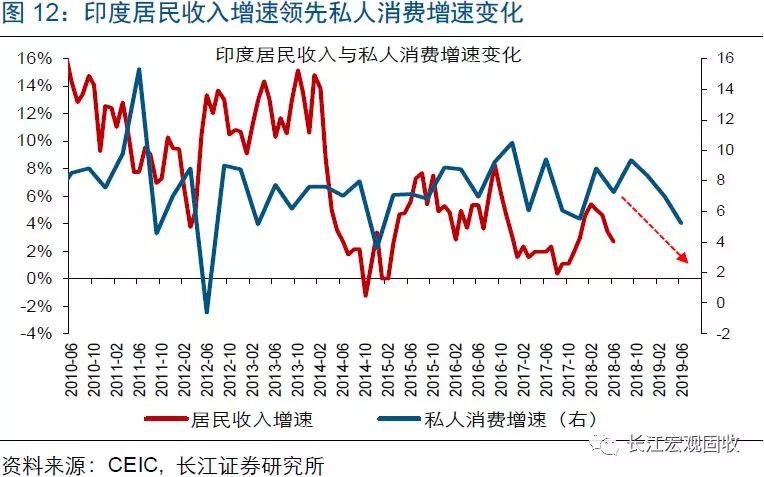

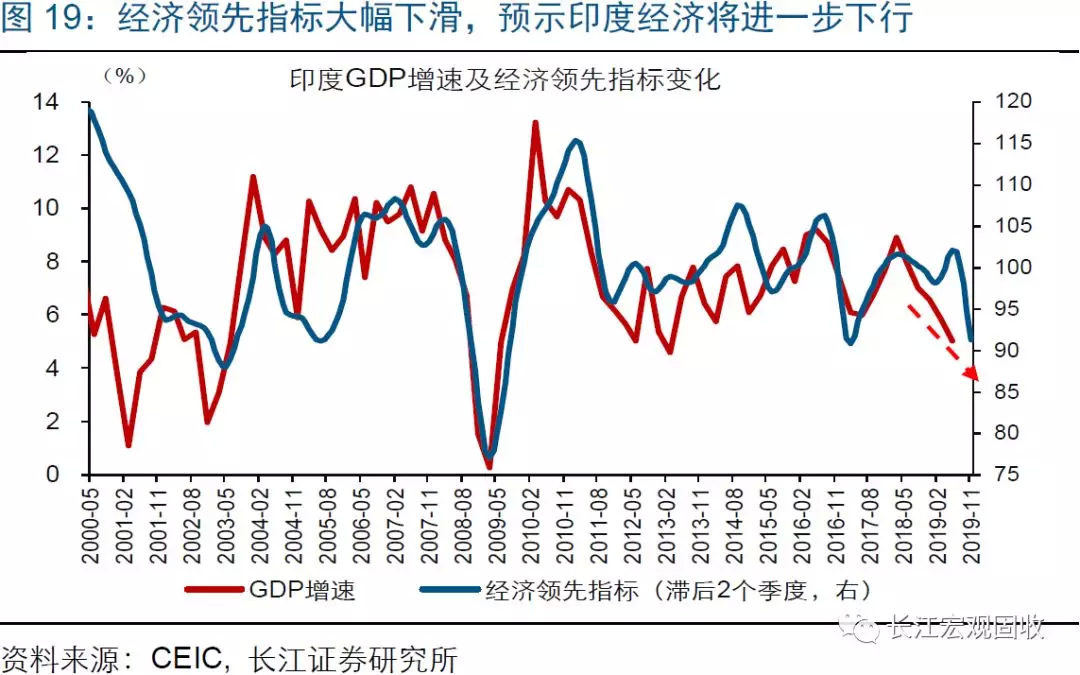

但伴随减税的刺激效应逐步衰减,印度投资、消费增速分别自2018年1季度、3季度起见顶回落,持续下滑。考虑到投资的领先指标企业新订单及制造业PMI指数,以及消费的领先指标居民收入及消费者信心指数等 [注释1],均大幅回落,印度投资、消费增速趋持续下行[注释2] 。

[注释1] 2018年5月后,印度不再公布居民收入的月度数据。考虑到印度消费者信心指数与居民收入增速走势基本一致,我们使用它作为收入的替代指标。

[注释2] 历史经验显示,连续实施财政刺激政策,对经济的边际拉动作用将加速走弱。同时,莫迪新的基建计划依然处于讨论阶段,印度过往基建计划因各种因素制约、真实完成程度非常低。

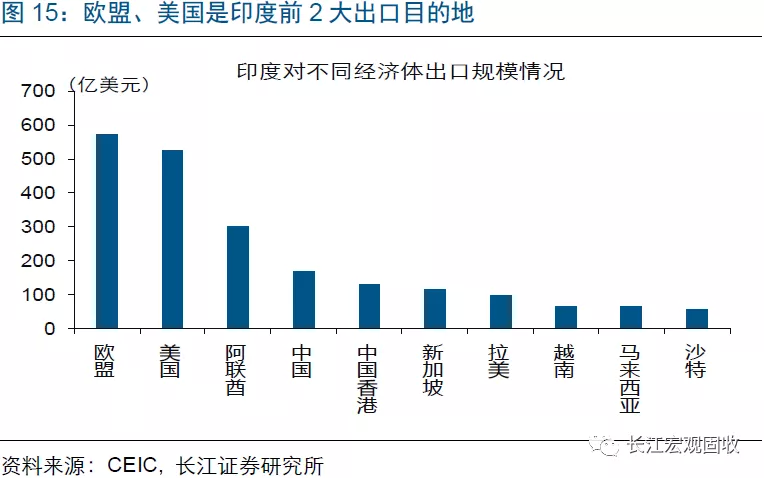

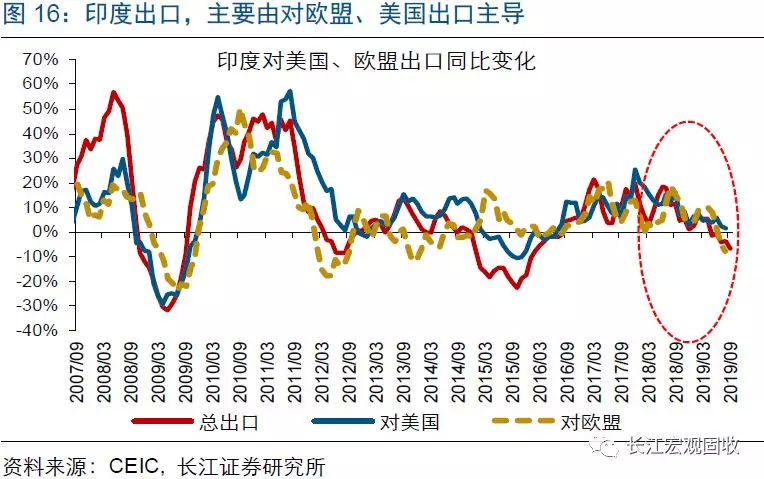

受美、欧经济加速走弱等影响,印度出口将继续承压,拖累印度经济进一步下行。由于前2大出口目的地分别是欧盟、美国,印度的出口增速受欧盟、美国经济走势影响较大。

2018年以来,随着欧盟、美国经济双双走弱,印度对欧盟、美国及总出口增速不断下滑。未来一段时间,随着欧洲、美国的经济领先指标ZEW经济景气指数、制造业PMI新订单指数大幅回落,欧洲、美国经济下行速度趋于加快;受此影响,印度出口将继续承压,拖累印度经济进一步下行。

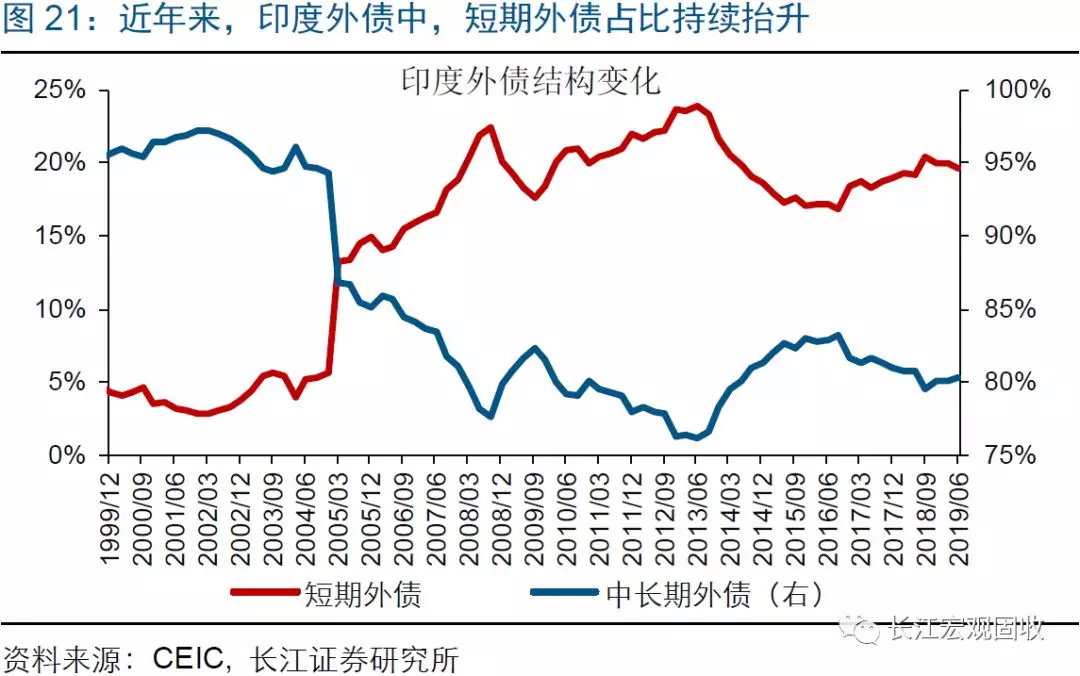

伴随着经济进一步走弱,印度因本币贬值、资本外流等,面临的外债偿付压力将加速抬升。上世纪90年代前后,印度曾因无法偿付到期的短期外债,爆发外债危机。本轮周期,印度为了促进国内经济发展,再次对外大肆举债。目前,印度外债占GDP比重已达80%左右;外债结构中,短期外债[注释3] 、中长期外债占比分别为20%、80%。根据最新数据测算,印度短期外债与总储备资产、出口的比值已分别达到26%、19%,双双升至近27年来的高位。未来一段时间,伴随着经济走弱、资本外流,印度面临的外债偿付压力将加速抬升。

[注释3] 短期外债指原定偿还期一年(含)以下的所有债务和长期债务的拖欠利息。

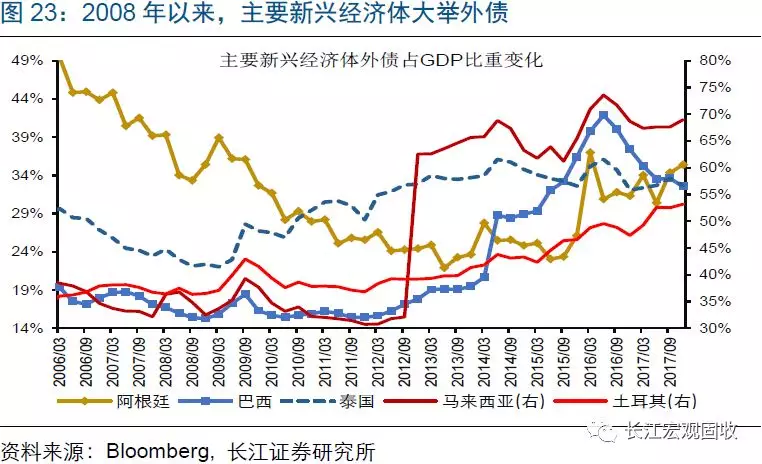

不仅仅是印度,新兴市场普遍存在下行压力,部分经济体甚至可能暴露尾部风险。印度经济的下行,并非特例。历轮全球经济回落过程中,新兴市场普遍存在下行压力,并曾多次爆发危机。

本轮周期,随着全球经济加速下滑,警惕阿根廷、马来西亚、土耳其等外债偿付压力大(短期外债/外汇储备比例均接近、甚至超过100%)的新兴经济体,爆发外债危机。与此同时,生产型新兴经济体中,开放型经济体将面临资本外流冲击;泰国、韩国、印尼、越南等杠杆高企、估值已达历史高位的市场,面临的调整压力尤其需要留意。(关于新兴市场的详细分析,请参考报告《长江宏观·赵伟 | 新兴市场“多空之辩”》)

经过研究,我们发现:1)7月以来,伴随资本大幅外流,印度金融市场出现剧烈调整。印度资本大幅外流背后,是经济基本面的加速恶化。今年2季度,印度GDP增速降至5%,不仅连续第5个季度下滑,更是创下2013年以来新低。经济回落下,印度失业率已跃升至7.5%、创45年来新高。2)内外需持续走弱下,印度经济仍将进一步下行。

具体来看,本轮印度投资、消费增速分别自2018年1、3季度起见顶回落。未来一段时间,领先指标制造业PMI、居民收入增速等的大幅下滑,预示印度消费、投资增速将继续下挫。而前两大出口市场欧、美经济回落加速下,印度出口也将持续承压,拖累经济进一步下行。3)不止是印度,新兴市场普遍存在下行压力,部分经济体甚至可能爆发危机。

回溯历史,全球经济回落过程中,新兴市场普遍存在下行压力,并曾多次爆发危机。随着本轮全球经济加速下滑,关注2类新兴经济体的尾部风险暴露:1)资源型、生产型经济体中外债偿付压力大的,以阿根廷、马来西亚等为代表;2)生产型经济体中,高杠杆的开放型经济体,以韩国为代表。符合以上条件,同时估值已处于历史高位的,市场调整压力尤其需要留意,比如泰国、印尼、越南等。

重点关注:欧央行10月货币政策会议

10月24日,欧央行将举行10月货币政策会议,在9月宣布新一轮货币宽松政策之后,市场预计欧央行本月将按兵不动。同日,美国将公布9月耐用品订单数据,耐用品订单的最新走势,可反映美国制造业活动的景气程度。

扫码下载智通APP

扫码下载智通APP