正荣地产(06158)等新一线房企的价值重估

国庆节后,沉寂了大半年的内房股走出了一波行情,截止10月14日收盘,正荣(06158)已从前期低点反弹23.7%;中南建设、旭辉(00884)、龙光(03380)也分别自8月份低点反弹25.2%、22.33%、19.8%;世茂房地产(00813)更是累积涨逾30%。

智通财经APP注意到,在此波行情启动之前,内房股的估值已经非常靠近历史底部,主流房企2019年PE仅4-6倍,NAV估值(净资产价值法)普遍折价40-80%,且2019年股息率高达6%。

在全球降息,流动性改善背景下的资产荒,使得资金开始青睐同时具备低估值、高成长性、高业绩确定性,及市场所谓“一低双高”特点的新一线房企。

新一线房企价值重估的核心:规模、盈利与财务安全的三角平衡

为什么新一线房企较龙头房企估值修复弹性更大呢?首先在于规模基础之上仍能保持较高的成长性。

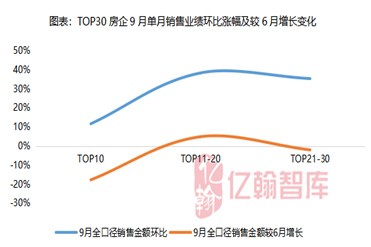

从规模增长来看,据亿翰数据统计,前9月销售突破千亿的房企已增至23家,其中9月单月TOP21-30房企环比增速高达35%,明显高于TOP10房企增速。

值得一提的是,相对于龙头房企在年初对于2019年的销售目标偏向于谨慎,新一线房企对未来三年增长非常有信心。

如在2019年中期业绩会上,正荣地产董事长黄仙枝将未来三年规模增长率定在了30%。此外,最近股价走势强劲的中南建设,根据其最新发布的股权激励计划,今年的达标要求为2017年净利润的560%(即实现净利润39.8亿)。

业绩确定性也是新一线房企备受青睐的原因,从已售未结资源看,截止2019年上半年,不少成长性房企预收款均为期内结算金额的2.5倍以上,如中南建设、金地及正荣的预收占比分别达到5.51、3.76及3.38倍。

规模的增长只是一方面,新一线房企的价值弹性还来自于盈利的稳定性及更大的边际改善空间。稳定的盈利能力来自于产品力、精准布局,以及获得土地成本优势。

如龙光凭借在大湾区前瞻性的战略布局,近3年平均土地成本/合约销售均价均低于30%。

正荣地产上半年拿地平均地价只有4662元/平米,相对均15400元/平米的平均房价,成本只有30%,因此毛利率有进一步上升空间。

值得一提的是,在融资环境收紧的大背景下,旭辉控股、正荣地产、中南建设等优质房企凭借良好信用频获国际信用评级机构认可,在美元优先票据、境外银团贷款、境内公司债券及ABS等方面多有斩获,多元化的境内外融资渠道保持通畅,融资成本稳中有降,财务风险可控。

如中南建设,截至上半年末,剔除预收账款等因素后,其资产负债率仅43.35%,经营性现金流入580亿元,是一年内到期的有息负债的3.5倍,现金短债比由2018年末的1.13提高到1.49。另外正荣地产净负债率亦由2018年底的74%进一步降至70.8%。

除了债务结构良好,偿债能力优越。近年来,中南建设与正荣地产在完善激励体系、深化城市布局、以及践行高周转方面均有异曲同工之妙。

据悉,继股权激励计划首期兑现后,中南建设于今年5月份再次推出大手笔股权激励,进一步向中层骨干员工486人授出1.38亿份股票期权,此次股权激励计划的业绩考核要求净利润相对2017年:2019年增长560%、2020年增长1060%和2021年增长1408%。

因此,对于地产行业而言,团队的赋能必定需要相匹配的放权和激励,而这一点正荣在2018年跨入“千亿”门槛后,提出“精总部、强区域”战略调整,成立和打造百亿区域公司,将管理和资源更加集中和优化,进一步赋能区域。

估值修复行情料将持续 新一线房企攻守兼备

目前国内稳经济需求突出的背景下,楼市政策整体将延续“因城施策”、“精细化调控”主基调,政策最严厉的时期大概率已经过去。

华创证券表示,近期宏观经济下行压力较大,政府加大逆周期调节力度、再次强调六稳,总体政策和资金环境或将边际改善。

不少券商出具报告表示看好四季度地产板块机会,建议抓住合适时机,布局优质个股。

如东吴证券建议把握估值切换窗口期,二线成长地产股推荐中南建设、蓝光发展;华创证券亦明确指出房地产板块低估值优势突出;此外,国泰君安表示看好二梯队房企中能实现规模与盈利平衡的高质量增长房企,推荐中国金茂、旭辉控股、正荣地产等。

尽管宏观经济面存在边际放松预期,但是地产行业整体呈现出趋于薄利的态势,因此管理的专业化以及运营的精细化成为很多房企避免陷入利润“泥潭”中的重要抓手。

总的来说,面对当前形势,房企应扎实修炼内功,通过树立行业标杆、锻造品牌力,以获得资本市场的更多认可;同时,把握潜力区域发展机遇,为企业持续增长蓄积动能,夯实未来发展基础。

扫码下载智通APP

扫码下载智通APP