你来,或者不来,贝莱德投资新兴市场的策略就在这里

本文来自“路闻卓立”。

新兴市场曾经是投资者的宠儿,但如今却开始越来越不受欢迎。然而,全球最大资产管理公司贝莱德的投资策略主管Christopher Dhanraj近日发文称,这仍然是一个具有吸引力的资产类别,并提供了4种投资新兴市场的策略。

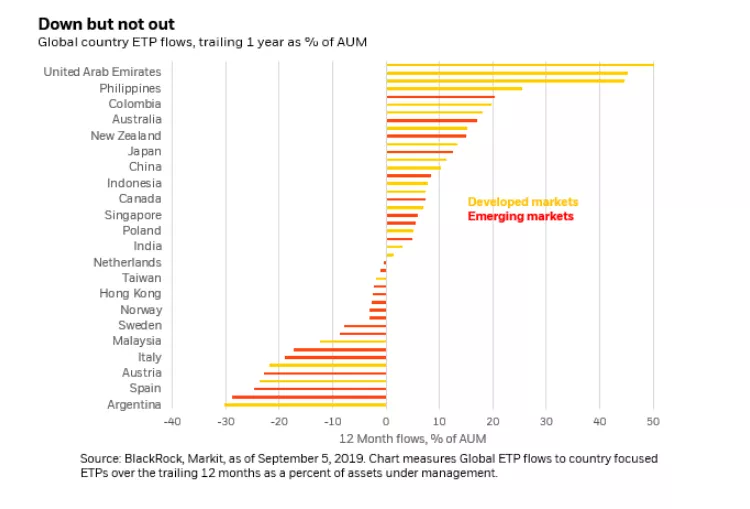

新兴市场还曾是投资者的宠儿,但随着我们步入了2019年的冬天,它们开始变得不受欢迎。这一资产类别遭受了一连串推文、关税和不确定性的冲击:摩根士丹利资本国际新兴市场指数(MSCI Emerging Markets Index)较2018年1月的峰值下跌了19%,而标准普尔500指数(S&P 500)同期上涨了5%。交易所交易基金(ETF)的资金流亦是如此,仅8月就从新兴市场股票基金赎回了近100亿美元,令今年迄今的累计资金流接近持平。

但仅仅新兴市场的下降并不意味着它就会出局。事实上,新兴市场的资金流动正在显现出弹性的迹象,这些资金流动最近打破了他们的亏损局面:9月16日当周,7亿美元流入新兴市场股票ETFs。

尽管如此,由于新兴市场提供了潜在的多元化和增长,考虑保持对新兴市场的部分敞口还是很重要的。此外,新兴市场股市的市盈率仅有约12倍,而美国股市高达17倍。

以下是投资新兴市场的四个建议:

1. 考虑最小波动性策略。

担心波动性的投资者可能会考虑最小波动率基金,这种基金有可能消除新兴市场投资的起伏。以最近的下跌为例:自2018年1月以来,摩根士丹利资本国际新兴市场最低波动率指数(MSCI Emerging Market Minimum Volatility Index)下跌了约10%,远低于摩根士丹利资本国际新兴市场指数19%的跌幅。

2. 根据不同的国家或地区,调整你的新兴市场投资组合。

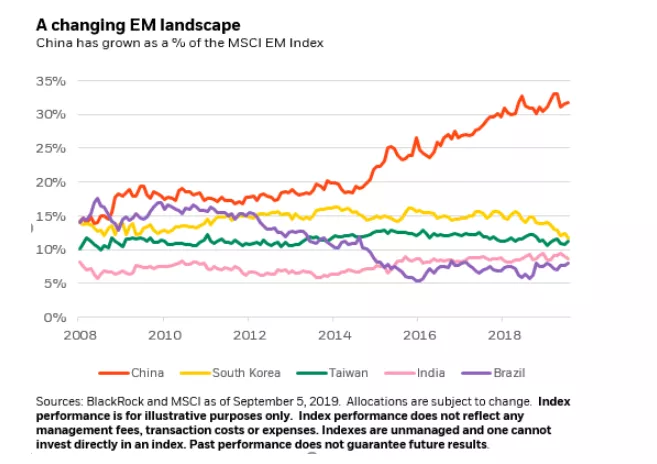

新兴市场的格局正在发生变化:沙特阿拉伯、阿根廷和中国的A股已被纳入摩根士丹利资本国际公司(MSCI)新兴市场指数,但尽管有新的入市者,该指数反而正变得更集中。在仅仅5年的时间里,中国在MSCI新兴市场指数中的权重已经从约20%上升到目前的33%,如果完全纳入中国A股,预计将超过约40%(资料来源:MSCI,截至2019年8月)。

投资者正在关注中国在新兴市场基准指数中33%的权重。由于中美紧张局势和企业盈利预期下降导致中国风险上升,摩根士丹利资本国际中国指数(MSCI China Index)已从峰值水平下跌近四分之一,拖累其余新兴市场指数下跌。随着中国在该指数中的权重上升,我们可能会看到,对于除中国外的新兴市场国家的处理与除美国外的发达市场或除日本以外的亚洲国家相当。

是否存在一个潜在的解决方案?考虑通过中国以外的新兴市场策略,将中国作为一个独立的资产配置市场。更通俗一些说,投资者可以考虑在其国际投资组合中采用以国家为重点的方法。集中的风险敞口、新兴市场之间的低相关性和较高的收益分散性表明,新兴市场非常适合这种方法。

3. 考虑整体风险敞口,但要管理政治事件风险。

投资者可能希望考虑采取一种差异化的战术和战略交易方式,利用整体新兴市场敞口,围绕美联储会议或地缘政治事件进行战术性交易。在可能的情况下,可以考虑货币对冲的新兴市场ETF,例如在墨西哥。

4. 看一看新兴市场债务,它们可能成为新兴市场股票投资组合的补充。

新兴市场债券看起来很有吸引力,30天期的SEC收益率(非货币市场基金的收益率,基于美国证券交易委员会规定的公式)为4.4%,并提供了对亚洲新兴市场股票指数的地理互补敞口。到2019年迄今,已有30多家央行降息,美联储和欧洲央行发出信息称,可能需要进一步的宽松政策。在全球降息的环境下,投资者可能会受益于将新兴市场债券作为收益率替代品。

无论新兴市场在本周还是明年重新受到青睐,我们认为多数投资者都应该考虑对这一重要资产类别进行长期配置。ETF可以提供灵活性,并通过一系列应用来实现这种配置。

扫码下载智通APP

扫码下载智通APP