“利好因素”复苏,黄金即将步入牛市下一阶段!

在上个月的短暂喘息之后,恐惧和不确定性在10月份卷土重来。最近的全球事件令投资者有充分的理由担心全球贸易摩擦的加剧。与此同时,疲软的经济数据也被解读为经济衰退的先兆,市场投资气氛愈发审慎。因此,黄金的“利好因素”得以复苏,暗示了未来几个月内金价走强的前景。越来越多的变量表明,黄金正在长期牛市的下一阶段到来之前,巩固着近期的涨势。

多头控制市场的迹象之一是,出现调整后的价格拒绝长时间保持在低位。牛市倾向于以横向盘整的形式来巩固在长期上涨中获得的收益。这似乎是金价在经历了联塑三个月的高涨反弹后,在9月份出现的最新一次调整。

智通财经APP发现,尽管金价在本周稍早时曾短暂突破一条关键的短期趋势线,但多头进行了激烈的反击,令金价在跌破50日移动均线两天内重新回到该水准之上。黄金可能还需要几天的时间来恢复足够的韧性,并建立必要的支撑以保持在50天移动均线上方。但有明显的迹象显示,多头正努力控制黄金的短期趋势(1-4周)。

尽管在避险情绪高涨时,金价还未能与其最接近的竞争对手(即美国国债)保持同步。但值得注意的是,迄今为止,黄金对近期大多数负面经济和政治消息的反应都是积极的。例如,在最新的美国ADP就业数据发布后,金价在10月2日上涨了近1.5%。该数据显示,9月份美国私营部门就业增长放缓,8月份数据也不如先前预估的那么强劲。有媒体捕捉到许多黄金投资者的情绪:美国有史以来持续时间最长的经济扩张已经到了第11个年头,但其与多个国家之间的贸易摩擦令人们相信,经济正在失去增长势头。

许多投资者进一步认为,美国经济放缓的迹象越来越多,可能会影响美联储在今年秋季进一步下调基准利率。低利率被普遍认为对黄金有利,因为这降低了非收益金属与有息资产之间的竞争。

美国近期令人失望的采购经理人指数(PMI)也是黄金“利好因素”复苏的另一个原因。该指数已连续7个月下降,低于荣枯线,表明制造业处于收缩状态,这也严重拖累了美元指数。10月3日,美元兑欧元和日元跌至一周低点。但美元指数仍接近多年来的高点,这意味着黄金尚未享受到其货币成分的支撑(见下图)。不过,尽管美元走强,但仅在“利好因素”的影响下,今年的金价已经足够坚挺了。因此,美元疲软并非金价在第四季度持续反弹上涨的先决条件。

智通财经APP获悉,除了疲软的制造业,美国的服务业也显示出放缓的迹象。10月3日发布的最新ISM调查显示,美国9月份服务业活动降至三年来最低水平。由于新订单降幅超过预期,上月的ISM非制造业指数跌至52.6,远低于经济学家预测的55.3。在许多投资者看来,这增加了黄金作为避风港的吸引力,或对金价的未来走势提供一些潜在支撑。

10月2日,在美欧空客补助纷争中,WTO准许美国对欧盟价值将近75亿美元的商品和服务采取创纪录的关税制裁。欧盟表示,若美国加征关税将会反制。许多投资者担心,不断升级的美欧贸易争端将使美国挑起的全球贸易摩擦再开辟一条战线。

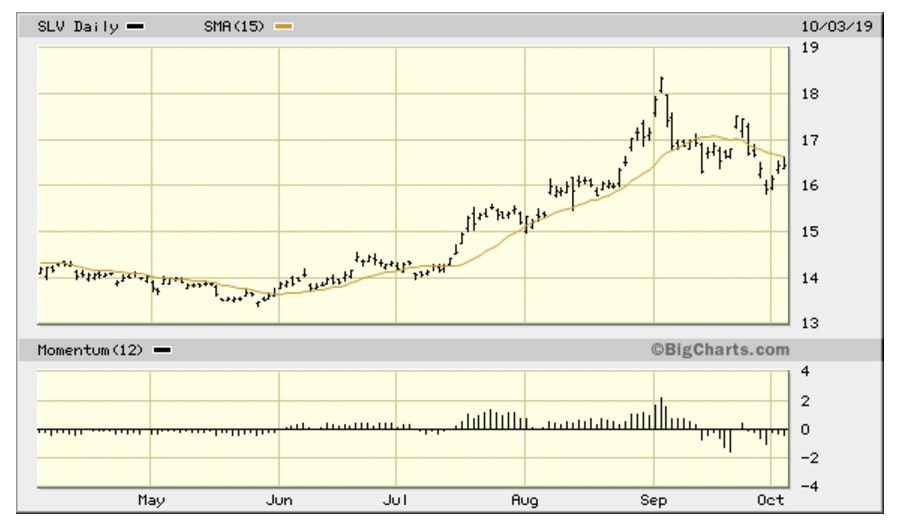

鉴于上述因素,黄金中期(3-6个月)的上涨趋势看起来较为稳固。不过,阻碍黄金买入信号近期再次出现的因素是黄金的姐妹金属走强。如下面的iShares白银信托(ETF)所示,银价仍低于15日移动均线。投资者或需先看到白银出现买入信号,才能确认金价的回升势头。银价低迷通常意味着,由于缺乏机构需求,金价无力反弹。因为从历史上看,每逢市场动荡,机构投资者在看涨购买黄金的同时,会买入白银作为辅助。

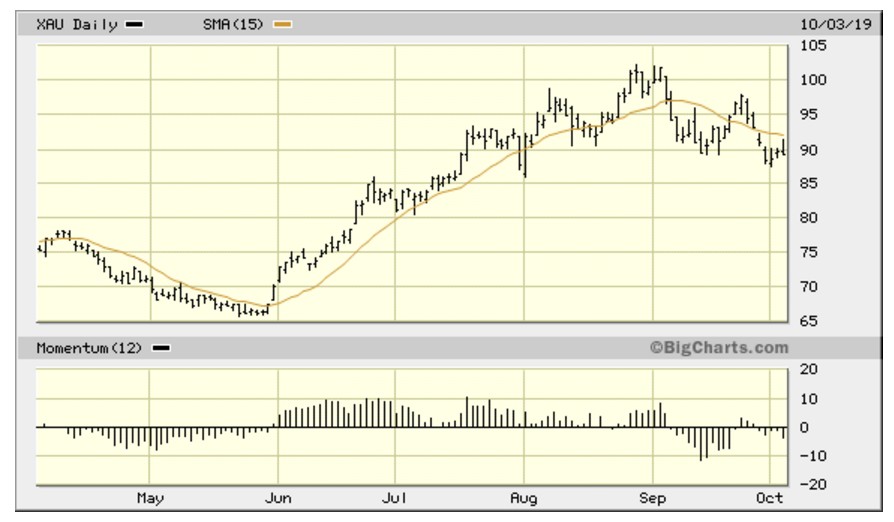

另一个可以确认金价将再次突破的迹象是,交投活跃的美国矿业股重回升势。以下是PHLX金银指数(XAU),截至10月3日仍低于15日移动均线。黄金股若要整体重拾买入信号,那我们应会看到XAU指数收于15日均线之上。而黄金股的上涨往往伴随着金价的上涨。

总的来说,对美国经济和全球贸易的担忧日益增加,为黄金带来了新的避险需求。上述回顾的证据表明,金价在今年秋季出现另一次突破尝试之前正处于盘整巩固状态。银价走强将增强黄金在第四季度的看涨前景,主要的黄金矿业股也会出现突破。随着贸易摩擦加剧,黄金有望从避险需求中受益,维持牛市的继续。因此,投资者有理由维持黄金的长期投资头寸。

扫码下载智通APP

扫码下载智通APP