乳制品产业链变化之际,雅士利国际(01230)还在被点名批评

乳制品产业链的基本面正在向好,上游奶源企业将持续受益。

智通财经APP了解到,国内过去几年的原奶供给一直处于紧缺状态,上游乳牛存栏数逐年递减,牧场规模化程度在进一步提升。近日农业农村部公布今年1-8月农产品进出口数据显示,奶粉进口量为98.7万吨,同比增长22.7%,另据海关总署统计,8月进口大包粉平均价格环比上涨3.5%,折合成生鲜乳的价格与我国8月自产生鲜乳价格十分接近。

后续来看,上游奶源企业将持续受益于奶价的进一步上行,因为目前原奶供需格局依旧在支撑这一逻辑。

供需格局利好上游企业

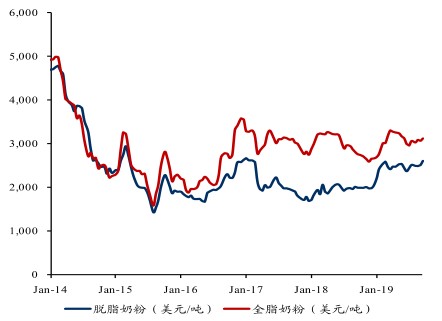

供给收窄,乳粉价格出现上涨。智通财经APP了解到,9月17日全球乳制品第244次拍卖结果出炉,由于本次投放量为3.73万吨,较上期减少6%,导致全脂乳粉价格较上期增长1.9%至3133美元/吨,脱脂乳粉价格较上期增长3.4%至2599美元/吨。

数据显示, 2019 年 7月澳大利亚原奶产量同比-8.4%,由于干旱将导致牧草供给下降及奶牛养殖成本攀升,澳协认为下一季度原奶将维持减势,同比降幅预计为 3-5%,总产量降至 83-85 亿升。目前澳大利亚减产趋势确立,虽然有新西兰产量提升部分缓冲澳大利亚的减产影响,但是整体供给收缩的情况仍存,全脂乳粉价格将保持温和上行的态势。

国内原奶供需格局同样紧张,奶价走势或将跟随国际形势。智通财经APP了解到,由于下半年为国内原奶供给淡季,但需求正处于旺季,国内原奶价格通常会在旺季经历反弹。加上国内环保监管趋严,出清部分小牧场,在需求旺季下限产将放大原奶价格季节性波动。9月初国内主产区奶价为3.69元/kg,国内规模牧场收奶价在3.9-4.0元/kg左右,合同外收奶量趋紧,表明近期国内原奶余量在减少。目前进口奶粉还原奶含税价在 3.46 元/kg,与国内生鲜乳价差为 0.12 元/kg,国内紧张的原奶供需短期格局,意味着国内外原奶联动性会提高,因此国际奶价上行的态势会传导至国内。

此背景下,港股市场上作为上游乳牛畜牧公司的现代牧业(01117)、原生态牧业(01431)等标的,或将受益。而反观成本端将受到影响的下游乳企来说,双寡头蒙牛(02319)、伊利还是有一定抵御能力的。

双寡头并不只是被动挨打

行业秩序增强,双寡头更有能力对冲原奶上行周期。智通财经APP了解到,其实在原奶上行周期之初,寡头型企业有望通过减缓促销逐步转移,此时的高端产品需求和竞争环境很大程度上决定了企业的盈利变化。比如伊利在2010年-2013年奶价上行周期时,就经历过2010年奶价全年提升15%以上,毛利率影响超过费用率同比下行,削弱了企业盈利能力;但在2011-2012年奶价温和上涨时期,由于企业提结构、控费用,转移成本上行压力,盈利水平得以强化;而2013年奶价暴涨对毛利的影响,被7月左右的全面提价和降费冲抵,毛销差只是略有下降。

这几年随着上游的集中度提升,行业契约精神增强,秩序性有所提升。大型牧场的奶源供给和价格较为稳定,龙头由于与上游大牧场的合作较多,控制力较小乳企更强,收奶的保障性也会更有优势。目前,双寡头在奶源方面已经通过资本或技术合作方式,加速布局国内及国外优质奶源,均基本了实现产销匹配。而且由于乳制品行业产业链利润较薄,成本上行周期,部分抗压力较差的企业退出,总体是有利于行业集中度的提升。

蒙牛的三季度经营状况,同样能说明一些问题。智通财经APP了解到,蒙牛管理层在近期电话会议中透露,虽然三季度原料奶价格同比上涨 5–7%,但受惠于产品组合升级和增值税减免下调,公司重申了2019下半财年经营利润率上升 50个基点的指引,即经营利润率将继续扩张。而且与2019 年上半年相比,三季度收入录得15.6%的强劲增长,其中高端 UHT 牛奶、特仑苏和纯甄的销售增长率略高于 19 年上半年;上半年仅实现了 4%同比收入增长的低温酸奶,三季度增长已回升至双位数。此外,管理层也表示没有在三季度看到价格战加剧的迹象。

蒙牛乳业因成本问题导致市场预期较低,截止目前,股价较前期高点已经有近13%的大幅回调,但就当前双寡头在奶价上行周期中长期的逻辑以及近期表现而言,公司是有较大的预期修复可能。

除开双寡头外,其它下游乳企的经营形势就有些不乐观了,而其中雅士利国际近期还被港交所点名批评了。

行情来源:智通财经

遭遇雪上加霜的雅士利

因多项关联交易的违规操作,雅士利被港交所点名。智通财经APP了解到,9月27日晚,香港联合交易所下发监管函,对雅士利国际在关联交易以及管理附属公司关联交易汇报方面出现的问题予以批评。监管函显示,雅士利于2017年1月1日至8月22日期间进行的7项关联交易存在信披违规问题,其中有4项交易是在签约后超过6至8个月才发布公告。在这4项关联交易中,有1项交易与其余3项合并计算,但未按规定经过独立股东批准。

相关的违规,并不是第一次。监管函同时表示,早在2014年、2017年,雅士利国际就曾因未按上市规则要求适时公布关联交易而收到港交所告诫。虽没有提及当时的具体情况,但是材料中明确表示, 导致 2014 年告诫及 2017 年告诫的违规事项,其性质及起因与本个案类似,而且都是在编制相关中报和年报时才被发现。在收到2014年告诫后,雅士利仍没有完全理解和遵守《上市规则》,并缺乏遵守《上市规则》第十四A章规定的内部监控措施,直到2017年5月,雅士利还未制定关联人士名单,也未对相关岗位的员工进行培训。

港交所认为雅士利一而再的违规情况严重,损害股东权益,也破坏市场透明度。基于上述违规事项,上市委员会决定对雅士利国际予以批评,同时责令其在本公告刊发后的4个星期内,委任一名独立专业顾问对公司内控问题进行全面检讨并给出改善建议;雅士利需在提交上述报告后的2个月内,提交独立顾问就公司执行建议情况的书面报告;雅士利还需针对关联交易完成相应的培训。

股价走了近6年下坡路的雅士利国际,在2018年刚刚摆脱亏损,2019年上半年主业经营利润刚有些起色的当下,就被港交所连续指出多项关联交易相关的违规事项。加之目前行业成本端提升,以及受二胎红利逐步消失导致的婴幼儿奶粉行业需求增速放缓至个位数水平等因素来看,公司股价依旧难有较大的行情出现。

行情来源:智通财经

扫码下载智通APP

扫码下载智通APP