新股解读 | IPO重启 募资额缩水近半 百威亚太(01876)曲折的港股上市之路

9月18日,几经波折的百威亚太(01876)终于得以再次回归港股IPO。

时隔两月后,百威亚太将于9月18日-9月23日重新招股,并有望于9月30日正式在香港挂牌上市。此次招股价定价于27 - 30港元,共计发行12.62亿股,集资额约340.83亿港元至378.69亿港元,较7月份首次IPO 764.47亿港元目标缩水近半。

从此次公司IPO定价来看,显然百威英博(BUD.US)并不想冒更大的风险,采取了一个较为保守的策略。在定价上所做出的巨大让步,也给予了投资者更大的信心。正如百威亚太CEO杨克(Jan Craps)在周二的记者会上提到,现在是个很好的时机,市场对公司平台也有很大兴趣。

如果说,作为世界啤酒巨头旗下企业第一次未能完成IPO是一次不幸,那么第二次若是再被搞砸,就更像是一场事故了。虽然CEO杨克于记者会上表示,如果27 - 30港元的价格依然未能吸引投资者,公司仍愿意再次放弃IPO。但在行为上,公司却为自己保留了发售量调整权。

智通财经APP了解到,若IPO市场需求强劲,公司还可行使发售量调整权。据悉,公司将可增发至多38%的股份,总募资额可增至66亿美元,为百威亚太募资提供充足弹药。对此,CEO杨克表示,发售量调整主要应对投资者需要,相信调整并不会使投资者股权被稀释。

控制债务为重要目标

回溯公司2个月前的IPO搁置,招商证券剖析有四大原因,除对公司母企债务问题和商誉减值风险的担忧外,发行价格过高则被其作为了四大原因之首。而在此次IPO中,公司则给出了大幅低于首次IPO的价格,除此之外,公司还将澳洲业务出售,并引入了新加坡主权财富基金GIC作为基石投资者。

而若要理解公司所做出一系列动作的背景,则需要从百威亚太首次IPO时便肩负的使命——“子还母债”说起。2016年,百威英博最终以680亿英镑完成了对全球第二大啤酒制造商SAB Miller的收购。刷新世界啤酒史上收购记录的同时,bud light、budweiser等主要品牌美国份额也有所缩减。截至2018年末,百威英博已以1028.4亿美元债台高筑。

即使是啤酒界的大哥大,也难以摆平这样高额的债务压力。智通财经APP了解到,为解决沉重的债务负担,公司已为稳定资产负债表采取了一些措施,例如,在去年决定派息减半,发力高端啤酒并削减成本等。据百威英博表示,公司希望于明年将净负债与营业收入比由18年底的4.6降至4以下。

可以预见,近年围绕百威英博的主题之一少不了“还债、还债、还债”。此次百威亚太在香港的上市,则也是百威英博削减债务的举措之一。

出售澳洲业务有何考量?

除此之外,在首次IPO叫停数日后,百威英博所做出的第一个大动作便是将澳洲的业务从百威亚太中剥离。7月19日,百威英博在其官网宣布,已将澳洲子公司以约113亿美元的价格出售给了日本朝日集团(Asahi

Group Holdings)。

澳大利亚业务的出售,一定程度上缓解了母公司部分债务压力。百威亚太于9月12日更新的招股书中也强调到,澳洲业务已并不属于泛亚平台的一部分。百威亚太CFO Guilherme Castellan也表示,从为股东创造价值的角度看,这样的做法是正确的。

由于澳大利亚为成熟市场,增长已有所放缓。将澳大利亚业务出售后,百威亚太的债务比率也将显得更为可控。

当然,在公司出售澳大利亚业务的同时,中国区在百威亚太中的比重也被逐渐放大。据百威亚太CFO介绍,对于百威亚太来说,中国是一个快速增长的市场。去年,百威英博在中国的销量增长8.3%。其中,百威(Budweiser)和科罗娜(Corona)等品牌表现尤为出色。

根据GlobalData的资料,公司2018年的啤酒销售额在中国排名第一,高端及超高端类别销售额及销量也均排名第一。

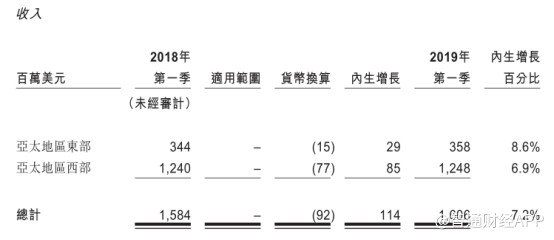

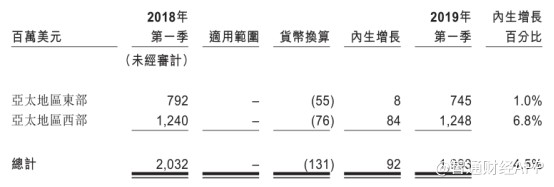

从公司第二次聆讯后提交的招股书中也可以看出,亚太东部的收入由1%提高至了8.6%。同时,公司出售澳洲业务的举措也符合稳定资产负债表的目标。正如公司CEO杨克在谈到出售该业务时提到的:“我们比两个月前更是一家成长型公司了”。

除了达到在某种程度上控制债务的目的外,澳大利亚业务的出售,也使得百威亚太未来的收购变得更有吸引力。百威亚太也曾表达了未来在亚洲扩张的意愿。其中,东南亚或是其最感兴趣的市场,如泰国、越南、菲律宾、老挝和缅甸等。

公司CEO杨克也在记者会上指出,之所以目前东南亚市场碎片化现象较为严重,主要与本土品牌没有区域分布有关。他认为,这些市场还没有被完全开发,也没有出现真正的国际品牌,百威亚太有机会将其规模和经验于当地施展。

2019年最受瞩目新股

虽然百威对外声称,若投资者认购预期较弱依然可能选择取消IPO,但经历的一次搁置后,这次的IPO百威亚太更需要势在必得。此次,公司也引入了新加坡主权财富基金GIC作为基石投资者。对方同意购买百威亚太10亿美元股票,并持有至少6个月。

对于此次公司提出的价格,信诚证券分析师陈伯豪认为,以上限价及18年度盈利约9.59亿美元计算,市盈率约53倍,目前的估值并不便宜。然而,由于百威亚太规模大于同业,其享有一定溢价。Bernstein饮料分析师Trevor Stirling则表示,该价格在合理价格区间内,为投资者提供了合理的上涨空间。

但无论最终结果如何,百威亚太都将成为今年以来最受瞩目的新股,或将成为2019年全球最大的IPO。

扫码下载智通APP

扫码下载智通APP