17万亿美元的大问题!全球债市泡沫敲响警钟

本文来自“WIND资讯”。

在全球经济增长放缓、多国央行宣布降息的背景下,8月全球负收益率债券规模已经飙升至近17万亿美元。债券收益率下跌、价格上涨,分析师也对债市是否出现泡沫众说纷纭。

债市低利率时代来临,各国加快国债发行步伐

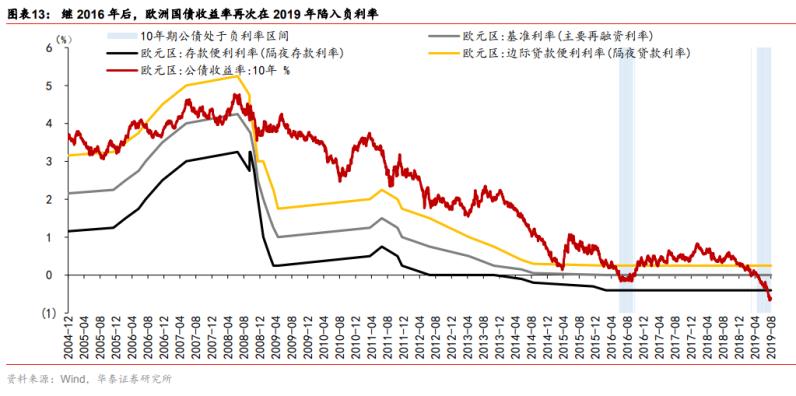

在全球央行执行宽松货币政策的背景下,不少国家10年期国债收益率已经跌至零下。随着人们对未来经济预期乐观度下降,英国硬脱欧等风险因素提升,投资者纷纷涌入长期债券避险,这也推动了债券市场泡沫风险提升。

据摩根大通统计,截至今年6月,全球负收益债券规模已突破13万亿美元。而到了今年8月,这一规模已达到17万亿美元,短短两个多月增加4万亿美元负收益国债。目前,国债负收益率主要集中在欧美发达国家,这也为西方发达国家的经济前景敲响警钟。

投资者为什么会购买负利率债券?一方面机构对未来市场更加悲观,认为国债收益率会继续走低,推动债券价格走高,因此通过差价获得收益;另一方面,随着金融市场动荡加剧,不少投资机构选择国债等避险资产,认为相较股票等风险较高的市场,债市的负利率带来损失尚且在可接受范围内。

另一方面,趁着国债收益率步入低位区间,各国加快发行国债。8月21日,欧洲经济火车头德国发行30年期零利率债券,目标规模为20亿欧元(约合22亿美元),为历史上首个以零利率发行期限达30年的国债。然而由于发行规模过大难以找到买家,最终以发行失败告终。

而债务规模高达22.5万亿美元的美国,也计划发行50年期甚至100年期的“世纪”国债。不过,华尔街对美国债券顺利发行表示悲观。美银美林策略分析师马克表示,美国市场对超过30年期美债的需求并不强劲,反对美国发行世纪债券。

债市泡沫来了吗?支持者表示国债价格过高

针对全球国债收益率下行、债券价格走高,分析师对债市是否存在泡沫也意见不一。

一方面,部分分析师表示全球债市处于泡沫中,美联储阻止不了经济衰退。管理资产逾2400亿美元的古根海姆合伙公司(Guggenheim Partners)首席投资官斯科特-米纳德(Scott Minerd)警告称,全球债市正处于“泡沫”中,特别是主权债务市场。他以日本和欧洲为例,表示所谓“无风险”资产类别价格已经上升到确保投资者遭受损失的地步。美联储通过降息阻止衰退也终将徒劳无功。

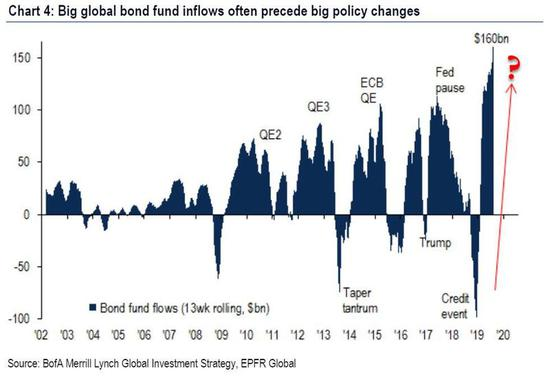

支持这一观点的还有美国银行(BAC.US)。美国银行8月公布数据显示,过去三个月流入债券基金的资金规模达到1600亿美元,创历史记录。美银分析师Michael Hartnett表示,经济衰退、政策失效及债券泡沫将导致信贷和股票见顶、信贷利差触底,对2020年美国经济持悲观态度。

美银还给出了债券泡沫破裂将给经济造成的负面冲击推演路径:

(1)债券价格飙升+债券资金流入激增+相信各国央行将承购债券价格=债市泡沫;

(2)债券泡沫破裂后,债市收益率将无序上升,可能会导致华尔街在公开市场和私募市场的“去杠杆化”;

(3)投资者的杠杆作用导致长期的低利率,此后出现一场广泛的衰退。

反对者认为债市收益率符合经济情况

另一方面,也有分析师认为国债收益率下行、债券上升的情况不能被称为“债市泡沫”,因为这与全球经济现状相符。

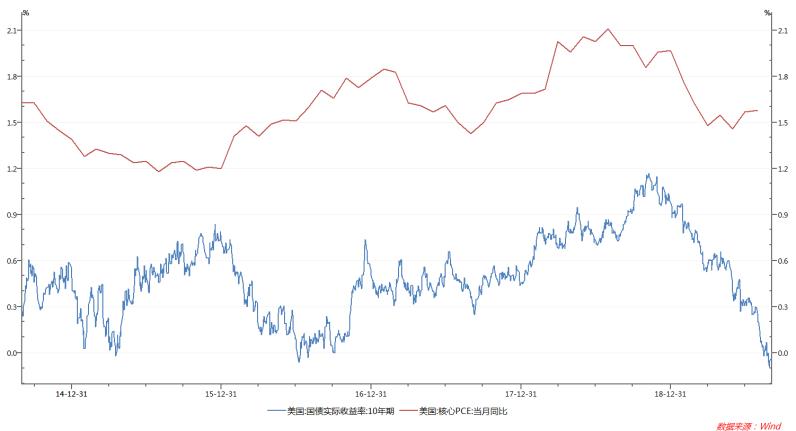

凯投宏观首席经济学家谢林(Neil Shearing)在9月3日发布的研报表示,当前美国国债名义收益率下行主要可归结于两个因素——对债券有效期内短期实际政策利率的预期,以及对通胀的预期。而政策利率和通胀利率互相影响,并在过去30年内都显著下行。

(图片来源:Wind EDB全球经济数据库)

谢林进一步分析称,过去数十年经济和人口都发生变化,通胀保持低位从而影响实际收益率,发达国家老龄化加剧,而新兴市场投资自2008年金融危机以来充满不确定性,这些因素都导致储蓄需求增强、资本投资削减。

此外,近期各国PMI数据也为国债收益率走低提供合理依据。美国8月ISM制造业指数三年来首次萎缩,达到49.1。而欧元区8月制造业PMI已经连续7个月低于荣枯线。对比这两项数据可以看到,美国正在加入其他发达国家的经济衰退阵营,而不是引领全球走向经济复苏。

(图片来源:Wind EDB全球经济数据库)

法兴银行首席(SocGen)经济学家阿尔伯特(Elbert Edwards)表示,收益率应当保持低位,因为即使看似强劲的经济数据,实际也闪现警告信号。从PMI数据可以看出,美国国债收益率应该追踪的是全球经济增长情况,而不是美国的经济增长。因此,基于当前全球PMI数据, 10年期国债收益率并未低于预期。

为了佐证自己的观点,阿尔伯特引用了一系列其他数据:美国非农就业数据虽然乍看起来令人放心,但一周工作时长暴露了潜在风险。当企业开始缩减岗位前,通常会以缩短工作时间开始。这一逻辑表明近期工作时长的缩减,也是今后就业下滑的预兆。

扫码下载智通APP

扫码下载智通APP