新股前瞻|“魏则西事件”三年后,永泰生物借CAR-T扣响港交所大门

2016年,惊动一时的“魏则西事件”将细胞免疫疗法推到了聚光灯前。为整治行业“乱象”,当时国内细胞治疗被“全面封锁”,期间只能试验,不得临床应用。当时,国内部分医药研究企业因此受到影响,永泰生物便是其中之一。

但随着近年来细胞免疫治疗理论和技术、产品的进步,这项技术不再是当年的“洪水猛兽”。今年3月29日,国家卫生健康委发布《体细胞治疗临床研究和转化应用管理办法(试行)》(征求意见稿),该文件向市场释放出细胞治疗的解禁信号。在此契机下,永泰生物选择敲开资本市场的大门。

智通财经APP了解到,9月2日,永泰生物向港交所递交招股书,申请主板上市。并且据知情人士表示,此次上市,公司计划集资1亿至2亿美元。

招股书显示,永泰生物是一家专注于细胞免疫治疗的生物医药公司,13年来,公司一直专注于T细胞免疫治疗药物研发和商业化。公司的核心在研产品EAL是国内首款获准进入II期临床试验的免疫细胞产品,以及目前唯一获准进入实体瘤治疗II期临床试验的免疫细胞产品。

实际上,公司的产品链覆盖非基因改造细胞、基因改造细胞、肿瘤多靶点治疗细胞、肿瘤单靶点治疗细胞等主要肿瘤细胞免疫治疗产品。除EAL产品外,公司的主要在研产品包括CAR-T细胞系列药物和TCR-T细胞系列药物等。

虽然公司的研发管线看似覆盖范围较广,但其实公司目前在研产品中,仅有其核心的EAL产品进行到了二期临床阶段。除此之外,公司70%的在研产品尚处在临床前研究阶段。

即便如此,公司依然表达了对其上市的信心。智通财经APP了解到,在此之前,永泰生物负责人曾表示:“公司实力斐然但一直行事低调,前期只接受了股东投资和天使投资,为了推进产品临床开发,选择在香港IPO上市,公司市值将在百亿港元左右。”

然而理想很丰满,现实或许并不会尽如人意。永泰生物在细胞免疫治疗上的“故事”很美好,只是这似乎支撑不起其所说的“百亿市值”。

从财务上来看,由于永泰生物目前商业化进度最快的在研产品仍处在二期临床阶段,因此直到现在,公司也未能从其产品中获利,公司当前的“造血”能力几乎为零,其持续经营完全靠融资补血。

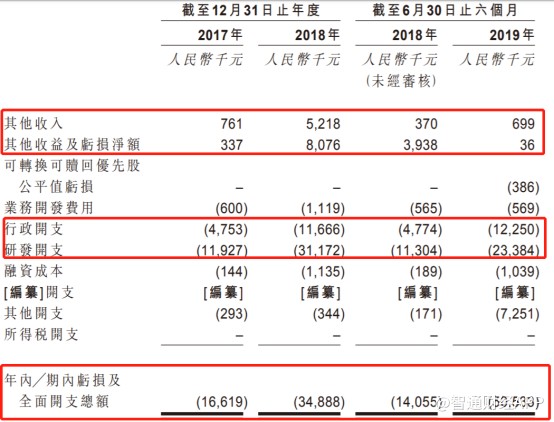

随着公司产品研发的不断深入,其行政开支和研发开支已逐年增长。例如,截至2018年6月30日,公司这两项费用仅为1607.8万元;到今年同期,该费用已合计达到3563.4万元,涨幅达121.6%。而这也导致公司的期内亏损从2018年上半年的1405.5万元扩大至今年上半年的5053.3万元。

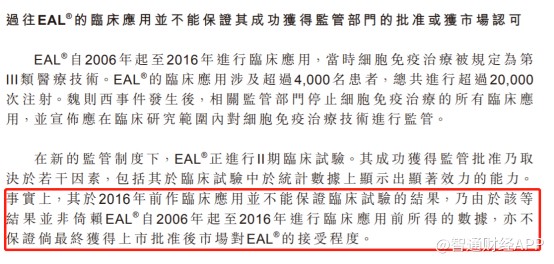

在业务上,永泰生物的情况似乎也并不乐观。在招股书的“风险因素”中,公司提到“事实上,其2016年前作临床应用并不能保证临床试验的结果,乃由于该等结果并非倚赖EAL®自2006年起至2016年进行临床应用前所得的数据,亦不保证倘最终获得上市批准后市场对EAL®的接受程度。”

简言之便是,2016年因国内对细胞免疫疗法研究的限制,永泰生物在2016-2019年期间鲜有新的临床试验结果出炉,而其在2016年以前的临床应用或许在最终新药审批时面临不被认可的风险。此外市场对基于此前临床应用的EAL产品是否接受也是一个未知数。

这也就意味着,一旦出现此类风险,永泰生物或将面临重新进行EAL产品II期临床试验的境地,而这无疑将极大延缓公司产品商业化进程。

并且,从目前市场大环境来看,投资者避险情绪在一定程度上仍然主导市场。因此对于自身毫无“造血能力”且产品研发处在风险期的永泰生物来说,“市值百亿”在短期内或许只是个可望而不可及的“美梦”。

扫码下载智通APP

扫码下载智通APP