追寻确定性的未来 龙光地产(03380)穿越周期的秘密

2019年上半年,在“房住不炒、因城施策”的主基调指引下,中国房地产市场整体发展平稳,TOP10-TOP30梯队房企领跑行业。

作为深耕粤港澳大湾区的网红房企,龙光地产(03380)凭借前瞻性的战略布局、精准的项目投资、适销对路的产品以及灵活的经营策略,在行业整体销售增速放缓的背景下,销售业绩依旧取得较快的增长。

2019年初,龙光地产设定全年的销售目标为850亿元。截至2019年上半年,龙光地产已完成销售目标的53.3%,截至2019年7月底,销售目标完成度达提高到64.3%,预计超额完成全年销售目标无压力。

根据智通财经APP研究测算,若龙光地产如期完成2019年销售目标,便可锁定80%以上的2020年预期收入,预期2020年及2021年核心盈利将持续增长。

值得注意的是,面对错综复杂的市场形势,龙光地产拥有高确定性的业绩增长外,由于一直以“未来三到五年成为粤港澳大湾区龙头房企”为目标,所在项目溢价及升值空间大且成本控制良好,也让公司在核心利润率一直维持行业领先优势。在此基础上,龙光地产也一直以40%的派息率回馈股东。

华泰证券预计,龙光地产可长期维持40%的派息率,主要是由于销售和核心盈利将同步稳健增长,盈利确定性强。

销售盈利数据双双提升,提前锁定2020年业绩增长

2019年上半年,在“房住不炒、因城施策”的主基调指引下,中国房地产市场行业整体增速放缓。期间,TOP100房企累计权益销售规模近3.9万亿元,同比仅微增4%。

面对错综复杂的市场形势,龙光地产紧抓深耕粤港澳大湾区的历史机遇,凭借精准的市场布局、契合市场需求的产品以及灵活的经营策略,在行业整体销售增速放缓的背景下,销售增速依旧取得较快的增长。截至2019年6月30日,龙光实现合约销售额453.1亿元,同比增长27.7%,不仅高于行业TOP100房企平均增长率4%,还高于行业TOP30房企平均增长率10.96%。

得益于此,龙光地产的营收和利润也双双增长。财报显示,2019年上半年,龙光地产实现营业收入人民币270.2亿元,同比增长78.3%;净利润52.9亿元,同比增长39.4%;公司拥有人应占净利润 51.28亿元,同比增长49.4%;核心利润46.7亿元,同比增长59%;公司拥有人应占核心利润45.1亿元,同比大幅增长70.2%。值得注意的是,龙光地产的核心利润规模在同等销售规模房企中继续遥遥领先,半年核心利润规模甚至部分同等规模房企全年。

据智通财经APP了解,2019年初,龙光地产设定全年的销售目标为850亿元。截至2019年上半年,龙光地产已完成销售目标的53.3%,截至2019年7月底,销售目标完成度达提高到64.3%,目标完成率处于行业前列,预计超额完成全年销售目标无压力。考虑到公司全年推货量超过1500亿元,手中持有的已售待结销售金额可观,若龙光地产如期完成2019年销售目标,便可锁定80%以上的2020年预期收入,预期2020年及2021年核心盈利将持续增长。

深耕大湾区6111亿土储蓄势待发,盈利能力保持行业领先

同时,龙光地产以“未来三到五年成为粤港澳大湾区龙头房企”为目标,希望在实现销售稳定增长的同时实现持续强劲的盈利能力。事实上,作为港澳大湾区的网红房企业,龙光地产有着丰富的土地储备,已经为未来的销售和利润持续增长做好准备。

据智通财经APP了解,龙光总土储包括招拍土地储备及孵化中并购及城市更新项目两部分。截至2019年6月30日,龙光总土储建面为5469万平米,总货值达7520亿元。其中,粤港澳大湾区土储货值为6111亿元,占比81%;深圳土储货值1803亿元,深圳及临深区域土储货值3370亿元,占比44.8%。

叠加政策利好下,龙光地产在粤港澳大湾区及深圳充足的储备将为业绩的持续增长提供保障。特别是随着深圳先行示范区引领地位的确立和政策的落实,带给资本市场的信心更加明显,龙光地产的股价一度因此飘涨。多家大行分析预计,深圳市场资产价值将进一步释放,将为龙光地产带来可观的业绩和利润。

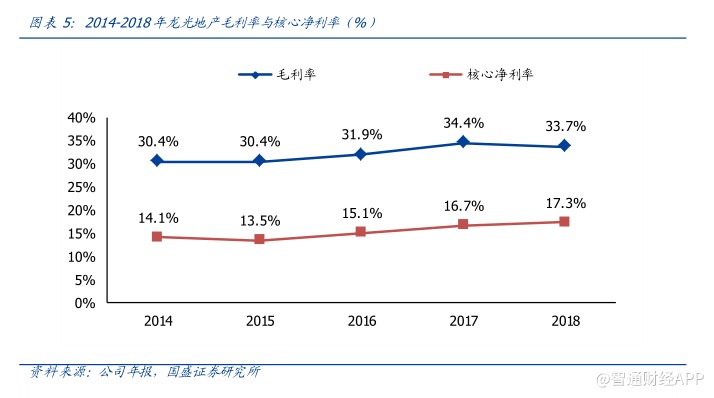

事实上,核心利润率方面,龙光地产继续保持行业标杆地位。2019年上半年,龙光地产整体毛利率34.8%,较去年的33.7%进一步提升;核心利润率17.3%,与2018年持平,稳居上市房企前列,显示出持续领先行业的盈利能力。

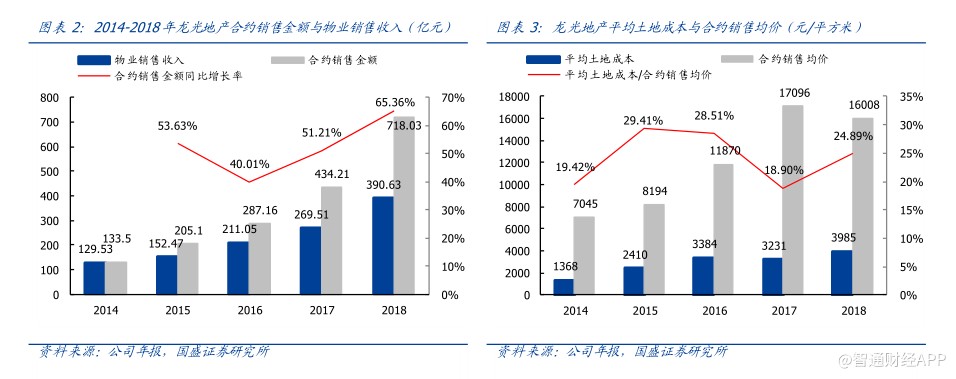

据智通财经APP观察,自2013年上市以来,龙光地产的的盈利能力就一直保持在较高水平,毛利率均在30%以上,且较为稳定,核心净利率也持续走高,主要原因除了由于深耕粤港澳大湾区的项目溢价及升值空间大外,还有公司通过跨周期及精准布局,土地成本优势显著,因此近3年平均土地成本/合约销售均价均低于30%,有较高的安全边际。

得益于此,公司的近三年的毛利率均保持在30%以上,核心净利率持续提升。此外还有城市更新项目,由于投资少、价值高、孵化周期短,业绩记录良好,盈利可见性清晰,已经成为龙光地产业绩增长的新引擎,如今年上半年,龙光城市更新业务贡献核心利润约18亿元。

财务结构稳健,估值优势显著

进入2019年以来,在金融监管加强、去杠杆以及信贷紧缩背景下,房地产企业融资的各大渠道正逐渐收紧。在此背景下,融资能力对房企的生存和竞争的重要性将进一步凸显,而房企的融资能力也代表了投资机构对房企未来盈利的信心。

在今年上半年,龙光地产在美元优先票据、境外银团贷款、境内公司债券及ABS等方面多有斩获,说明公司多元化的境内外融资渠道保持通畅,这包括成功签署了16.1亿港元的3.5年期银团贷款协议、两批优先票据、15.1亿元五年期境内公司债,及一批ABS证券,其中境内公司债票面年利率仅5.5%,利率之低在民营房企中可圈可点。此外,公司还以低息换高息、短期换长期的方式,提前赎回一笔2.6亿美元2020年到期年息7.70%优先票据,反应出公司在资金运营方面游刃有余。

截至2019年6月30日,龙光地产融资成本与2018年末相持平,加权平均借款利率为6.1%。值得注意的是,自2014年以来,龙光地产的加权平均借款利率持续降低,近三年的平均融资成本稳定在 6%左右。

据智通财经APP了解,基于前瞻性的大湾区布局,龙光的业绩增长和盈利提升备受资本市场看好,花旗、瑞银、汇丰等多家国际投行均继续推荐龙光地产为行业首选股,估值优势凸显。

此外,债务结构稳定,也成了龙光地产的突出优势。截至2019年6月30日,龙光有息负债总额为652.1亿元。从债务到期结构来看,一年以内到期债务仅占比24%,债务到期安排均衡、合理,有利于分散债务偿还压力。报告期末,龙光持有现金及银行结余383.1亿元,现金短债比约为2.4倍,可以完全覆盖短期债务,短期偿债压力较小。

事实上,债务结构的优化也得到了国际信用评级机构的认可。8月28日,国际权威评级机构标普宣布,将龙光地产长期主体信用评级从“BB-”调升至“BB”,展望稳定。9月2日,惠誉国际也宣布,将龙光地产长期外币与本币发行人违约评级由“BB-”上调至“BB”;次级永续债券评级上调至“B+”,评级展望为“稳定”。这两大机构均认为,龙光地产的销售和盈利增长强劲、资金状况良好、投资纪律严明、杠杆率进一步改善及市场地位和资产质量持续提升。据智通财经APP了解,国际信贷评级将有助于公司拓宽融资渠道,进一步提升债券交易的流动性。

在基本面的表现强劲的基础上,龙光地产在回馈股东方面也好不吝啬。龙光地产董事会建议派中期股息每股38港仙,同比增加36%,派息额占股东应占核心利润约40%,居行业较高水平。

据智通财经APP了解,这已是龙光地产连续4年派息比率不低于40%,反映出公司盈利能力持续强劲,现金流充裕,无债务到期的资金压力,有足够的发展信心与股东分享利润。华泰证券预计,龙光地产可长期维持40%的派息率,主要是由于销售和核心盈利将同步稳健增长,盈利确定性强。

扫码下载智通APP

扫码下载智通APP