借钱一时爽,还钱火葬场!页岩油革命的结局是排队破产?

本文来自“万得资讯“。

页岩油/气革命正在走向“狂野”的结局,至少对于华尔街来说是如此。

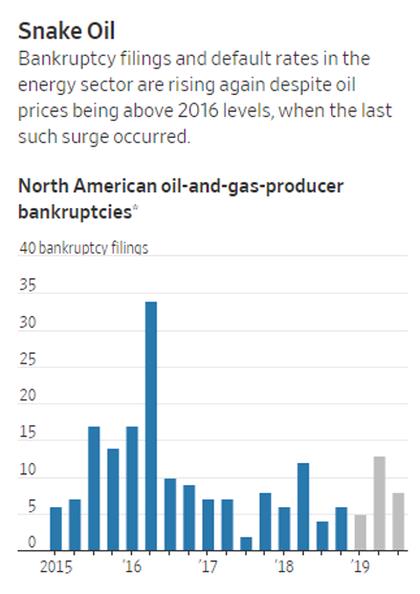

2019年,像Sanchez Energy Corp.(SN.US)和 Halcon Resources Corp. 等26家页岩油/气公司已经破产。2018年,美国全年破产的页岩油/气公司为28家。随着大量债务到期以及前几年押注更高油价的资本退出,美国的页岩油/气公司破产数量预计还会上升。

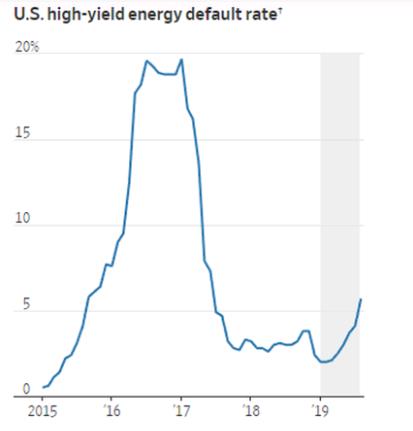

截至8月,所有发行垃圾级债券的能源公司中有5.7%违约,这是自2017年以来的最高水平。垃圾债违约百分比是行业内公认的“行业财务压力的关键指标”。

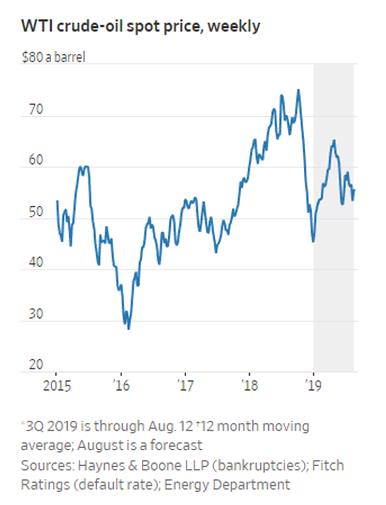

在多年微薄的回报之后,投资者的兴趣已经消退。过去18个月来,华尔街一直在密切关注曾经一度炙手可热的页岩油/气模式,这给许多公司增加了不利因素。目前油价一直在低于60美元的位置徘徊,能源公司不仅要还上到期债务,支付利息,还要融资继续投入生产。挑剔的华尔街与低迷的油价简直是双重连环打击。

到目前为止,私营能源公司是美国页岩油/气的生产主力军,也正是这些公司和小型钻探公司,最先也最大程度上感受到融资行业的寒意。

律师事务所Haynes & Boone 的合伙人Patrick Hughes 说:“之前,这些小公司还可以坚持一段时间,但是现在由于债务水平太高,它们不得不承担债务的后果。”

由于西德克萨斯州的油田生产放缓,加之加工成本高于预期,Halcon Resources Corp.申请破产,距离上一次申请破产只有三年时间。该公司的首席重组官(chief restructuring officer)表示,破产部分是因为今年早些时候,由于杠杆率过高,该公司违反了债务契约,贷款机构削减了该公司5000万美元的信贷额度。

Sanchez Energy Corp. 则将破产的原因归咎于原油价格下跌,以及与黑石就2017年从阿纳达科石油公司共同收购的资产发生争议。黑石表示,该公司拖欠开发资产的联合协议,因此黑石有权接管这些资产。

其他页岩开采商,如EP Energy Corp.也出现债务逾期未偿还,即8月15日到期的4000万美元的利息未支付。该公司在2012年接受了Apollo资本主导的救助,此后一直挣扎于沉重的债务负担。

截至2019年第二季度,EP Energy Corp.的债务达到其息税折旧摊销前利润(EBITDA)的6倍。该公司表示,必须在9月中旬支付逾期的4000万美元利息,并正在考虑“一系列选择”,包括破产。

2016年,当原油价格低于每桶30美元时,70家美国和加拿大石油天然气公司申请破产。此后,原油价格几乎翻了一番。也就是说,近期的能源公司破产主要是债务主导。

在2016年存活下来的能源公司,多数面临着未来四年内即将到期的债务。据标准普尔公司,虽然2019年剩余时间内,美国的能源公司只将有90亿美元到期,但2020年至2022年间将有约1370亿美元到期。

像Alta Mesa Resources(AMR.US)这样的公司的债务风险仍然很高。在支出数亿甚至数十亿美元之后,形势发生了逆转。

标准普尔公司的信贷分析师Paul Harvey这样描述未来的情形,“许多能源公司的杠杆率很高,而且债务即将到期”,债务逐年到期的过程就是能源公司逐个被“谋杀”的过程。

根据标准普尔的数据,截至7月,投资者在发行人(能源公司)没有违约的情况下,可以从债券中获得的最低收益率为7%,而整个债券市场来的基准收益率大约是4%。能源公司的垃圾债券,收益率约为13%。

随着资本成本的增加,能源公司对发行垃圾债券更加谨慎。数据显示,能源公司高收益债券发行量比去年同期下降了40%,但总的债券发行量上升了32%。

Natixis SA 银行的美国能源负责人Tim Polvado总结称,对于能源公司来说,任何可用的资本结构都将比一年前更加昂贵。

旧债即将到期,华尔街对能源板块兴趣日渐冷淡,新的融资成本增加,美国能源公司在未来两年的可能还会见证到更多的破产。除非,国际油价再次获得大幅上涨。

扫码下载智通APP

扫码下载智通APP