兴业证券:本轮黄金牛市展望如何?先看看触发黄金大牛市的三种姿势

本文来自微信公众号“兴业研究”,作者:兴业研究宏观团队。文中观点不代表智通财经观点。

摘要:

我们的研究发现,黄金同时兼具超主权货币、超主权零息债券、大宗商品等价物三重属性。这意味着黄金牛市也对应着三种范式——本位币危机、债券牛市和商品牛市。

1929年大萧条后和1971年布雷顿森林体系崩溃是两次典型的本位币危机触发黄金牛市,牛市直接源于危机中的金价重估,但离不开债务危机(1929年)、石油危机(1973年、1980年)等因素的推波助澜。二十一世纪前十年的黄金牛市是商品牛与债券牛共生的结果。

本轮黄金牛市由债券而非商品牛市主导,未来金银比有刷新历史高点的可能。同时,“去美元化”方兴未艾,美元本位币地位动摇,全球货币体系重塑将赋予黄金更大的上涨空间。

关键词:黄金、白银

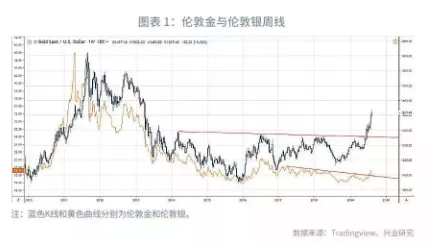

2019年6月以来,金银价格如同坐上了直升飞机,轻易突破了过去三年多的震荡区间顶部,黄金开始剑指历史高位(见图表1)。这一变化,对于黄金价格的未来走势,到底意味着什么呢?是新的一轮大牛市正在开启吗?

为此,我们回顾了百年金价史,梳理黄金大牛市的范式。我们研究发现,黄金兼具超主权货币、超主权零息债券、大宗商品等价物三重属性。这意味着,黄金的牛市也对应着三种范式——全球本位币危机、债券牛市和商品牛市。

1、范式一:全球本位币危机

1929年大萧条后和1971年布雷顿森林体系崩溃是两次典型的全球本位币危机触发黄金牛市。充当世界货币的主权货币出现危机之时,全球货币体系面临重塑,作为超主权货币的黄金受到追捧。

1.1 1934年金价重估

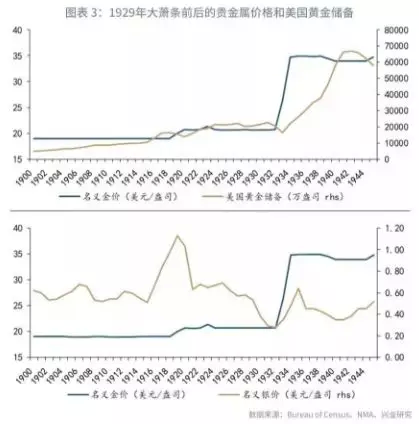

第一次世界大战后,随着经济逐渐复苏,黄金供应短缺,许多较小的国家选择持有英镑和美元作为储备资产,黄金储备集中在美国、英国、法国等少数大国手中。1929年美国股市崩盘后引发全球性危机,许多国家抬升利率阻止投资者将现金兑换为黄金,但这使得经济加速崩溃,陷入通缩的恶性循环。1930年代初,美国也面临同样的困境,一方面是银行倒闭风潮加剧了兑换黄金,另一方面美国还出借超过240吨黄金给欧洲各国央行稳定局势。银行倒闭和黄金储备的减少使得美国的基础货币供应和货币乘数双双下降,通缩压力不断加剧。1931年,英国、德国、奥地利等欧洲国家宣布脱离金本位,仅有美国和法国坚持金本位。1934年1月,为了刺激经济复苏,美国国会通过《黄金储备法案》,宣布美联储的黄金储备由财政部接管,所有银行上缴黄金换取黄金凭证(gold certificate)作为储备资产;赋予总统贬值美元的权利。随即,时任美国总统罗斯福宣布金价重估,一盎司金价由20.67美元调整为35美元,金价涨幅近70%,相当于美元一次性贬值超过40%。但由于金本位下黄金名义价格被官方限制,作为黄金替代品的白银价格涨幅更为可观。白银价格则从1931年的0.29美元/盎司上涨到1935年的0.64美元/盎司,涨幅达到120%(见图表3)。

1934年金价重估的另一重要背景是债务危机,我们将在后文论述。

1.2 1971年“尼克松冲击”

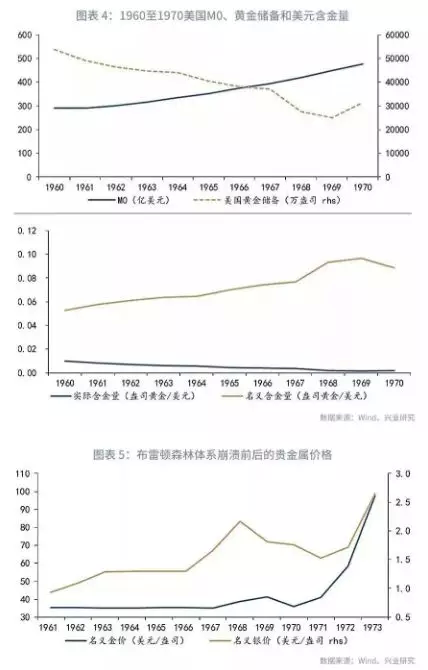

1960年代,随着美国深陷越南战争难以自拔,市场对美元的信心丧失殆尽,对黄金的热情则有增无减。1961年,为了将金价稳定在35美元/盎司,美国联合其他发达经济体建立了“伦敦黄金池(London Gold Pool)”,设想在黄金市场价高于官方定价时抛售黄金,反之则在市场购回黄金。当时的西德宣布不会用美元兑换黄金。1968年11月,稳定金价的一切努力以失败告终,伦敦现货黄金市场临时关闭。

货币超发和黄金储备流失导致美元含金量持续下降,决定了布雷顿森林体系崩溃的宿命。1971年8月13日,尼克松总统在大卫营秘密会见白宫高级官员、财政部长和美联储主席,决定单方面终止“布雷顿森林体系”。两天后,官方正式宣布美国退出“布雷顿森林体系”,暂停美元兑换黄金,实行90天价格管制和工资管制。1971年12月,G10经济体在华盛顿签署“史密斯协定”,官方金价由35美元/盎司调整为38美元/盎司,意味着美元一次性贬值7.9%,且金价浮动区间为2.25%。1973年2月14日,日本和当时的欧共体宣布汇率自由浮动,布雷顿森林体系彻底崩溃。1961年至1973年间,金价由35美元/盎司飙升至近100美元/盎司;银价则由0.93美元/盎司飙升至2.65美元/盎司。金银涨幅相当,均为185%左右(见图表5)。

1929年大萧条后和1971年布雷顿森林体系崩溃带来的黄金牛市,都直接源于全球本位币危机中的金价重估,也离不开债务危机(1929年)、石油危机(1973年、1980年)等因素的推波助澜,而后者中恰恰包涵着黄金牛市的另两种范式——债券牛市与商品牛市。

2、范式二:债券牛市

在一定程度上,黄金具有超主权零息债券的特点,其本身具有较稳定的内在价值,流动性好,无违约风险,但不孳息,收益完全取决于未来的价格。纵观百年历史,在美国两次大的债务危机——1929年大萧条和2008年次贷危机中,黄金展现出了很强的债券属性,即金价与债券收益率高度负相关。

达里奥认为“漂亮的去杠杆(beautiful deleveraging)”需要宽松的货币政策刺激或债务货币化,以及本币贬值,从而抵消去杠杆的通缩压力。在两次债务危机的应对中,美国都基本遵循了这样的方法——短期利率降至0附近,为金融体系注入流动性,美元对主要货币贬值。此时黄金受益于两方面的利好:(1)美元既是全球本位币,也是国际金价的主要定价因子,美元贬值即黄金购买力提高;(2)低利率环境使得债券收益率和其他资产的预期收益率下降,这使得投资黄金这种不孳息资产的机会成本下降。

2.1 大萧条时期的去杠杆

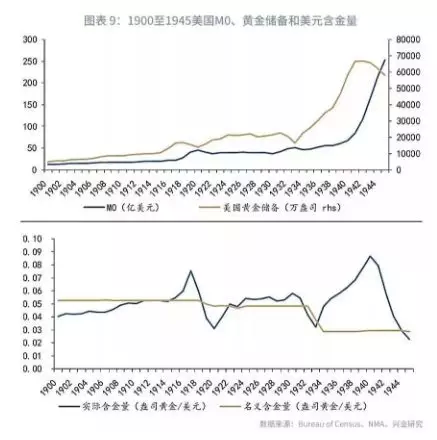

在1929年股市崩盘后,美国在1933年至1937年,1938年至1945年分两个阶段完成了去杠杆。危机伊始,美联储也一度希望通过抬升利率防止国际资本和黄金储备的外流,但这显然加剧了经济下行和通缩风险。随后美联储意识到了问题所在,将短期利率降至0附近,令美元对主要货币和黄金贬值,同时还采取了扭曲操作(即以长期国债置换持有的短期国债)。1935年后股市和房地产市场均逐渐复苏。1936年至1938年美联储货币政策再度收紧,虽然利率水平变化不大,但存款准备金率翻倍,股市再度转而下跌,开启了第二阶段去杠杆。在第二阶段,短期利率继续维持在0附近,美元对主要货币贬值,但名义金价保持稳定。名义金价的稳定主要得益于全球黄金储备流向美国,美元保持了足额的含金量(见图表6至图表9)

2.2 次贷危机后的去杠杆

大萧条后近90年,美国遭遇了二战后最严重的债务危机——次贷危机。危机后去杠杆的历程仿佛大萧条时期的历史重演,我们再次看到了90年前的政策组合——美联储将政策利率降至0附近、美元贬值、扭曲操作,此外美联储还祭出了大规模资产购买。次贷危机波及全球后,发达经济体央行纷纷效仿美联储,推出了各种版本的量化宽松政策组合,全球进入了一个前所未有的低利率甚至负利率环境。尤其在2015年欧央行加入负利率行列后,全球负利率债券规模急剧膨胀。在负利率环境下投资者对价格变化的资本利得的关注,则会进一步弱化黄金不孳息的劣势、突出其价格波动大的优势。负利率的深化将是未来金价上涨的重要驱动因素(见图表10至图表13)。

3、范式三:商品牛市

黄金作为大宗商品的一般等价物,还可能受益于大宗商品牛市而出现上涨,尤其是与铜为代表的工业金属具有较强的相关性。

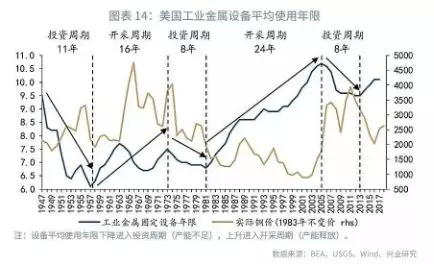

商品价格的牛熊与经济周期密切相关。我们的研究发现,大宗商品牛市通常发生在康波从繁荣期向衰退期的过渡阶段,典型的是1970年代、1980年代和本世纪初。同时,这一阶段往往对应着大宗商品产能不足的时期,行业开始增加固定投资(表现为固定资产设备使用年限下降),叠加当时的房地产周期上行,供需矛盾被放大,铜等大宗商品会出现大幅上涨(见图表14)。此时,黄金可以视为大宗商品一般等价物,会展现出所谓的“抗通胀”属性。

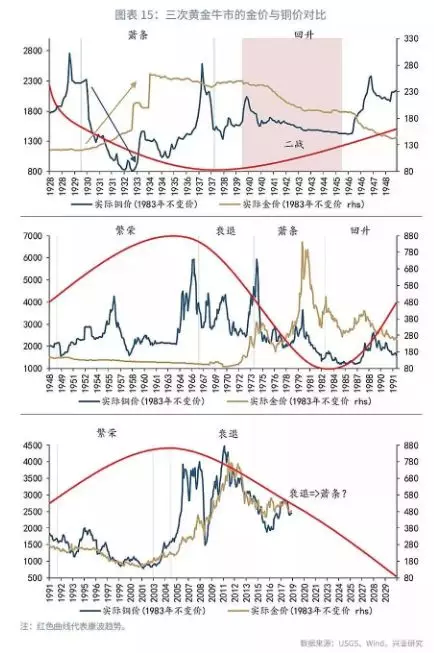

上述范式分析,并不必然意味着范式之间是完全独立的。事实上,一轮黄金的大牛市,往往会有多种范式掺杂其中,只是可能有一种范式会起主导作用。通过对比三次黄金牛市的金价与铜价(见图表15),可以帮助我们识别当时黄金牛市的主导范式:

1、大萧条时期铜价与金价的背离,这证明了当时黄金是以货币属性和债券属性为主导,黄金的商品属性很弱。

2、1970年代和1980年代的两次上涨则是和铜价上涨高度同步。两次石油危机[1]叠加日本房地产周期上行催生了大宗商品牛市,黄金表现出很强的商品属性。

3、本世纪初前十年的黄金牛市则比较复杂,2008年前是以商品属性主导,2008年后则是债券属性与商品属性叠加的效应。二十一世纪初美国、日本、中国的经济周期共振向上,尤其是日本出现“再城市化”和中国城市化水平提速,叠加大宗商品投资周期,触发了新一轮商品超级周期。2008年后的全球流动性过剩既带来了债券牛市,也带来了固定投资的快速回升和风险资产价格修复,使得商品牛市和债券牛市共生。

4、本轮黄金价格展望:一轮债券范式主导的牛市

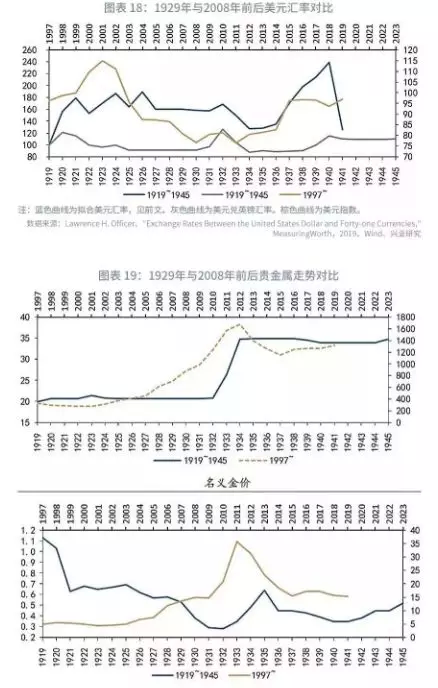

我们判断本轮黄金牛市更可能是由债券牛市而非商品牛市主导。一方面,从大宗商品产能周期看,在经历了二十一世纪前十年的投资周期后,我们当前正处于较长的产能释放周期中。产能释放周期中大宗商品价格难以出现持续性的大牛市(见上文图表14)。另一方面,从长期债务周期看,美国正处于债务周期的尾部。正如达里奥指出,美国当前的情况与1937年前后非常类似(见图表16至图表19),在经历了一轮激烈的去杠杆之后,货币政策再度有所收紧。危机后宽松的货币政策将资产价格推升至高位,但资产价格已经对各种利好充分定价,一旦货币政策持续收紧,牛市就可能反转,进而引发新一轮去杠杆。

1936年8月至1938年4月美联储持续提高存款准备金率,准备金率在不到两年间翻倍。货币政策紧缩的初期对于股市并没有不利影响,但最终紧缩仍使得股市再度下跌。类似的,2015年末美联储开启加息周期,在2016年加息进程非常缓慢,2017年、2018年加息提速后股市渐感寒意,波动率提高。2019年,美联储货币政策转向边际宽松,标普500重回涨势。无独有偶,在1938年4月后美联储的货币政策也转向宽松,存款准备金率逐渐降至1936年的水平,短期利率也重新“归零”,股市开始企稳上涨。然而一年后,二战爆发,股市再度下跌,直至1942年。

除了上述长期债务周期视角,从中期美国企业杠杆率看,每次杠杆率较上轮低点上涨7%至10%都不可避免的发生了新一轮去杠杆,并引发经济衰退。本轮周期从2010年至今,企业杠杆率已从40%提高至47%,增幅再次达到临界值,可能引发新一轮去杠杆(见图表20)。

若未来美国经济再度去杠杆,由于本轮美联储加息周期的加息幅度只有2.25%,为了应对衰退,短期利率可能再度回到0附近,同时可能重启QE,美元很可能再度贬值,正如1939年后所发生的。黄金则将受益于低利率甚至负利率环境和美元贬值开启牛市

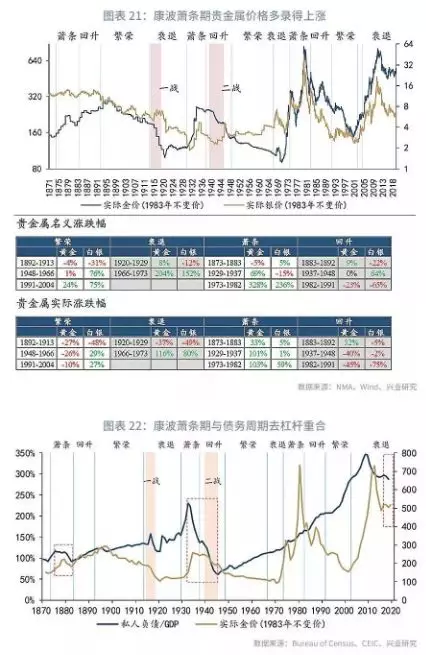

另外,根据我们此前的研究,我们正在接近康波衰退期向萧条期的转换。历史上康波萧条期金价均出现了较大幅度上涨(见图表21)。过去的三次康波萧条期发生过两次去杠杆,即1871年后和1929年后,这两次黄金均录得上涨。不过1938年后的第二阶段去杠杆过程中,由于美国充足的黄金储备,使得名义金价和实际金价都基本稳定。结合此前对于债务周期的分析,此次康波萧条期可能再次与去杠杆重合,由债券牛市主导黄金牛市(见图表22)。信用货币时代,黄金价格不再被官方限定,这是与1938年后最大的不同。

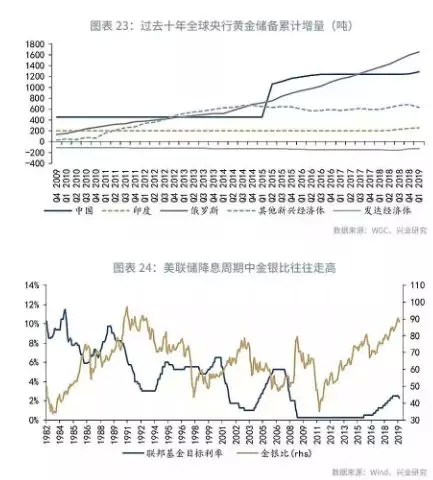

近年来随着越来越多经济体推行本币跨境结算,未来全球货币体系可能发生改变,打破当前美元一家独大的局面。全球的“去美元化”方兴未艾,全球央行黄金储备显著增加,中国和俄罗斯是最大的央行买家(见图表23)。1930年代和1970年代的两次全球货币体系重塑都给黄金带来了巨大涨幅,两轮金价名义涨幅分别达到70%和340%。从这一角度而言,债券牛叠加超主权货币牛,多重利好下黄金的涨幅具有很大的想象空间。

最后,值得注意的是,无论是在康波萧条期或是在美联储降息周期中(见图表24),黄金通常表现优于白银,表现为金银比抬升。这是由于较白银而言,黄金具有更强的债券属性。预计此轮去杠杆和美股下跌的过程中,债券属性驱动的黄金牛市下,金银比将持续走高。未来金银比有再度刷新历史高点的可能。

扫码下载智通APP

扫码下载智通APP