国盛证券:预计安踏体育(02020)全年业绩有望再提速 维持“买入”评级 目标价82港元

本文来自微信公众号“鞠品时尚”,作者鞠兴海/杨莹/刘家薇。

营收/净利增长、核心品牌运营均高于市场预期。安踏体育(02020)2019H1公司收入/归母净利润同增40%/28%至148亿/25亿元,其中经营利润同增58%达43亿元(与净利润增速差距主要由于收购Amer集团带来的一次性费用及亏损4.9亿元)。零售业务收入占比提升带来毛利率同增1.8PCTs至56.1%,销售/管理费用率分别同比+1.6/-1.8PCTs至27.8%/3.1%,经营利润率同增3.2PCTs至28.7%。考虑合营公司亏损后净利率水平同降1.6PCTs至17%。

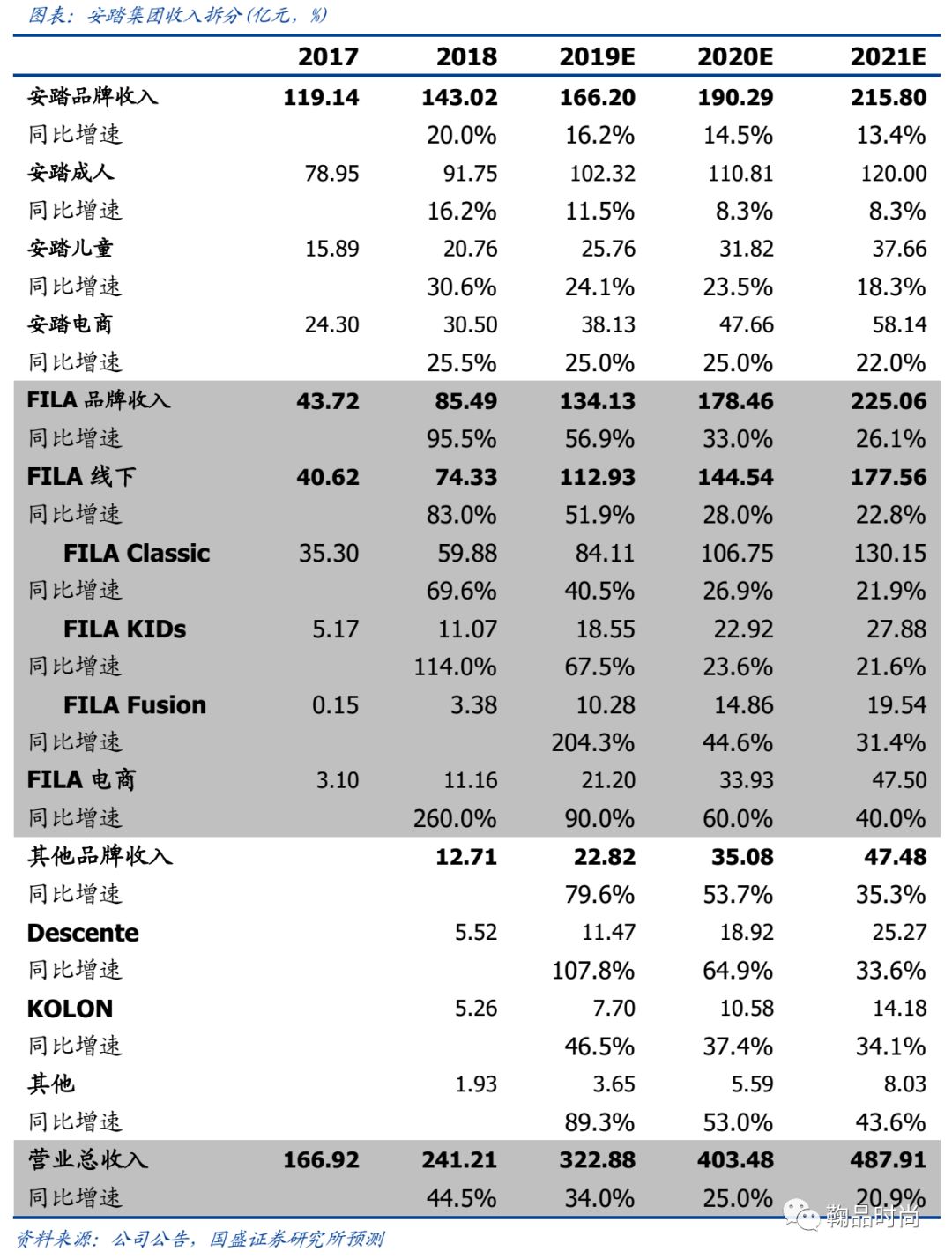

安踏品牌收入/经营利润增速为18%/42%。安踏品牌2019H1收入75.9亿元(占集团收入51%),同增18.3%。我们测算:1)收入端:线下渠道较2018年底净增166家至10223家,安踏大货/童装线下流水增长10%+/30%+,大货流水增速主要来自于店效提升、童装则为门店扩张与店效同步提升,电商增速超过20%。2)盈利端:受策略性增加对加盟商返利影响,毛利率下降1.6PCTs至42.5%,但规模效应下费用率下降叠加提前收到政府补贴,综合带来安踏品牌经营利润率+5.4PCTs至32.2%,安踏品牌经营利润同比大幅增加42%至24.4亿元。

FILA继续爆发增长,“迪桑特”已实现盈利。FILA品牌2019H1收入64.4亿元(占集团收入44%),同增79.9%,大幅超出市场预期。我们判断:1)收入端:FILA品牌门店净增136家至1788家。在店效增长和次新店贡献的核心驱动下,FILA大货流水增长60%+、儿童增速超过80%、FILA Fusion培育1年后实现高速增长、电商维持80%以上的高增速。2)盈利端:FILA品牌毛利率为71.5%(-0.2PCTs),经营利润同增80.9%达18.9亿元,经营利润率同比增加0.2PCTs至29%。其他品牌尤其是“迪桑特”实现翻倍增长,并进入盈利状态;KOLON、小笑牛等品牌仍处于孵化阶段。

库存情况健康,现金流更为靓丽。直营比例提高使得存货周转同增6天至81天。我们估算2019H1公司安踏/FILA品牌终端库销比为4/5左右,终端折扣率上基本与去年持平(安踏品牌7.2-7.3折,FILA整体折扣率为7.5折)。应收账款周转同降6天至35天,经营性净现金流同比提升133%至34.4亿。

Amer收购带来4.9亿负面影响,预计全年仍有望微增净利。考虑Amer Sports主要盈利季在秋冬,历史上Q2多为亏损,加上收购的一次性费用,此次收购给集团2019H1报表带来4.9亿负面影响,但全年来看仍有望给集团贡献微量利润。目前Amer集团整合推进,安踏已接手部分中国区业务并为其制定5年期发展规划,未来整合后的Amer集团有望推动集团发展进入新阶段。

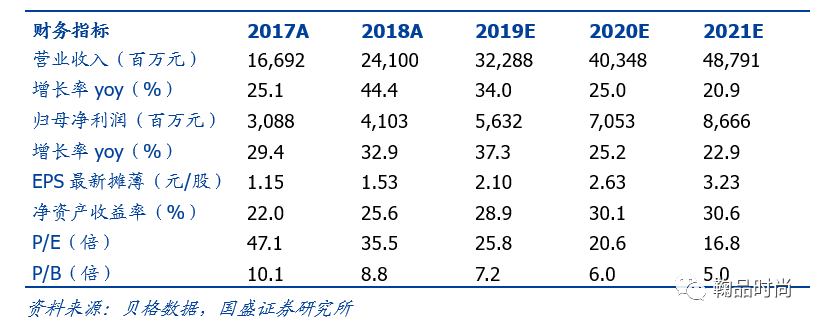

投资建议。作为本土体育服饰龙头,品牌矩阵完善,主品牌稳健,FILA高速增长。同时公司战略性收购Amer ,打开国际化大门。基于上半年运营再超预期,我们认为集团全年业绩有望再提速,上调2019/2020/2021年净利润预测至56.3/70.5/86.7亿元(原为50.2/61.8/73.8亿元)。考虑业绩超预期及估值切换,我们给予公司一年期目标价82港元(对应市值2200亿港元),对应2020年PE 28倍,维持“买入”评级。

风险提示:多品牌及海外业务开展不顺;人民币汇率变动带来业绩波动。

扫码下载智通APP

扫码下载智通APP