海通证券:中骏集团控股(01966)营收稳步增长,债务结构实现优化

本文来自微信公众号“涂说天下”,作者涂说君。

投资要点

事件:中骏集团控股(01966)公告2019年半年报。

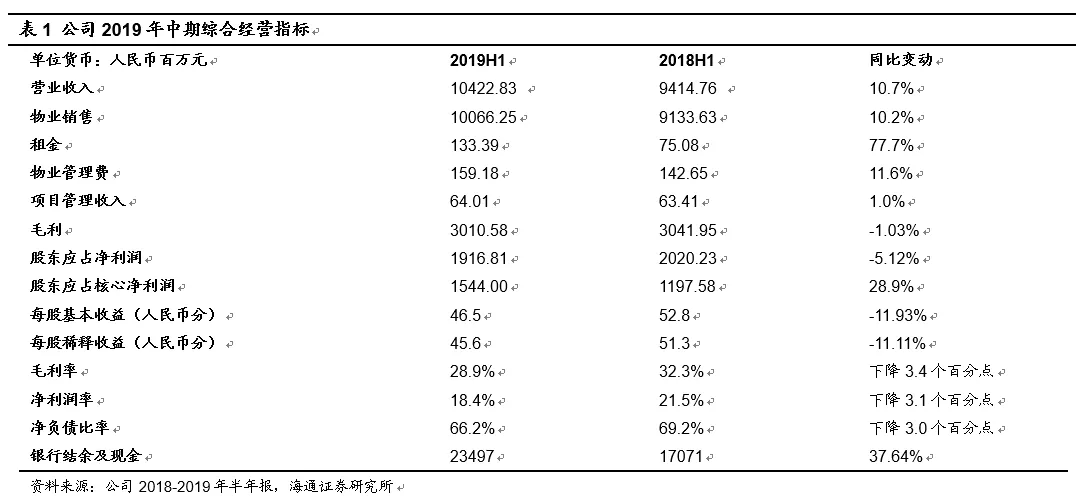

归母核心净利润稳步增长,毛利率小幅下滑。公司实现总营业收入人民币104.23亿元,较上年同期小幅增长10.7%。其中物业销售部分收入为人民币100.66亿元,占比高达96.6%。公司实现股东应占净利润人民币19.17亿元,同比下降5.12%;归母核心业务净利润为人民币15.44亿元,同比增加28.9%;净利率为18.4%,较上年同期下降3.1个百分点。

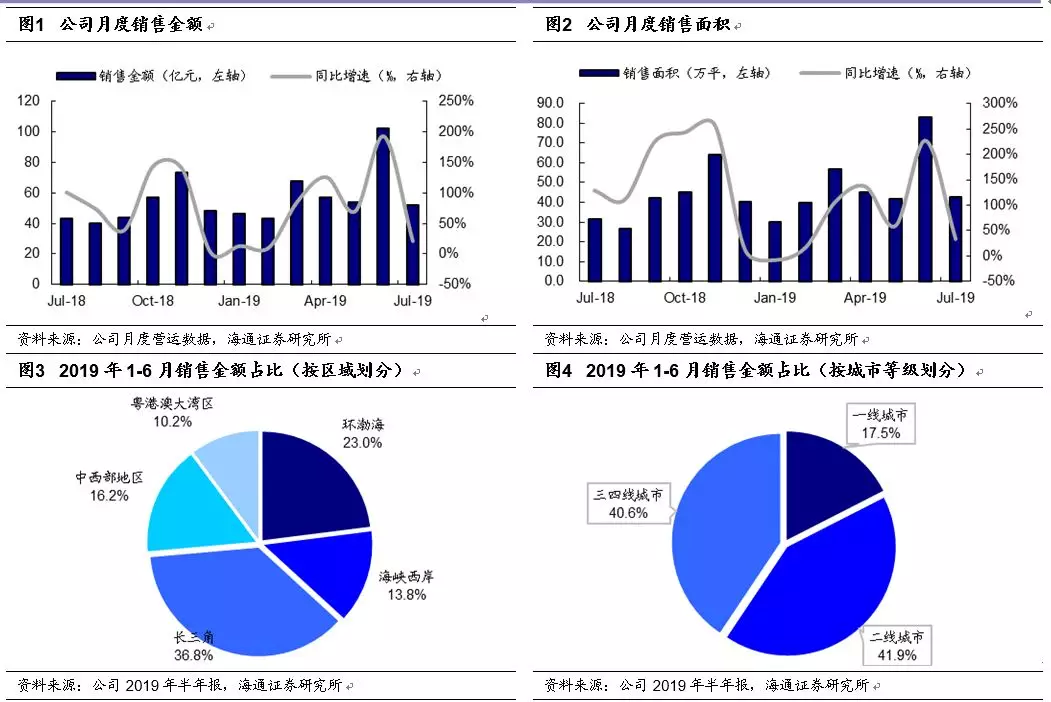

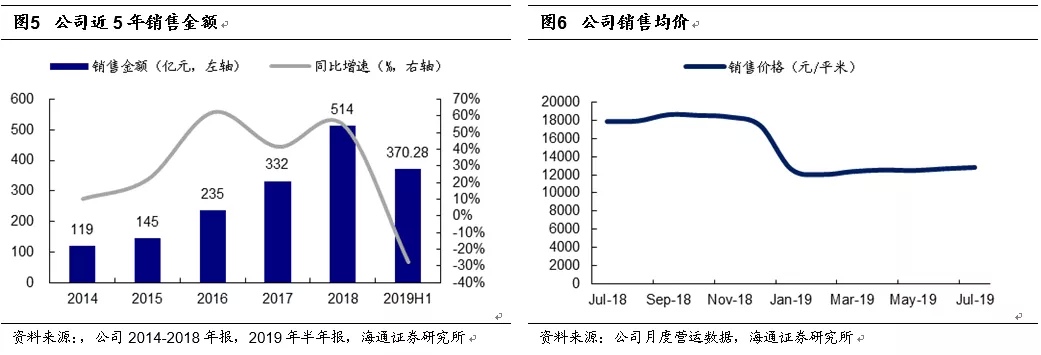

1-7月签约销售422.17亿元,同比增长68%。2019年1-7月公司实现累计签约销售金额人民币422.17亿元,同比增长68%;实现签约销售面积339.2万平,同比增长73%;销售均价12446元/平米,同比下降3%。2019年上半年销售金额按城市等级划分,一线、二线、三四线占比分别为17.5%、41.9%、40.6%。

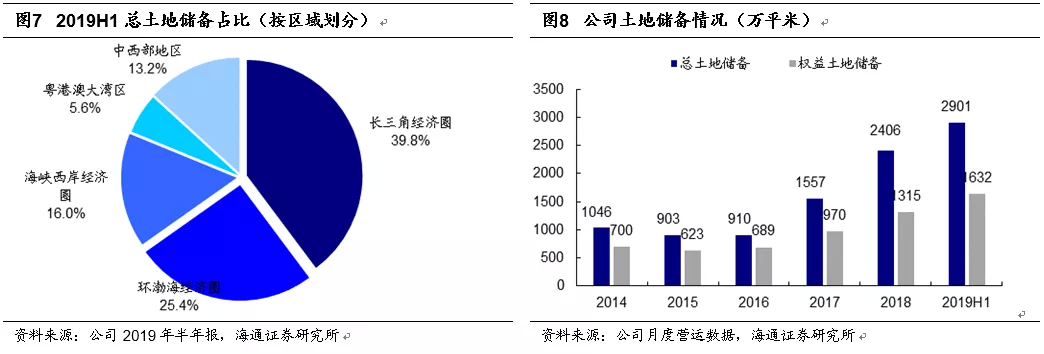

聚焦核心区域,积极扩充土地储备。2019年上半年,公司新增27个项目,其中包括北京、天津重庆、杭州、济南、南昌、佛山及昆明等城市。总土地成本约为人民币240.34亿元,公司应占土地成本约为人民币144.38亿元,地上总可建面积约为527万平方米。截至2019年上半年,公司及其合营和联营公司共有土地储备总规划建筑面为2901万平方米,公司应占总规划建筑面积为1632万平方米,分布在37个城市。按城市等级划分,一线、二线、三四线占比分别为17.5%、41.9%、40.6%。

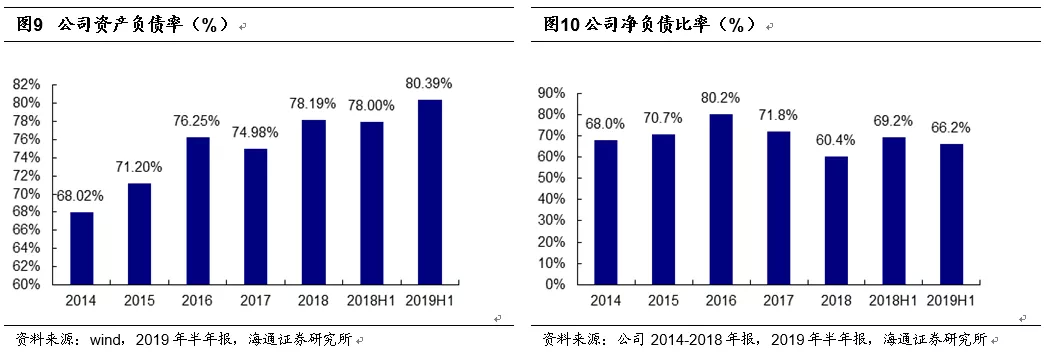

净负债率小幅下降,债务结构实现优化。截至2019年上半年,公司资产负债率80.39%,较上年同期增加2.39个百分点;公司净负债比率为66.2%,较上年同期下降3.0个百分点,整体净负债比率处于行业中低水平。截至2019年上半年,短期债务只占总债务的22.7%,短期债务只占现金及银行存款结余的39.0%,公司资金流动性非常充裕。

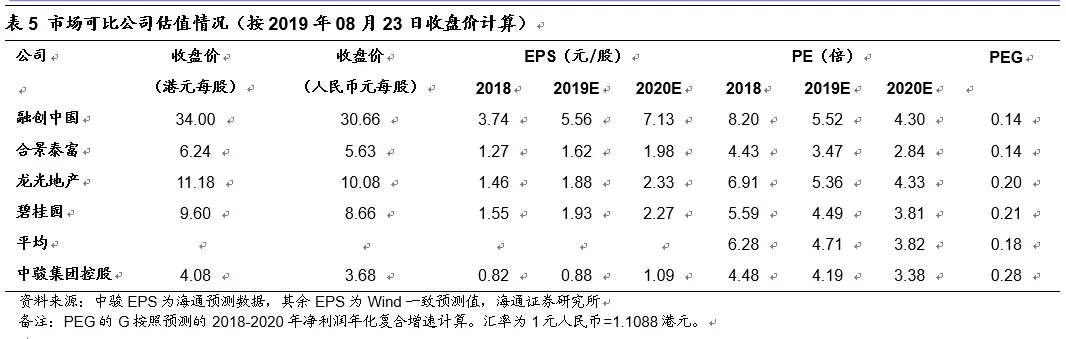

投资建议:维持“优于大市”评级。公司2019年开始签约销售金额放量大增,土地投资也卓有成效,土地储备布局城市群,一二线占比达到77.7%,债务结构逐渐优化,长债占比提升,整体经营向好。我们预计公司2019和2020年EPS分别为人民币0.88、1.09元。截止2019年08月23日,公司收盘于4.08港元(人民币3.68元),对应2019、2020年PE分别为4.19倍、3.38倍,对应19年PEG值仅0.28。我们给予公司2019年5-6XPE,合理价值区间在4.87-5.85港元(人民币4.40-5.27元),维持“优于大市”评级。全文1人民币=1.1088港元。

风险提示:公司销售进展不及预期;行业面临基本面下行风险。

正文

事件:公司公告2019年半年报情况。

归母核心净利润稳步增长,毛利率小幅下滑

截至2019年6月30日,公司实现总营业收入人民币104.23亿元,较上年同期小幅增长10.7%。其中物业销售部分收入为人民币100.66亿元,占比高达96.6%。公司实现股东应占净利润人民币19.17亿元,同比下降5.12%;归母核心业务净利润为人民币15.44亿元,同比增加28.9%;净利率为18.4%,较上年同期下降3.1个百分点。

公司实现每股基本收益为人民币0.47元,较上年同期下滑11.9%;稀释后每股收益为0.46元,较上年同期下降11.11%。分红方面,19年中期拟派息0.10港元/股,同比增加42.9%。

1-7月签约销售422.17亿元,同比增长68%

根据公司公告的月度营运数据,2019年7月公司实现签约销售金额约人民币51.89亿元,同比增长21%;签约销售面积42.5万平,同比增长34%;销售单价12199人民币元/米,环比下降1%,同比下降10%。

2019年1-7月公司实现累计签约销售金额人民币422.17亿元,同比增长68%;实现签约销售面积339.2万平,同比增长73%;销售均价12446元/平米,同比下降3%。2019年上半年销售金额按区域划分,环渤海、海峡西岸、长三角、中西部地区、粤港澳大湾区占比分别为23.0%、13.8%、36.8%、16.2%、10.2%;按城市等级划分,一线、二线、三四线占比分别为17.5%、41.9%、40.6%。

聚焦核心区域,积极扩充土地储备

2019年上半年,公司及其合营及联营公司拓展土地储备,共新增27个项目,分布在19个城市,其中包括北京、天津重庆、杭州、济南、南昌、佛山及昆明等城市。总土地成本约为人民币240.34亿元,公司应占土地成本约为人民币144.38亿元,地上总可建面积约为527万平方米。

截至2019年上半年,公司及其合营和联营公司共有土地储备总规划建筑面为2901万平方米,公司应占总规划建筑面积为1632万平方米,分布在37个城市。从区域分布来看,长三角、环渤海、海峡西岸、粤港澳大湾区、中西部地区的土地储备成本占比分别为39.8%、25.4%、16.0%、5.6%和13.2%。从城市级别来看,一线、二线和三四线分别占比12.4%、65.3%、22.3%。

净负债比率小幅下降,债务结构实现优化

截至2019年上半年,公司资产负债率80.39%,较上年同期增加2.39个百分点;公司净负债比率为66.2%,较上年同期下降3.0个百分点,净负债比率处于行业中低水平。

公司适时融资,2019年1月发行两年期优先票据,本金5亿美元,票息率8.75%;2019年4月发行五年期优先票据,本金3.5亿美元,票息率7.375%;2019年7月发行3.75年期优先票据,本金5亿美元,票息率7.25%。同时,公司成功优化债务结构,延长债务延年。截至2019年上半年,短期债务只占总债务的22.7%,短期债务只占现金及银行存款结余的39.0%,公司资金流动性非常充裕。2019年上半年公司平均融资成本为6.7%,较上年同期的6.4%微升0.3个百分点。

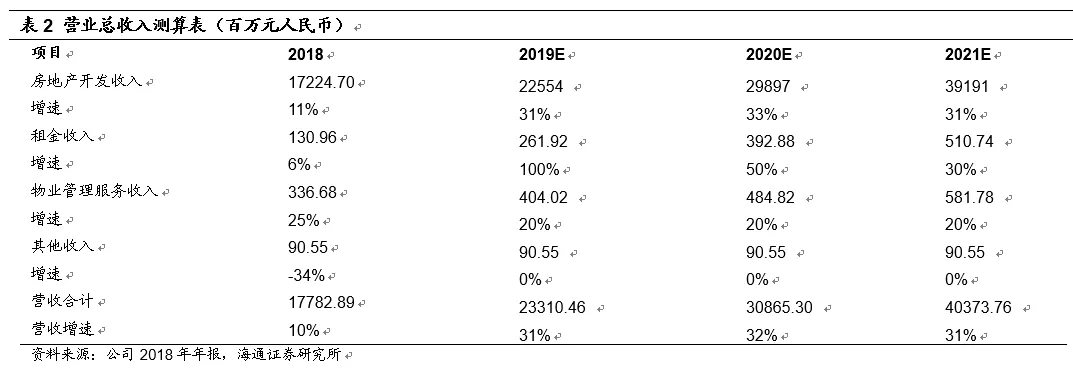

盈利预测。我们根据公司各项业务进展情况,预计公司2019、2020、2021年公司营业收入分别在人民币233.10亿元、308.65亿元、403.74亿元。

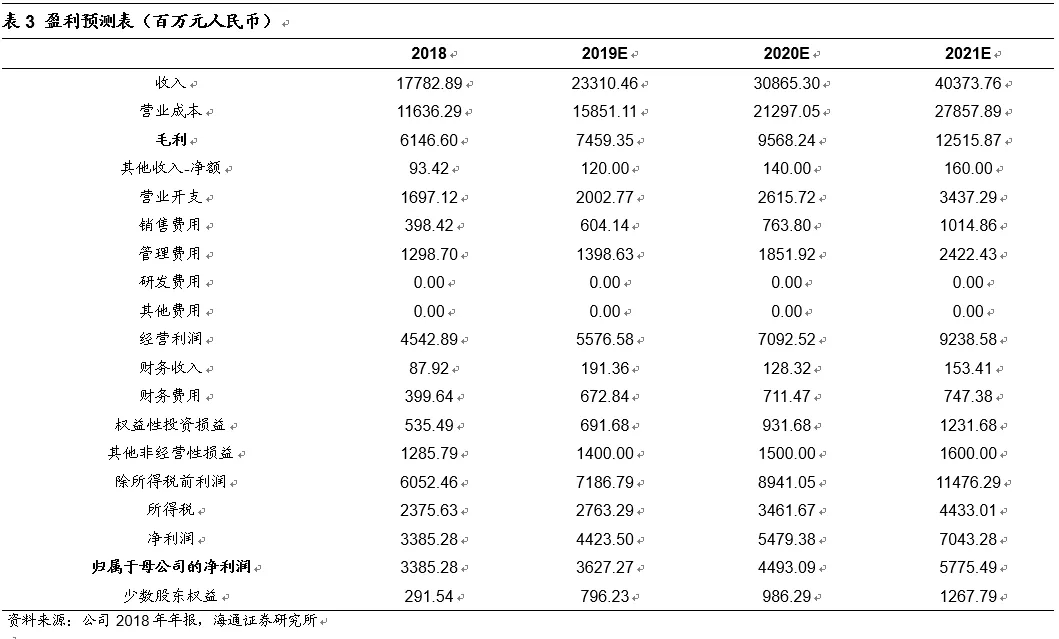

我们预计2019和2020年公司实现归母净利润人民币36.27亿元和44.93亿元,以上收入和净利润对应的2019、2020年EPS分别为人民币0.88、1.09元。

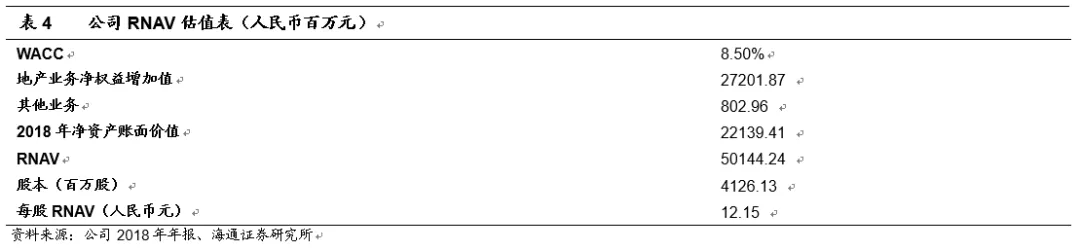

我们测算公司每股RNAV是12.15元。

投资建议

公司2019年开始签约销售金额放量大增,土地投资也卓有成效,土地储备布局城市群,一二线占比达到77.7%,债务结构逐渐优化,长债占比提升,整体经营向好。截止2019年08月23日,公司收盘于4.08港元(人民币3.68元),对应2019、2020年PE分别为4.19倍、3.38倍,对应19年PEG值仅0.28。我们给予公司2019年5-6XPE,合理价值区间在4.87-5.85港元(人民币4.40-5.27元),维持“优于大市”评级。

风险提示

公司销售进展不及预期;行业面临基本面下行风险。

扫码下载智通APP

扫码下载智通APP