海通证券:鸿腾精密(06088)2019H1营收同比增长11.6%,关注400G及Belkin整合效果

本文来自“海通证券”,分析师:刘旭辉、张向伟。本文观点不代表智通财经观点。

投资要点:

公司公告 2019 年 H1 业绩。2019H1,公司营收 19.2 亿美元,同比增长 11.6%, 归母净利润 1.01 亿美元,同比下降 5.6%,每股基本盈利为 1.55 美分,同比 下降 3.1%。

分项业务收入:移动设备营收 6.7 亿美元/-9.4%;通讯基础设施营收 4.4 亿美 元/-3.0%;电脑及消费性电子营收 3.6 亿美元/-21.5%;汽车、工业及医疗营 收 0.6 亿美元/+100.5%;智慧家庭营收 1.2 亿美元/3236%;智能配件营收 2.6 亿美元/663%。

毛利率改善,费用率提升,但随整合推进费用率有望改善。2019H1,公司毛 利率 19.6%/+2.5pct,主要源于新耳机相关产品质量改造、生产设施利用率提 高、生产效率优化等;销售/管理费用率分别为 2.98%、4.46%,同比分别增 长 1.21pct、1.48pct,主要源于收购 Belkin。研发费用率 6.32%,同比增 1.07pct,主要由于投入 400G 光通讯产品及汽车应用产品的研发。我们预计 随着对 Belkin 整合的逐步推进,销售/行政费用率有望于 19H2 开始逐步改善。

移动设备:Lightning 及 Usb-c 趋势有望推动下半年业务回暖。2019H1,受 到品牌公司新智能手机取消耳机转接头标准配置的影响,营收下滑 9.4%。我 们预计该业务下半年有望回暖,源于:1)Lightning 插头及耳机业务有望延 续较好表现;2)Usb c 型趋势及产品升级有望推动 Asp 和市场空间的提升。

通讯设施:400G 有望带来显著推动。2019H1 受到终端客户去库存等影响, 营收同比下滑 3.0%。公司在 400G 领域有较好布局,我们预计有望受益于 2020 年左右 400G 光模块需求的增长。

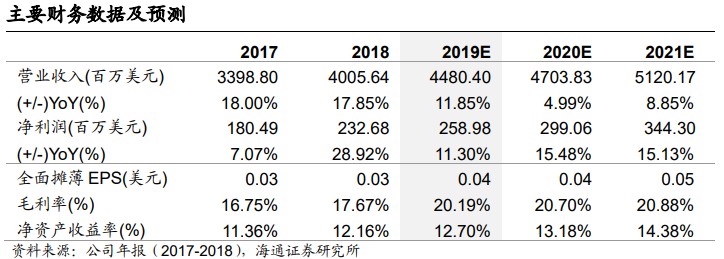

盈利预测与投资建议。我们预计公司 2019-2021年分别实现归母净利润 2.59、 2.99 和 3.44 亿美元,同比增速分别为 11.3%、15.5%和 15.1%;分别实现每 股收益 0.038、0.044、0.051 美元;我们给予 2019 年 13-15X PE,对应合 理价值区间 0.494-0.570 美元/股,按照 1 美元=7.8 港元估算,对应合理价值 区间 3.85-4.45 港元/股,优于大市评级。

风险提示:智能手机产销下滑,手机连接器使用量下降;400G 产品渗透的进 度不及预期;对 Belkin 整合不及预期;汽车电子业务在客户的开拓不及预期。

扫码下载智通APP

扫码下载智通APP