招银国际:今年首七个月 中国奥园(03883)实现销售额同比增长30% 达全年目标的53%

本文来自“招银国际”,本文观点不代表智通财经观点。

概要

中国奥园(03883)在上半年录得75%核心盈利增长至20.3亿元 (人民币,下同)。今年首七个月,公司实现合同销售额603亿元,同比增长30%,达到销售目标1141亿元的53%。我们将目标价从13.00港元上调至14.30港元。维持买入。

上半年核心盈利增长75%。奥园分别于2017年和2018年实现78%和100%的合同销售增长。受益于之前快速增长的合同销售额于2019上半年逐步结转,房地产开发收入增长73%至224亿元。与2018上半年相比,毛利率略微上升1.2个百分点至29.8%,但低于2018财年的31.1%。核心净利润增长75%至20.3亿元,核心净利润率为8.6%。

今年首七个月达成率53%。2019上半年,公司合同销售额达到536亿元,销售面积532万平,分别同比增长33%和35%,对应平均售价10,080元/平。华南地区仍是奥园的核心市场,上半年贡献228亿元,占总销售额42%。今年首七个月,奥园实现合同销售额603亿元,完成全年目标销售额1,141亿元的53%。此外,截至2019年7月,预售但尚未入账的物业达到1,457亿元,其中约250-300亿元将于2019下半结转。

土储具备竞争优势。上半年奥园增加了726万平新土储,其中72%来自收并购。截至2019年6月30日,奥园在国内外75个城市共拥有230个项目。土储面积达到4,012万平(应占面积:81%),总值4,255亿元(预期平均售价为10,606元/平),其中27%来自大湾区项目。由于公司采取积极的收并购策略,平均土地成本维持在2,321元/平,占上半年平均售价的23%。公司同时专注于城市更新业务,其潜在可售资源达2,197亿元。不论在成本或定位方面,我们相信奥园在大湾区的土储较其他中型开发商具备竞争优势。

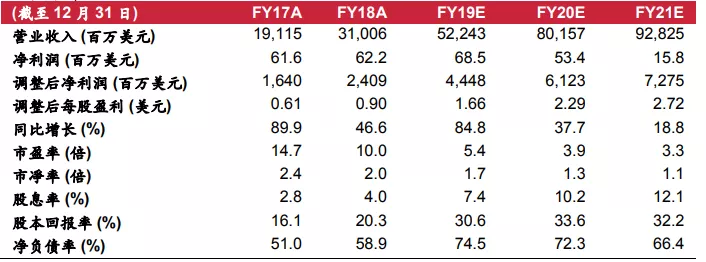

上调目标价至14.30港元,维持买入评级。我们将2019/20年的盈利预测调高10.9%/ 6.3%至44.48 / 61.23亿元,并将2019年末净资产值预测从26.00港元上调至28.60港元。基于50%折让,我们将目标价从13.00港元上调至14.30港元。 在8月16日,恒生指数公司宣布奥园将纳入恒生综合大中型股指数(HSLMI)。在合同销售额达1,000亿元人民币的中型开发商中,我们看好奥园,因其土储十分具吸引力,而强劲的销售增长亦反映高盈利能见度。

财务资料

资料来源:公司及招银国际证券有限公司预测

扫码下载智通APP

扫码下载智通APP