海通:中国平安(02318)高溢价将持续存在 评级“优于大市”

本文来源微信公众号“ 海通非银金融团队”,作者孙婷、李芳洲,原标题《【海通非银孙婷团队】中国平安2019中报点评:净利润+68%,价值率大幅提升》。

投资要点

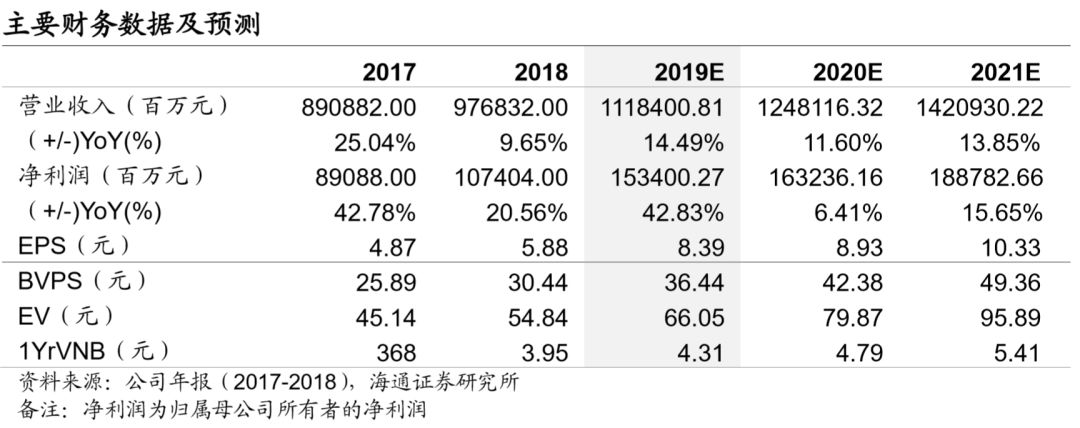

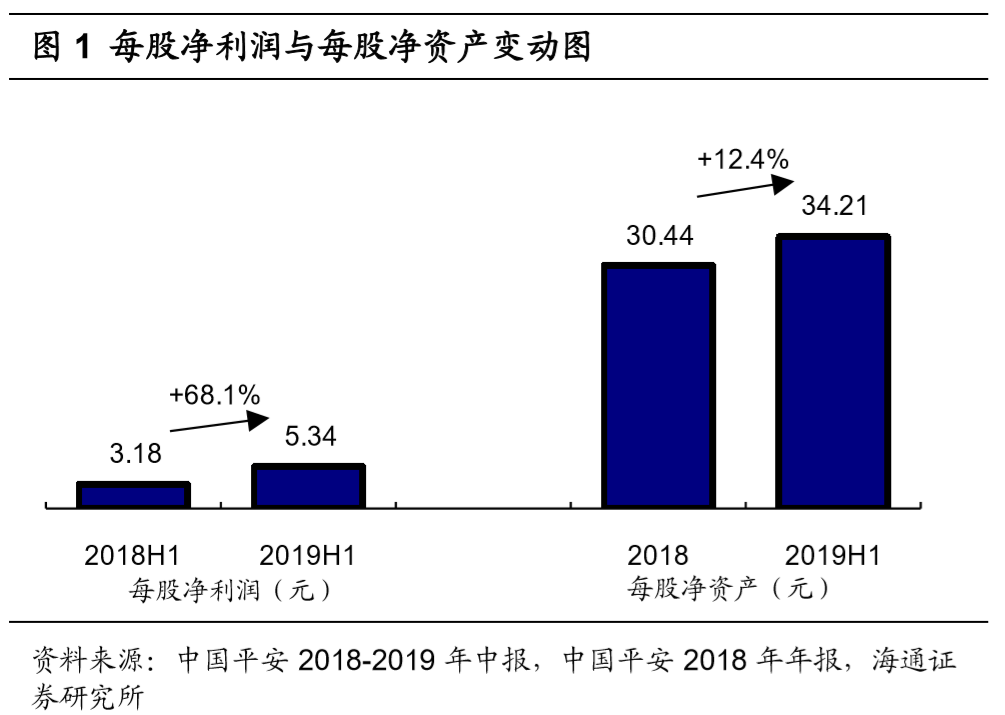

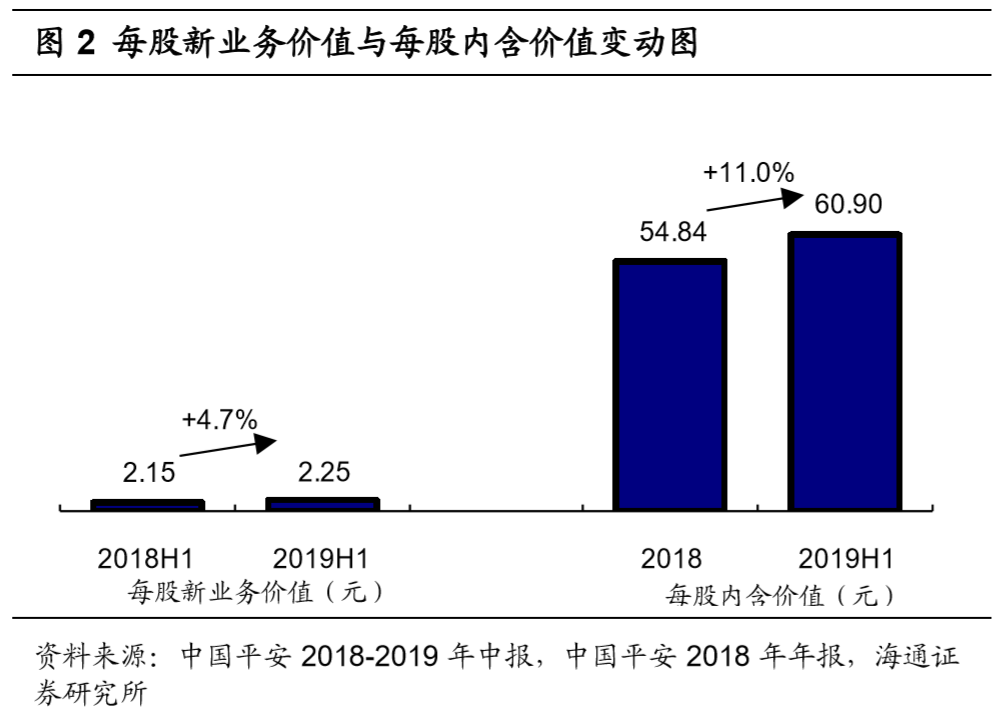

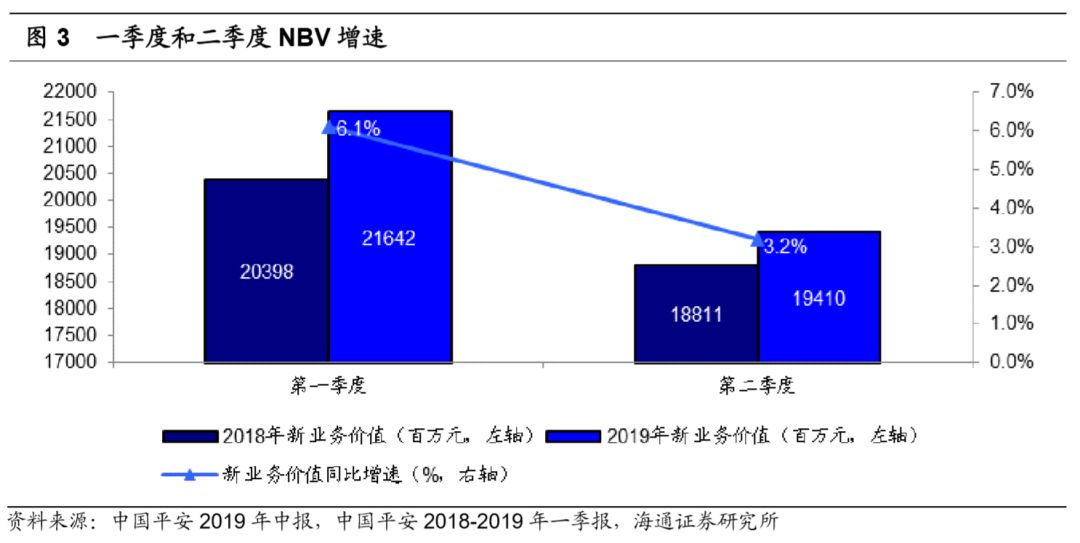

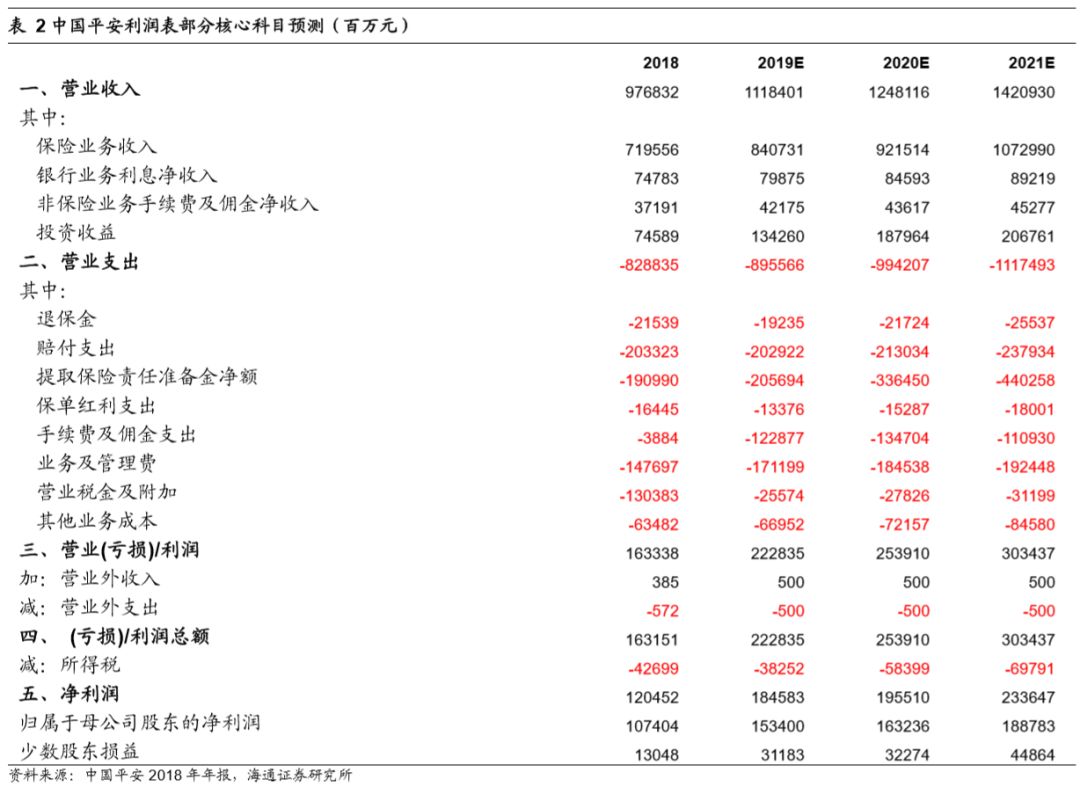

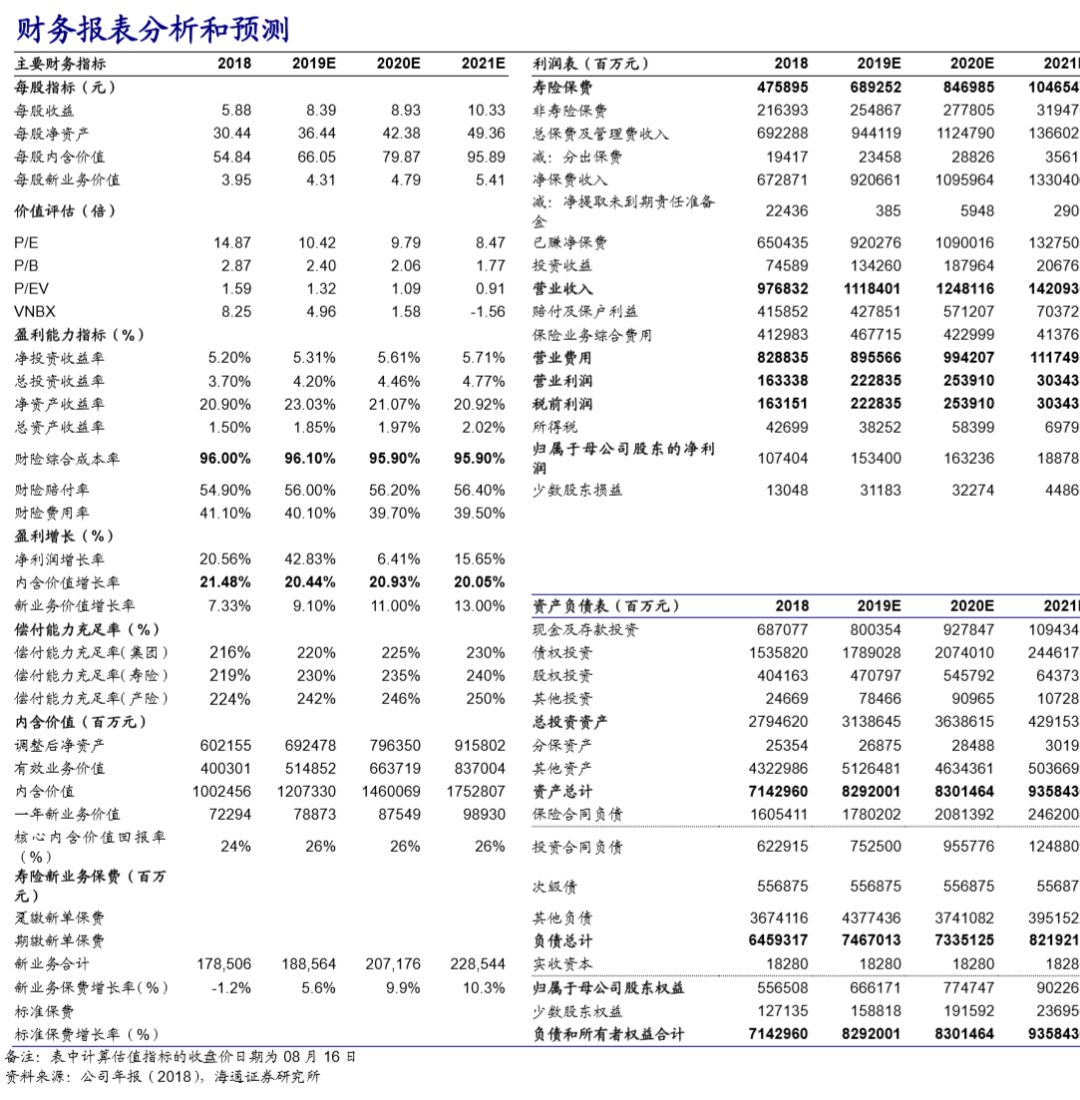

受益于2018年税收调减转回及一季度权益市场回暖,上半年净利润同比+68%,年化总投资收益率+1.5ppt至5.5%,寿险、产险手续费及佣金率均下滑至15%。NBV同比+4.7%,NBV margin大幅提升5.7ppt至44.7%。价值经营水平仍显著领先同业,“优于大市”评级。

平安2019年中报业绩:1)归母净利润977亿元,同比+68%,其中Q2同比+61%。2)归母营运利润735亿元,同比+24%,其中Q2同比+26%。3)归母净资产6253亿元,较年初+12%。4)NBV同比+4.7%。5)EV较年初增长11%,ROEV(未年化)11.2%。

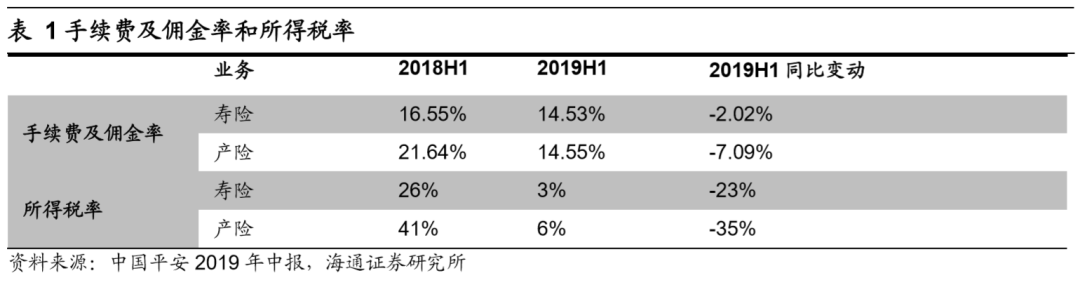

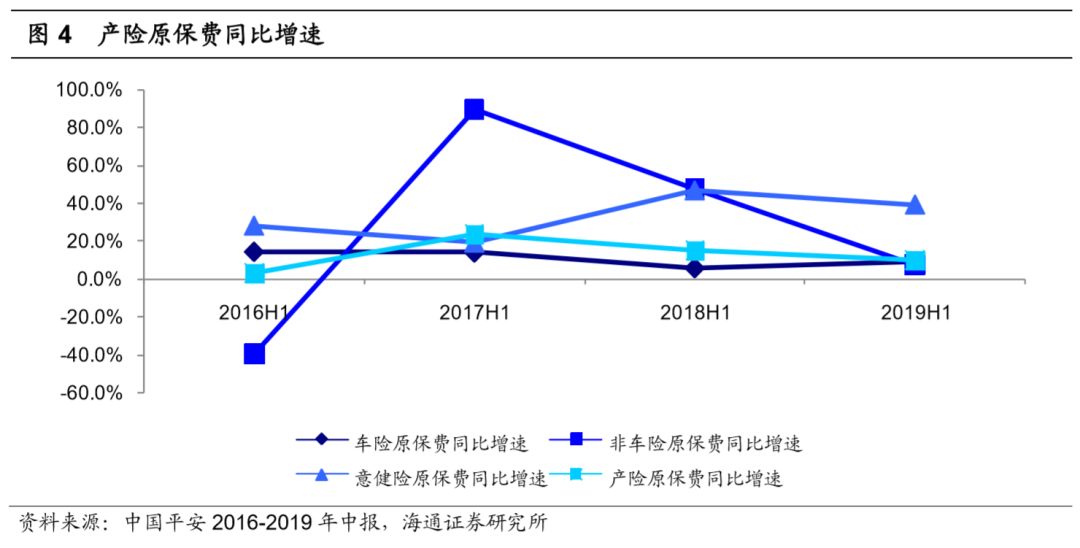

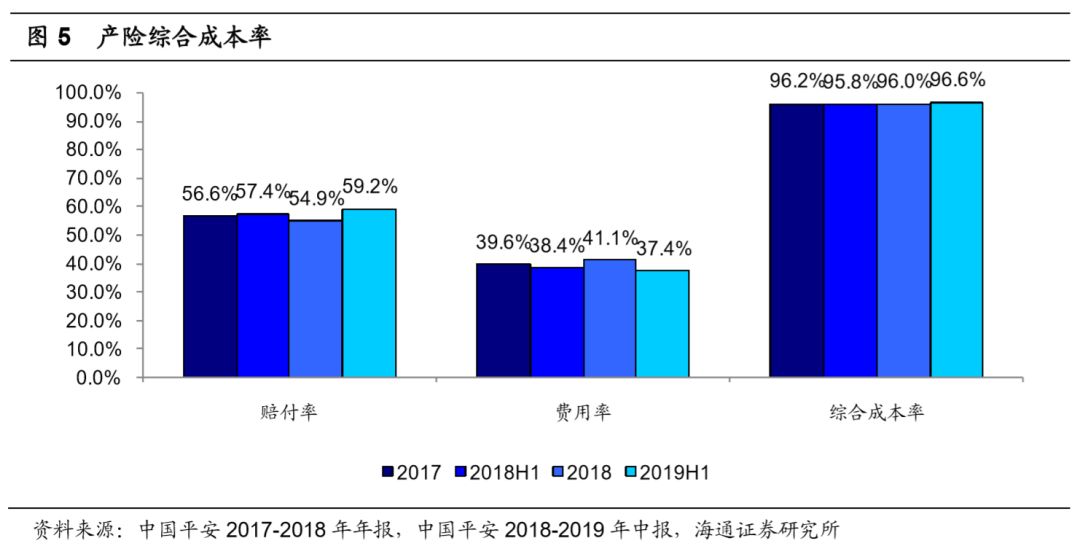

寿险业务净利润大增108%,营运利润增长36%;产寿险手续费率均下滑。1)寿险、产险、银行、资产管理、金融&医疗科技业务归母净利润分别同比增长108%、101%、15%、-19%、-33%。2)剩余边际摊销同比增长21%;剩余边际余额8674亿元,较年初增长10%。3)产寿险利润高增速原因之一在于18年所得税调减的105亿元全部转回,寿险、产险所得税率分别为3%、6%。寿险、产险手续费及佣金率均为15%,分别同比下滑2ppt、7ppt,对所得税的减少也有正向作用。平安产险:综合成本率小幅上升,手续费及佣金率有望继续下降。1)产险保费同比增长9.7%,市场占有率同比下滑0.2ppt至19.5%。车险市占同比+1ppt至23.3%。2)整体综合成本率96.6%,同比+0.8ppt;其中,保证保险受存量业务赔付水平较高影响、综合成本率+5.7ppt。3)随着“报行合一“的推进,手续费及佣金率下滑将作用于所得税规模的减少,龙头险企控费能力强、利润增速有望持续改善。

投资:受益于一季度权益市场大涨,总投资收益率同比+1.5ppt。净投资收益率4.5%,同比+0.3ppt。1)总投资规模2.96万亿元,较年初+5.8%,其中现金及定期存款/固收类/权益类及长期股权投资/投资性物业及其他占比分别较年初-0.4ppt/-0.9ppt/+1.4ppt/-0.1ppt。2)公司上半年增配国债等固收类资产,资产久期有所拉长、久期缺口一定程度上缩小。

平安金融&医疗科技:科技收入384亿元,同比+34%。1)其中平安好医生营收同比+102%至23亿元。汽车之家营收同比+24%至39亿元,利润同比+23%至16亿元。2)截至上半年末,旗下科技公司估值已达700亿美元。3)我们预计科技板块利润同比-33%主要是由于公司加大了对核心基础科技的投入。未来科技将进一步赋能金融、医疗、汽车及智慧城市生态圈并持续释放利润,估值空间有望继续提升。

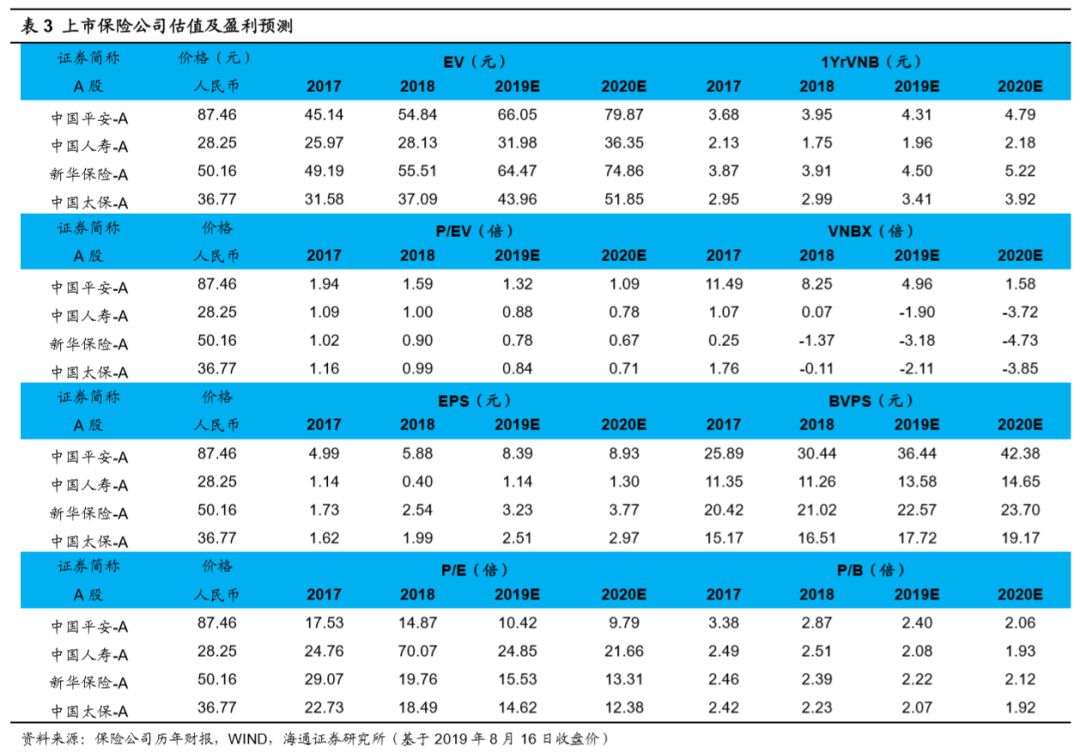

EV稳定高增长,估值仍低。我们认为中国平安(02318)应该享有“公司治理溢价+寿险龙头溢价+金融集团溢价+科技溢价”,预计高溢价将持续存在。2019年8月16日股价对应2019EP/EV仅为1.32倍,给予1.4-1.5倍2019年PEV,对应合理估值区间92.47-99.08元,估值仍低,“优于大市”评级。

风险提示:利率趋势性下行;股票市场大幅波动;保障型增长不及预期。

扫码下载智通APP

扫码下载智通APP