新股速递 | 华立大学,华南领先的民办教育集团

本文由“华盛证券”供稿,本文观点不代表智通财经观点。

一、公司概况:华南领先的民办教育集团

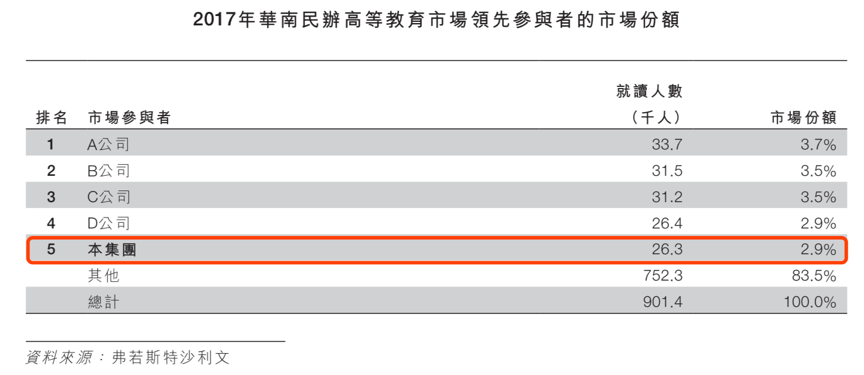

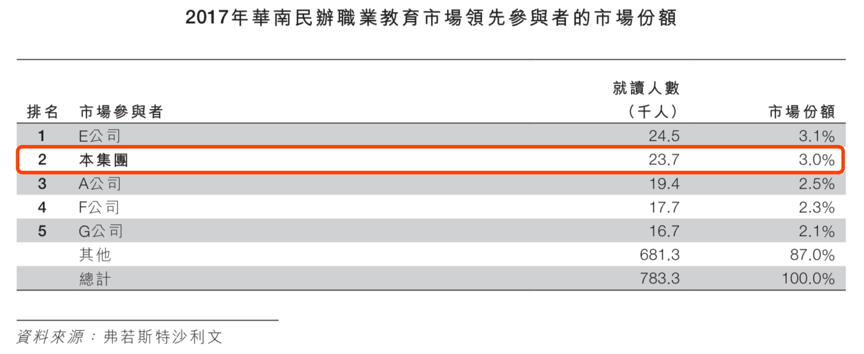

华立大学作为大型民办高等教育及职业教育集团,以提供民办高等教育及职业教育为主营业务。据弗若斯特沙利文报告,按就读人数计算,公司在华南民办职业教育供应商中排名第二,在华南民办高等教育供应商中排名第五。

华立大学下设三所学校,分别是华立学院、华立职业学院和华立技师学院,其中华立学院为民办独立学院,提供本科课程并颁发教育部认可的学士学位;华立职业学院为学历高等教育机构,提供三年职业课程并颁发大专文凭;华立技师学院为民办技工学校,提供三年全日制职业课程及短期职业课程。

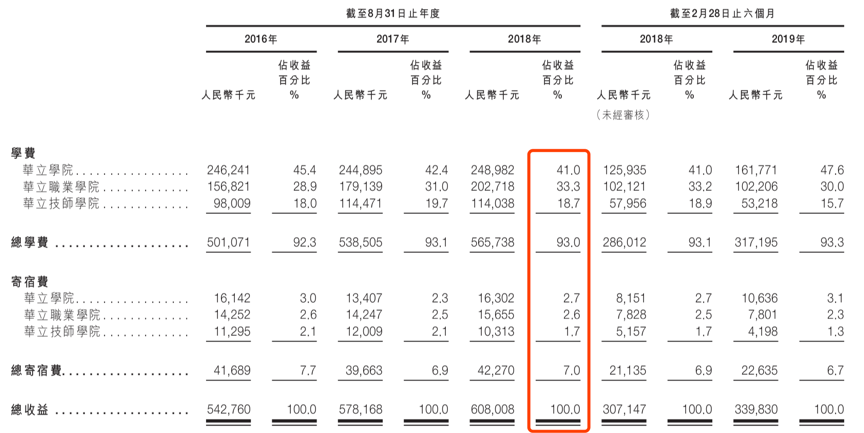

华立大学营业收入的主要来源是学生缴纳的学费,其次还有学生缴纳的寄宿费。2017及2018财年,华立大学收取的总学费分别为5.38亿元、5.65亿元,学费占营业收入的比重分别为93%及93.1%,可以说学费是公司营收的绝对来源。

此外,三所学校中营收贡献排名依次是华立学院、华立职业学院以及华立技师学院,2018年营收占比分别为41%、33.3%、18.7%。华立学院带来的营收占比最重。

资料来源:招股书,华盛证券

招股书显示,截至2019年2月28日,华立大学下设三所学校总共有37364名学生,学生总人数较去年有所提升,但对比2015及2016年则有所下降。虽然在校学生人数有所下降,但每名学生平均学费在2018年提升较快,同比去年增长11%,带动华立大学总营收的增长。

资料来源:招股书,华盛学院

二、行业概览:华南市场前景可期

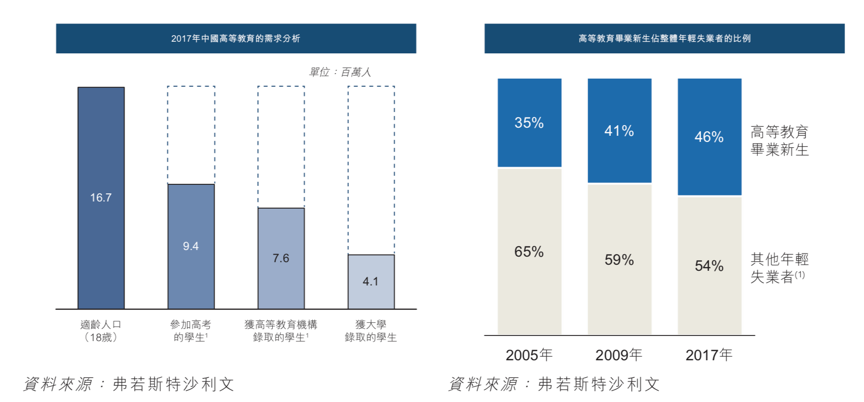

根据弗若斯特沙利文报告,2017年高等教育适龄人口达1670万,但仅有45.5%的学生获高等教育机构录取,而获大学录取的学生更少,仅为24.5%。整体市场前景依然可期。

高等教育毕业新生占整体失业者比例有所上升,更多应届毕业生面临就业困难,原因在于中国公立大学侧重学术研究而非实践技能培训。据报告,2005年高等教育毕业生占整体失业比例仅为35%,而2017年该比例已提升至46%,反映出高等教育市场存在结构性发展机会,侧重实践技能培训的专科院校更具发展前景。

资料来源:招股书,华盛证券

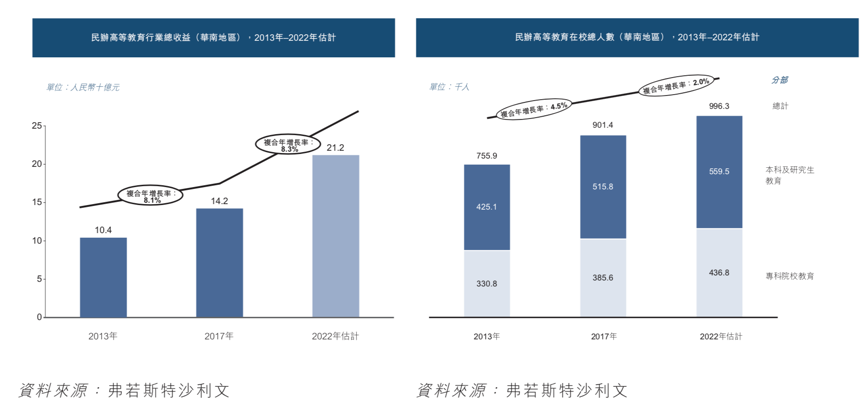

相比于全国民办高等教育市场,华南民办高等教育市场接受度更高。据报告,2017年华南民办高等教育市场占有率高达30.6%,远远高于全国平均值20.8%,意味在华南地区的学生更倾向于在高等教育上选择民办机构。

此外,就民办高等教育在校人数的增长率而言,华南地区的表现好于全国平均,表现在2013-2017年间华南在校人数复合年增长率达4.5%,高于全国的3%;2017-2022年华南地区预计人数复合年增长率为2%,高于全国的1.4%。华立大学若能保持平均学费的增速,则未来收益仍有望再上台阶。

资料来源:招股书,华盛证券

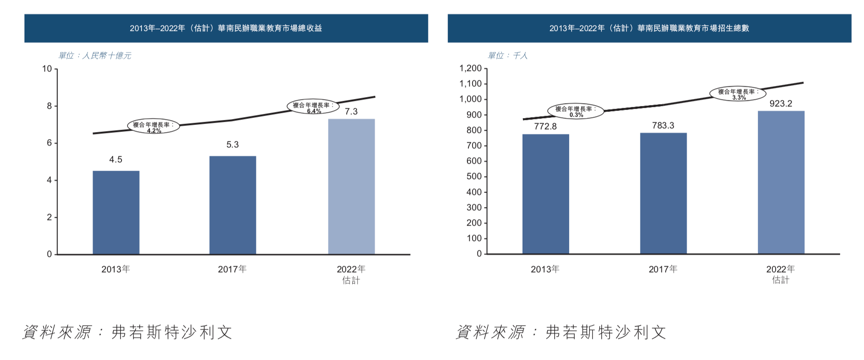

华南地区民办职业教育市场收益增速尚可,但不及全国平均水平。弗若斯特预计2017-2022年间,华南地区民办职教市场总收益仍能维持6.4%的复合增速,但不及全国8.2%的增速。然而就招生人数而言,华南地区仍有优势,预测2017-2022年间将保持3.3%的复合增速,而全国数据仅为1.9%。

资料来源:招股书,华盛证券

华南地区的竞争格局,无论是民办高等教育市场还是民办职教市场,其市场集中度都不高,头部企业的市占率都在5%以下,并无有效的垄断格局。其中,华立大学在华南民办高等教育领域的市场份额为2.9%,排名第五;在民办职教领域的市场份额为3%,地区排名第二。

资料来源:招股书,华盛证券

三、财务简析:资产负债率较高,但并不缺钱

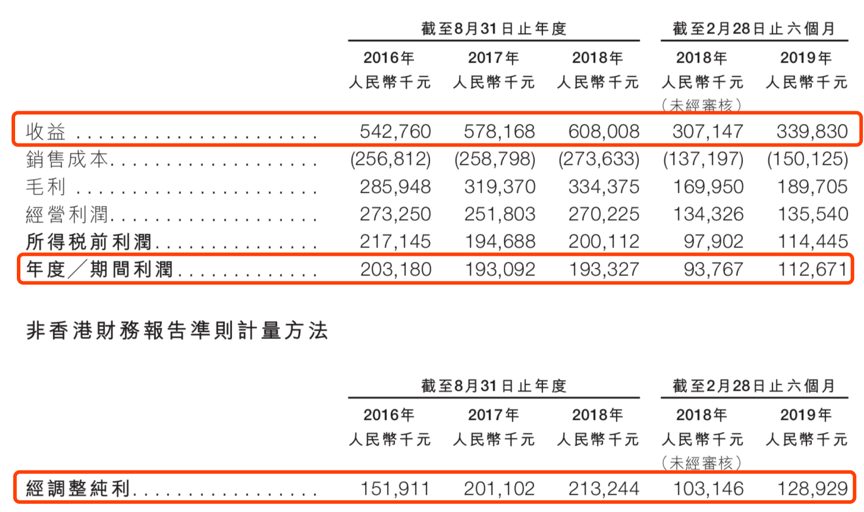

华立大学的营收绝大部分来源于学费。2016-2018年,华立大学营业收入由5.42亿元增长至6.08亿元,三年累计增长12%;净利润由2.03亿元略微下降至1.93亿元;经调整净利由1.51亿元增长至2.13亿元,年复合增长率为18.36%。(公司认为经调整净利更能反映真实盈利能力及经营业绩,因其扣除了并无现金流出的非经常性开支)营收小幅增长的同时,经调整净利增幅可观,主要与在读学生平均学费的增加有关。

此外,根据现金流量表,华立大学在报告期内经营活动产生的现金流量净额分别3.78亿元、2.16亿元以及3.35亿元,反映出华立大学的盈利能力并不差。

资料来源:招股书,华盛证券

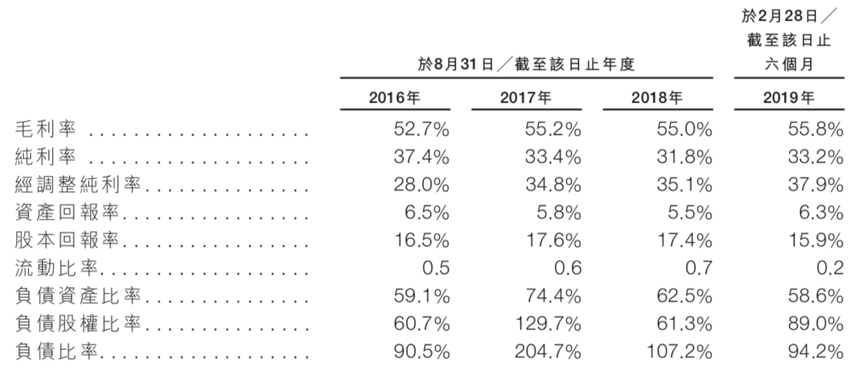

华立大学的毛利率、净利率指标非常诱人。报告期内毛利率均超出50%,净利率也超过30%,说明教育还是很赚钱的,毕竟生意模式就是找块地盖学校,打打广告再花点小钱请老师,然后就可以大批量招生创造营收了。披露的华立学院学费也相当不便宜,2018/2019学年本科课程的收费最低也需23,000元,最高则接近30,000元,相比之下公立大学本科收费基本在8000以下。

资料来源:招股书,华盛证券

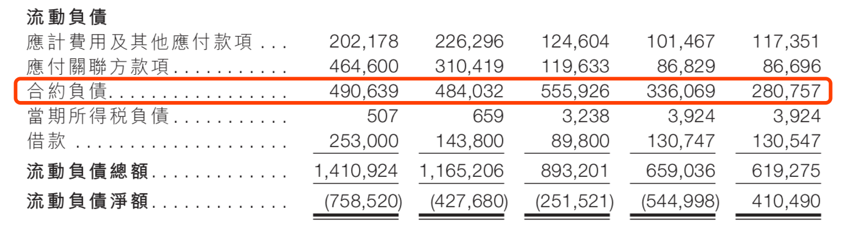

华立的资产负债率较高。2019年公司资产负债率达到58.6%,流动负债净额为5.45亿元。负债的主要形式是合约负债及应付款项,其中合约负债为预收的学生学费及寄宿费,这部分负债占流动负债净额之比近70%,但并不导致未来现金流出,而将会在未来被确认为收益,算是非常“幸福”的负债了。

资料来源:招股书,华盛证券

四、竞争力及风险点

华立大学所处的民办高等教育及职教市场前景广阔,而华南地区的市场需求仍然强劲,公司有望在未来延续增长。教育行业的高利润率也赋予华立强劲的盈利能力,公司不仅实现了造血功能而且拥有坚实的资产负债表,财务风险比较小。

风险点方面,华立大学的盈利取决于其维持或提高学费水平的能力,且该能力将收到地域市场、竞争对手以及地区整体经济状况的影响,因此竞争对手的竞争及宏观经济下行将可能使公司盈利不及预期。此外,华立大学市占率并不具优势,在华南民办职教市场排第二、民办高等教育市场仅排第五,可能会受竞争对手的压制。最后,仍需考虑国家政策对民办教育的影响,以及出台削弱民办教育盈利能力政策的可能性。

扫码下载智通APP

扫码下载智通APP