2019年二季度美国债奴们的日子过得怎么样?

本文来自微信公众号“市川新田三丁目”,作者Wolf Richter,译者王为。

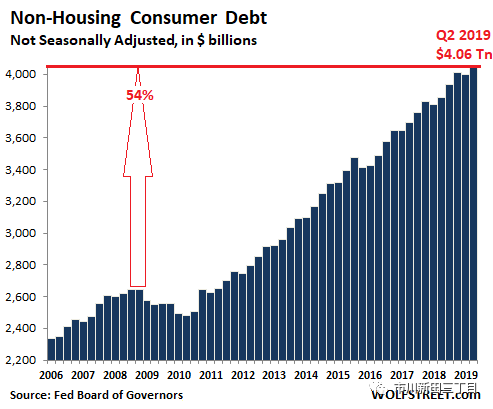

消费者的境况在分化

2019年8月7日美联储最新公布的数据显示,2019年2季度包括汽车贷款、学生贷款在内的美国消费贷款和诸如信用卡贷款及个人贷款之类的循环贷款等与按揭贷款和房屋净值抵押贷款等房地产贷款无关的贷款总额同比增长了2080亿美元,增幅为5.4%,创下4.06万亿美元的新高,数据未经季节调整。

5.4%的同比增幅为2年来最强,2019年2季度比1季度环比新增的600亿美元贷款余额也是2016年2季度以来的单季度最高记录。换句话说,美国消费者没有偷懒,他们正在一起加油用不属于自己的钱推动美国经济乃至世界经济的增长。

美国消费者在2019年2季度新借的600亿美元贷款,在过去12个月里新借的2080亿美元贷款均被花掉并成为14.5万亿美元年度总消费中的一部分,并推动美国总消费增长了1.4%(2080亿/14.5万亿=1.4345%),个人消费在美国GDP中的占比为7成左右。美国经济中的每个人、每件事都指望消费者的花钱,这是消费者被认为应该做的,也就是为什么他们会被称为“消费者”而不是“人们”的理由。

在上图中可以看到自2008年金融危机触底以来美国消费贷款余额出现了快速和不间断地增长,2010年至今增长了60%。如果与2008年金融危机前的峰值相比,增幅则为54%。所有这一切是如何发生的?对美国的债奴们来说意味着什么?

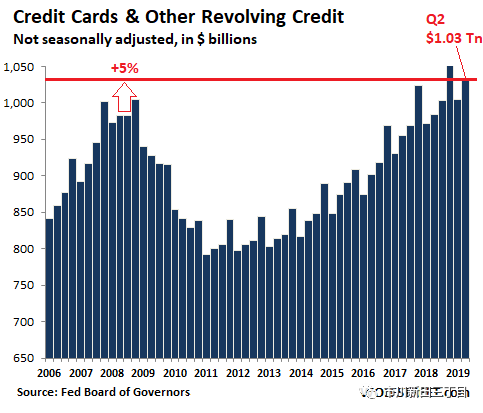

循环贷款方面的情况

2019年2季度,美国信用卡贷款以及其他循环贷款比如个人授信额度贷款的余额同比增加了4.8%至1.03万亿美元,数据未经季节调整。这已经是连续第二个季度创新高,仅低于2018年4季度这个“大手花钱大笔借钱”的假日购物消费季的记录。

虽然初看上去消费者的这些努力颇值得称赞,但信用卡消费记录显示消费者的积极性其实并不高。在2008年2季度创下金融危机爆发前峰值的11年后,美国人的信用卡贷款余额仅增加了5%。

同一时期,美国的消费物价指数上升了17%,总人口则增长了大约8%。因此如果对通胀进行调整并计算人均额就会看到,美国消费者已不再过多地使用信用卡贷款。

以占GDP的比率为标准来衡量,2008年美国信用卡贷款的余额占名义GDP的比率为6.6%;到了2019年2季度,该比率为4.8%。因此很显然,从信用卡贷款方面来看,美国消费者吸取了以往的教训,至少看上去是这样。

真实的情况是消费者的境遇有分化

很多美国消费者不温不火地按月偿还信用卡贷款,他们只是将信用卡作为一种支付方式并获得老客户优惠而已,没有形成透支也不支付信用卡贷款利息,其使用信用卡的情况不在本文讨论范围之内。

但总有一些为数不多的消费者持有多张额度刷到爆的信用卡或将信用卡额度用得很多,也有一些消费者使用个人贷款和发薪日贷款等贷款形式,他们所承担的贷款利率高达两位数,原因是无力还清贷款。他们只能勉强还上每月的最低还款额,然后就只能熬到下个月发薪日。

这就是那些欠下1.03万亿美元贷款的消费者群体,这也就是为什么一到经济下行周期信用卡贷款就会立即让人感到胆战心惊的原因,因为用信用卡借钱的人没多少闪展腾挪的空间。

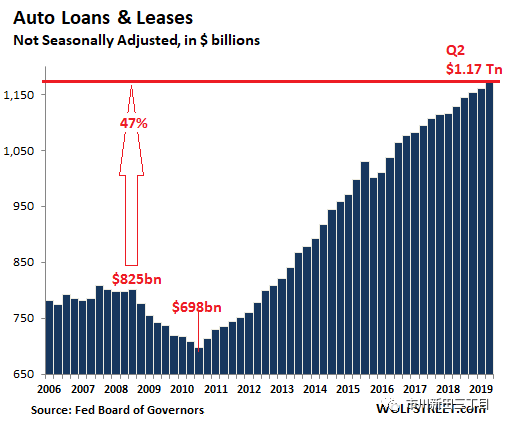

汽车贷款和租赁的情况

2019年2季度,美国新车、二手车的汽车贷款和汽车租赁贷款的余额同比新增456亿美元,总额创下1.17万亿美元的新纪录,增幅为4.0%,尽管当季新车销售下跌了1.5%,同时二手车销售情况也不理想。这个4.0%的新增贷款增幅是受新车和二手车交易价格上升、贷款额与车价比率的均值继续上升以及贷款平均久期增加等几个因素的影响。

2008年以来,美国汽车贷款的余额大增47%,与此形成对比的是,同期美国消费物价指数上涨了17%而总人口增加了8%。因此,如果从经通胀调整后的数据来看,人均贷款负担在加大。但是从美国经济总量的角度来看,美国汽车贷款的余额占GDP的比重为5.5%。在汽车贷款方面,消费者境遇的分化并不那么直接。本文中说的汽车贷款中包括了汽车租赁,很多人包括有钱人在内都在租车,理由并不是因为他们缺乏买车所需要的现金,而是因为租车会带来实实在在、看得见摸得着的好处,甚至用贴息贷款买新车也比直接用现金买车更合算。

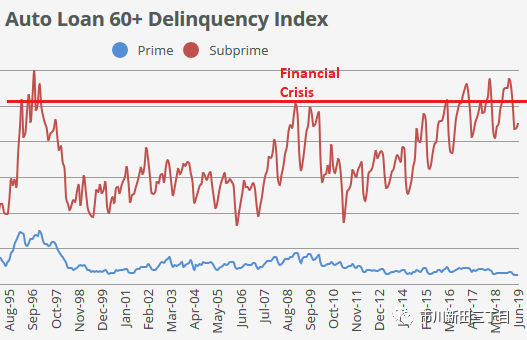

但是分化的情况还是有的,在次级汽车贷款领域。

2019年新发放的次级汽车贷款占美国新发放的汽车贷款总量的21%左右。美国汽车贷款的违约率自2015年以来开始大涨,据跟踪次级汽车贷款质押债券行情走势的惠誉评级的统计,2018年美国次级汽车贷款的违约率超过了2008年金融危机期间的峰值,并重返1990年代中期次级汽车贷款违约危机时的水平。2018年有一些专做次级汽车贷款的小贷款机构出现倒闭,贷款机构开始收紧贷款发放标准,2018年次级汽车贷款的违约率稳定在非常高的水平,见下图。

大学-企业-金融机构的利益共同体

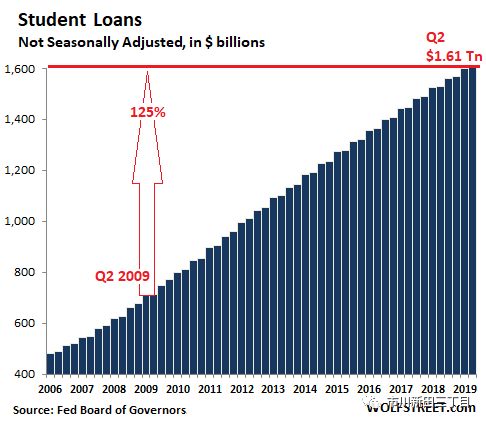

2019年2季度,美国学生贷款余额同比去年同期上升了4.9%,金额增加了750亿美元,总额创下1.605万亿美元的惊天记录,数据未经季节调整,与十年前的2009年2季度相比暴涨了125%。

但是学生贷款余额的增加并不是因为就学人数出现了增长,根据美国全国教育统计中心提供的数据,2010-2017年期间美国大学生人数减少了7%,从1810万人降至1680万人。

那么谁是学生们欠下的这1.6万亿美元并由全体纳税人担保的贷款的受益者呢?学生只是这些贷款资金流转环节中的一个节点。这些贷款最后流向了哪里?大学;苹果公司;诸如教科书印刷商之类只关心怎么把产品和服务卖给学生们的其他企业;经济中的其他参与者,比如小卖店和音乐会会场等;最重要的是,一类非常火热的被称为“学生公寓”的资产市场中的投资者,这些主体从纳税人担保的学生贷款中赚走了现金流。这些贷款中的每一分钱都贡献给了美国经济,这个原理古已有之而不是现在才有。(编辑:孔文婕)

扫码下载智通APP

扫码下载智通APP