美股高位跳水?因子投资、股债配比...谁是更有效的安全舱?

本文来自“新全球资产配置”微信公众号,作者为徐杨。

2019年8月5号,美股雪崩,盘中恐慌指数涨幅超一倍。由于宏观经济的不确定性,这次市场的异动,波及到了全球。

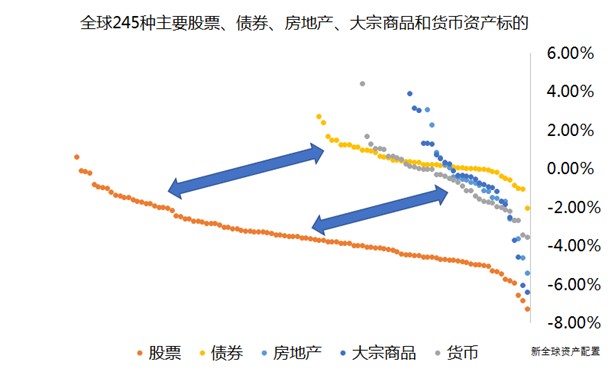

在我们的245种全球资产标的中,股票类资产几乎全部下跌。房地产、大宗商品和货币资产的价格,也受到牵连,均有不少比例的下挫。动荡的机会难得,我们怎么能放过呢?

数据时间:2019.08.05

还记得A股在2018年6月15号至6月27号,轻松下挫几百点。我们也曾基于数据,测试了高价值股、高动量股、高质量股和高波动股在该时间段的表现。结果发现,4种因子的表现都比大盘要好。另外在不同持仓的模拟测试中,我们对以下问题作出了解答:

1.分散持仓真的有用吗?(有用)

2.因子投资,在暴跌中扛得住吗?(扛得住)

3.因子抗跌,有运气成分吗?(运气成分偏低)

这次,我们【基于美股市场波动的数据】,继续寻找以下问题的答案:

1.分散持仓真的有用吗?

2.因子投资,在暴跌中扛得住吗?

3.有了因子投资,还需要进行股债配比吗?

4.除了国债资产,还有什么可用的降低风险的工具?

01股票持仓的多少,对投资组合的风险有直接影响

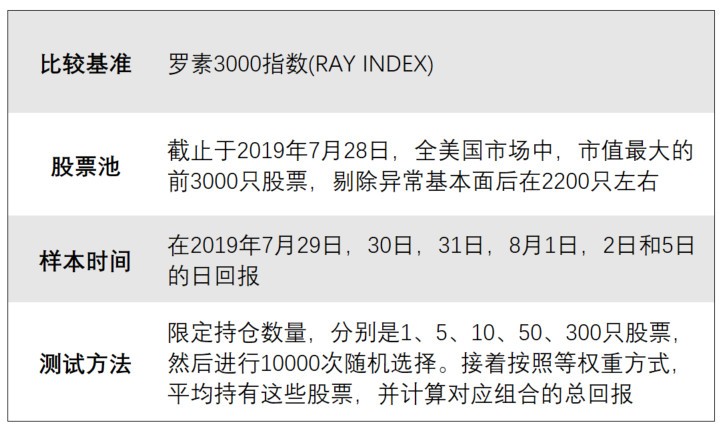

分散持仓有用吗,我们来测一下,首先是数据的选取:

测试结果如下:

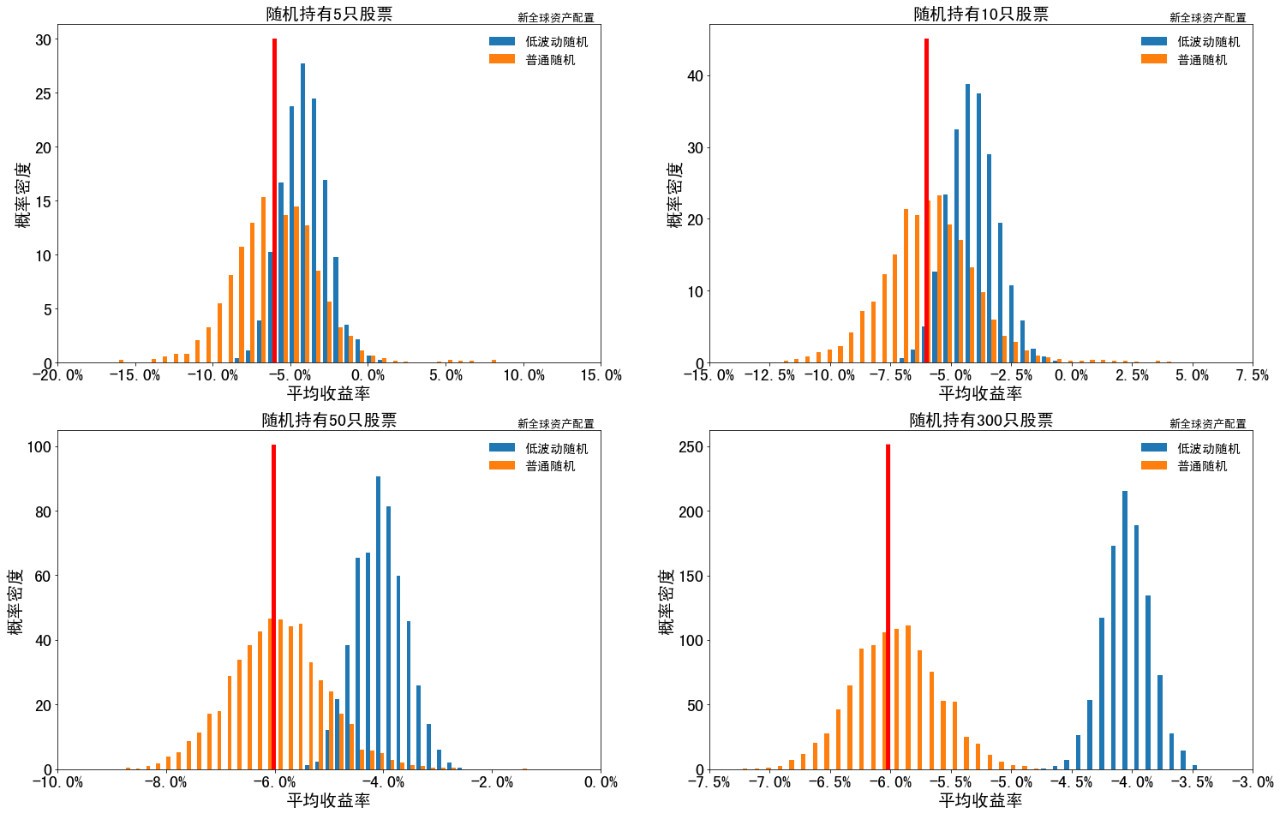

从图中可以看出:

随机持有1只股票,在6天的持续下跌中,跑输罗素3000的历史概率有41%;

随机持有5只股票,在6天的持续下跌中,跑输罗素3000的历史概率有34%;

随机持有10只股票,在6天的持续下跌中,跑输罗素3000的历史概率有28%;

随机持有50只股票,在6天的持续下跌中,跑输罗素3000的历史概率有11%;

随机持有300只股票,在6天的持续下跌中,跑输罗素3000的历史概率小于1%(因四舍五入保留数位原因,上图中显示为0)。

总结下可以得出以下两个结论:

1. 持仓数量与投资人跑输罗素3000的概率成反比;

2. 持仓数量与组合的波动率成反比。

也就是说:持有股票的数量越多,踩雷的概率越小,当持有300只股票时,几乎不会跑输罗素3000。 很明显,如果【只随机持有1只股票】,在6天内,跑输罗素3000的概率有41%,接近五十对五十。也就是说,跟瞎猜差不多;而更加恐怖的是,亏损超过10%的概率,有20%。 大家要知道,这仅仅是6天的时间呐,就亏损超过10%。有的朋友或许会说,随机持有1只股票这种做法,跟抛硬币差不多,实际中是不太可能出现的。

没错,这是小概率事件,但是放在亿万股民身上,这基本就是大数法则下的必然。事实上,有一些投资人,在选股票的时候,还真跟蒙眼瞎猜的做法差不多:哪只顺眼买哪只,哪只有消息就盲目跟风。

02不同的投资风格,有不同的抗跌能力

我们一直强调,投资需要在系统性的框架中做,特别是投资的分散和集中,更需要如此。盲目地增加和减少股票持仓,都很可能会对整体回报和风险产生负面影响。那么,什么是我们推崇的系统性框架呢?其实就是通过客观可靠的数据,融入金融学和行为学的量化因子投资。

我们强调的量化,是可以直接使用的方法论,而不是很难实践的世界观,即:通过历史数据和量化手段,回溯历史上几十年甚至几百年的数据,以透过充满噪音的市场现象,找到市场运行的真正本质。

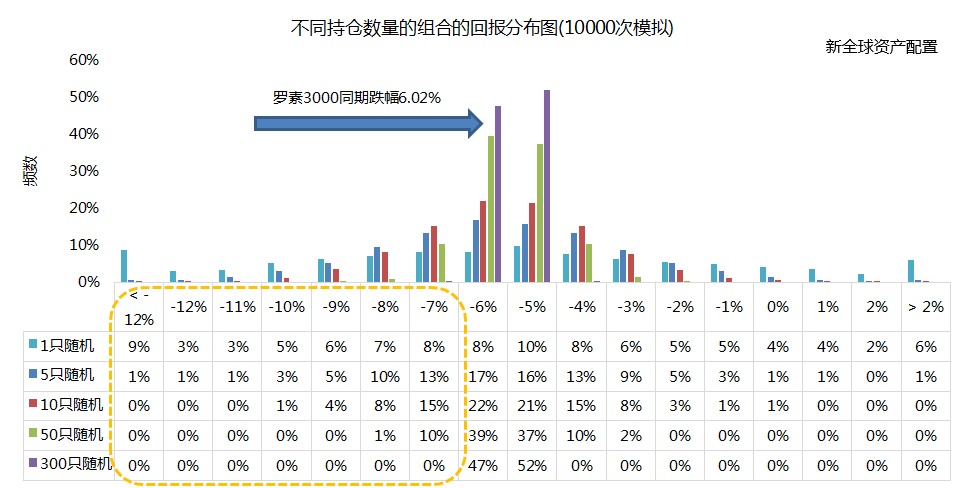

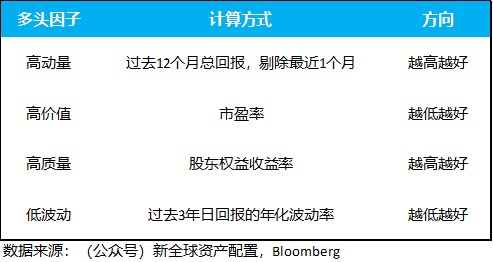

比如高动量、高价值、高质量、低波动,这些经过实证检验的因子,就是简单、实用的系统性投资框架。接下来,我们将把因子选股和随机选股的收益率结果进行比较,首先数据选取及测试方法如下:

进行上述测试,目的就是要看看,在系统性的框架内(因子股票池)进行随机选择,是否会有更好的表现?也就是说,通过简单的因子投资,投资人是否能够获得【表现好的能力】?下面来看看我们的测试结果吧。

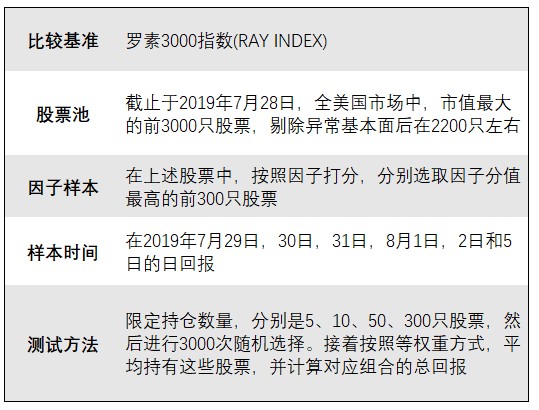

高动量 VS 随机选股

蓝色柱子是高动量股票池(300只),橙色是普通股票池(3000只),红色柱子是罗素3000(同期回报负6.02%)。

从上图可以看出,以过去12个月,剔除最近1个月的总回报为衡量标准的高动量股,随着持仓数量的增加,跑赢大盘和基准罗素3000的概率也明显增加:

随机持有5只高动量股票,跑输罗素3000的概率有36%;

随机持有10只高动量股票,跑输罗素3000的概率有32%;

随机持有50只高动量股票,跑输罗素3000的概率有11%;

随机持有300只高动量股票,跑输罗素3000的概率有0%。

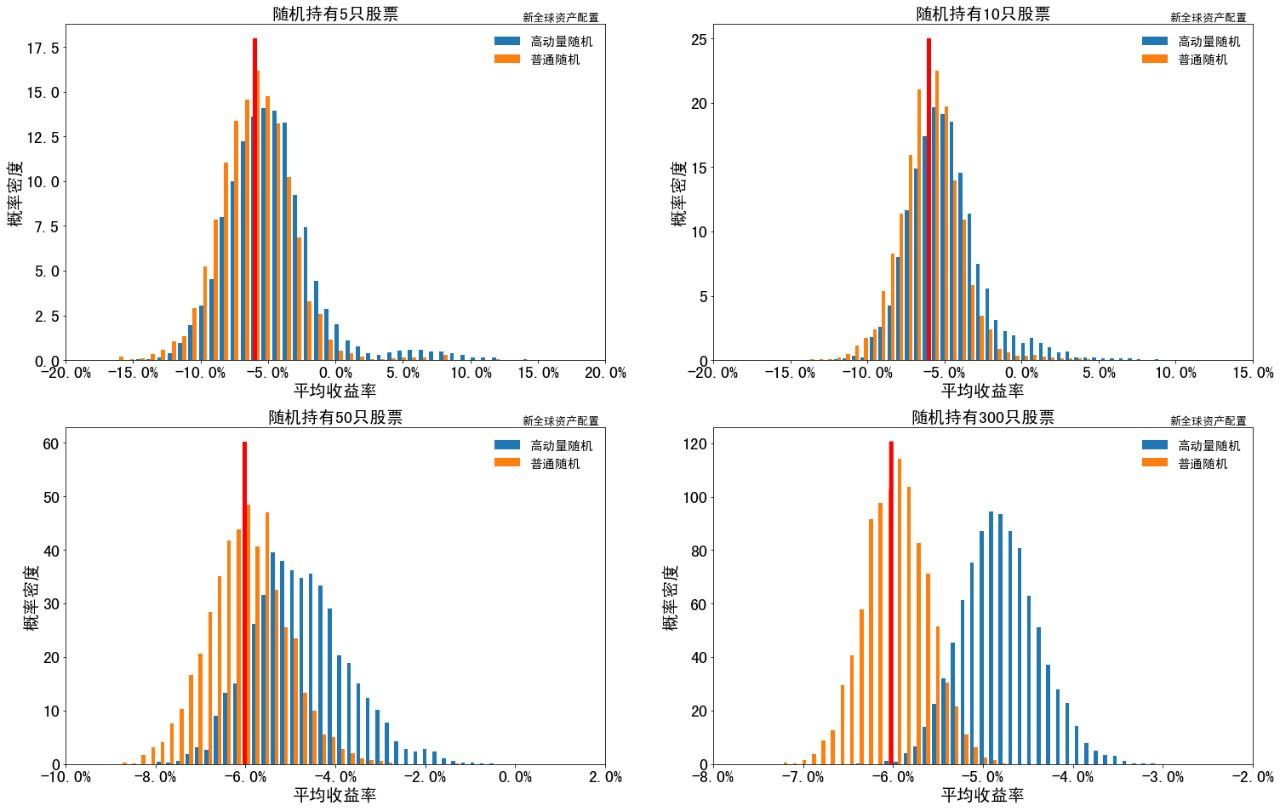

高价值 VS 随机选股

蓝色柱子是高价值股票池(300只),橙色是普通股票池(3000只),红色柱子是罗素3000(同期回报负6.02%)。

随机持有5只高价值股票,跑输罗素3000的概率有68%;

随机持有10只高价值股票,跑输罗素3000的概率有71%;

随机持有50只高价值股票,跑输罗素3000的概率有86%;

随机持有300只高价值股票,跑输罗素3000的概率有99%。

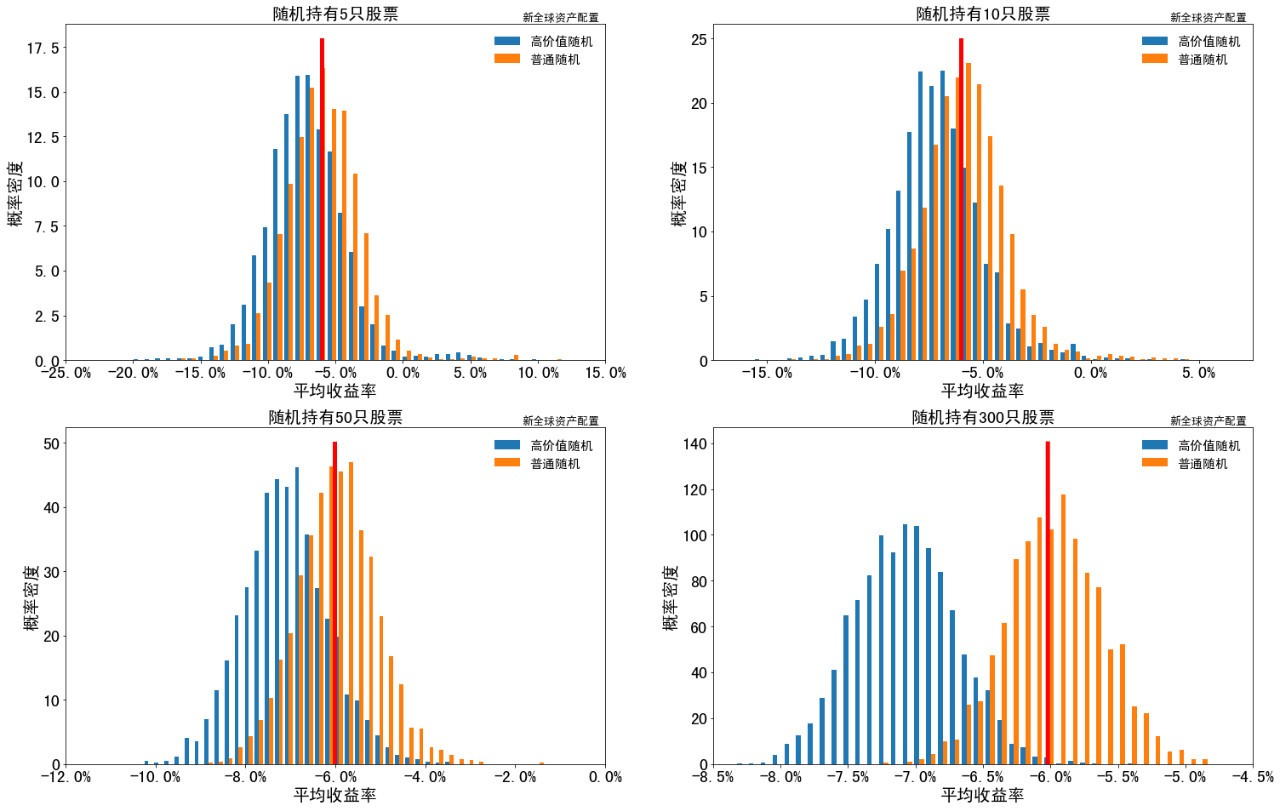

高质量 VS 随机选股

蓝色柱子是高质量股票池(300只),橙色是普通股票池(3000只),红色柱子是罗素3000(同期回报负6.02%)。

不管是随机持有5只,还是300只高质量股,以股东权益收益率为衡量标准的高质量股,都几乎没有跑赢大盘和基准罗素3000:

随机持有5只高质量股票,跑输罗素3000的概率有52%;

随机持有10只高质量股票,跑输罗素3000的概率有54%;

随机持有50只高质量股票,跑输罗素3000的概率有60%;

随机持有300只高质量股票,跑输罗素3000的概率有71%。

低波动 VS 随机选股

蓝色柱子是低波动股票池(300只),橙色是普通股票池(3000只),红色柱子是罗素3000(同期回报负6.02%)。

随机持有5只低波动股票,跑输罗素3000的概率有9%;

随机持有10只低波动股票,跑输罗素3000的概率有3%;

随机持有50只低波动股票,跑输罗素3000的概率有0%;

随机持有300只低波动股票,跑输罗素3000的概率有0%。

根据上面四种因子选股和随机选股的比较,我们得出了以下结论:

1. 高动量和低波动股票在这次暴跌中表现出了良好的抗跌能力,其中低波动股票表现尤其突出。从持有10只股票开始,低波动股票随机组的表现明显的优于大盘和普通随机组。2. 高价值和高质量股票在这次暴跌中表现不及大盘和普通随机组,随着持仓数量的增加,跑输的概率越大,之间的差距就越明显。

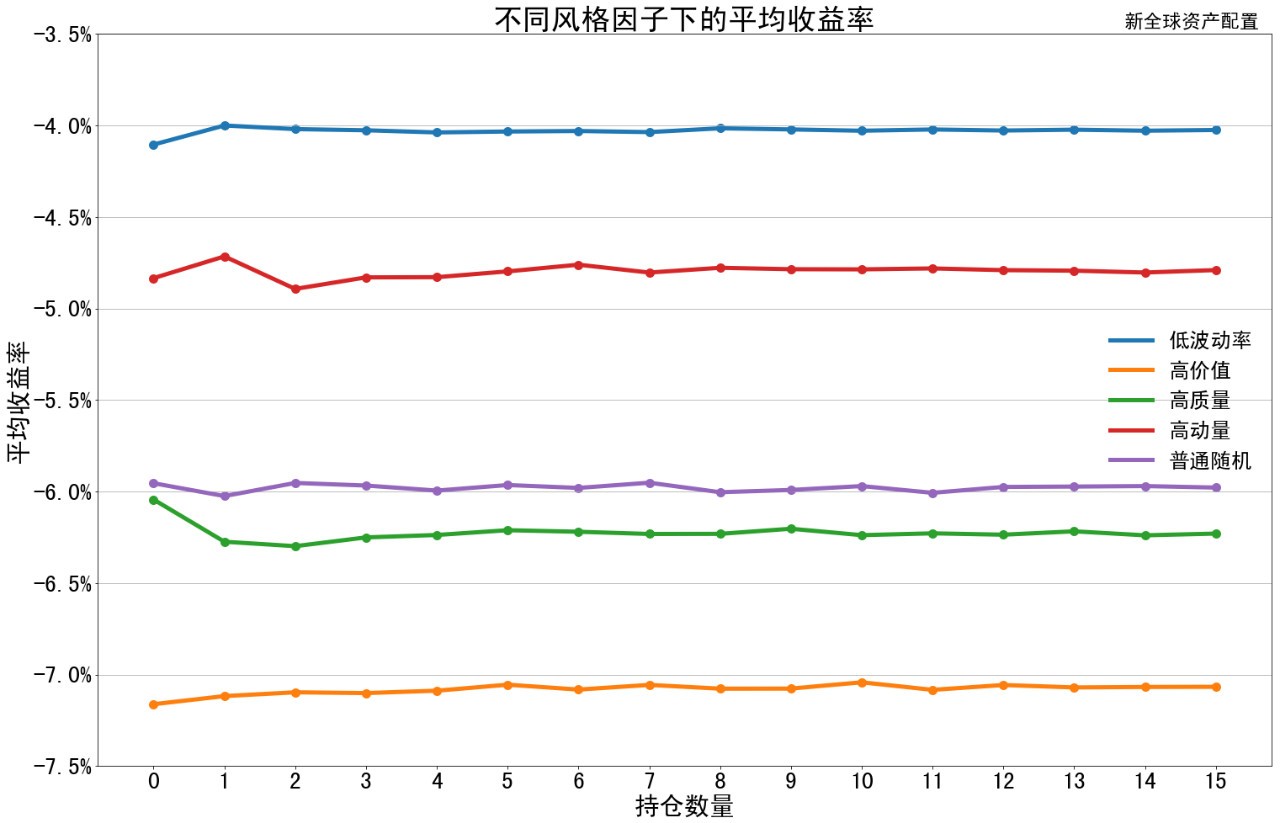

上面的比较,都是在同一个因子内部,对不同的持仓数量进行比较的。如果我们把这些因子和大盘都放在同一张图里进行比较呢?

下面,我们将不同风格因子相互进行比较,看看哪个在大跌中表现更好。

1. 高价值和高质量因子表现不及普通随机组,平均跌幅均超过普通随机组;2. 低波动的股票表现十分亮眼,暴跌期间的跌幅明显优于大盘和其他风格;3. 高动量的股票也还不错,平均跌幅比大盘要小。 03因子投资不是风险分散的最佳办法

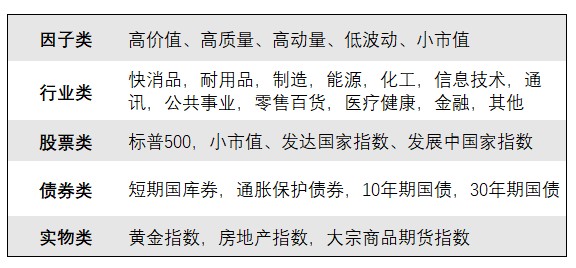

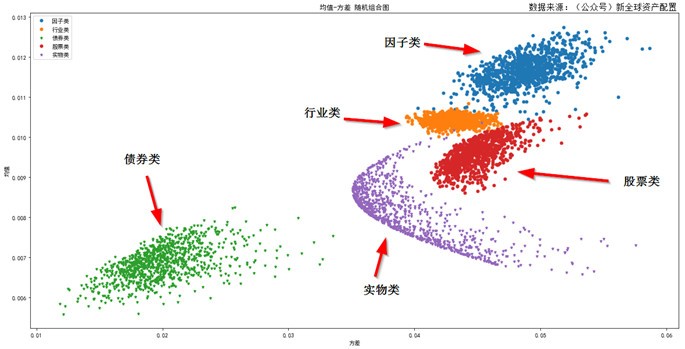

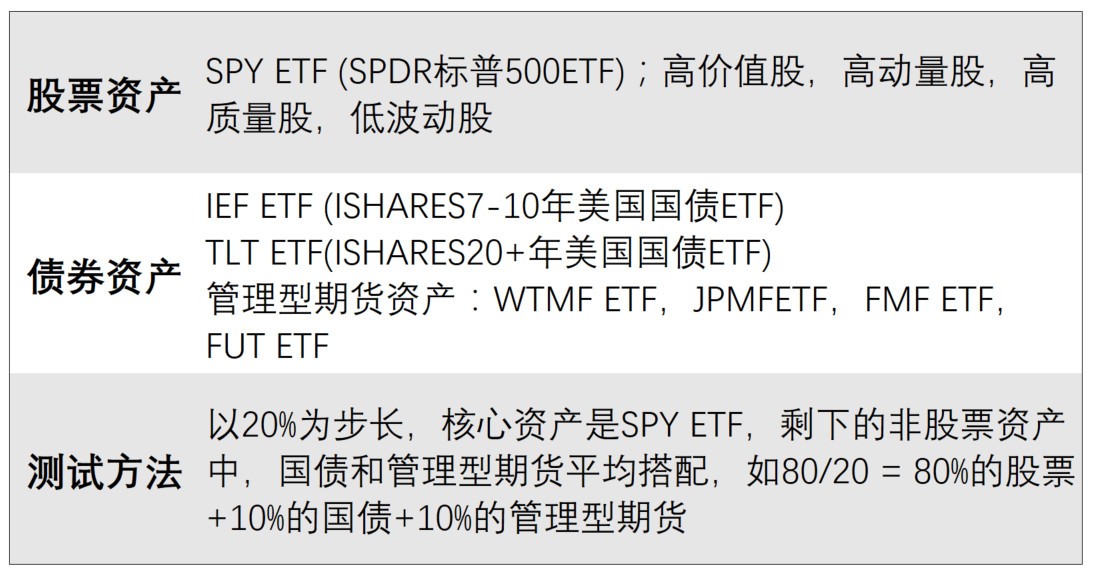

我们经常说,股票因子投资,是一个基于系统性框架的股票的提存的过程,因子投资不能替代大类资产配置。在《因子投资能否代替大类资产配置?》一文中,我们使用了以下数据,进行了模拟分析:

我们在每一类标的中,一共进行了1000次的随机组合,然后在均值(纵轴)-方差(横轴)图中画出了所有的随机组合。从上图中可以看出,股票类和因子类资产,跟债券类资产有明显的属性上的区别。

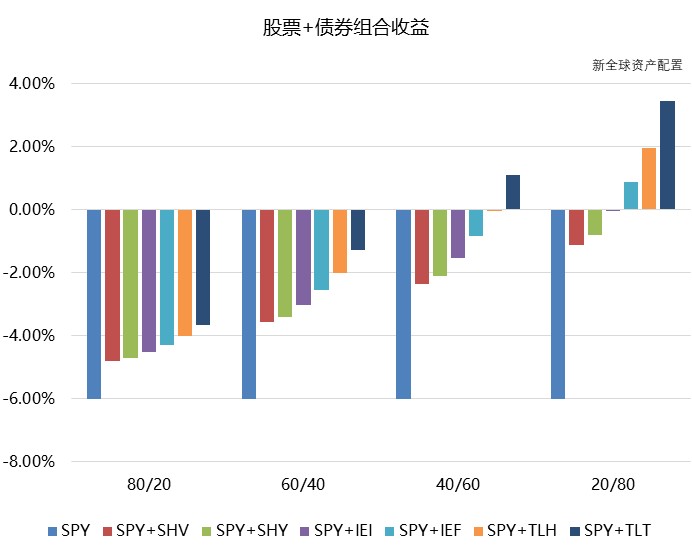

我们也知道,投资中免费的午餐,就是资产配置,而资产配置的核心就是组合相关性不一样的资产。所以接下来,我们选取了不同年限的美国国债资产,跟股票资产搭配,看看在这一次暴跌中,股债搭配的抗跌能力如何。

股债搭配

数据选取如下:

测试结果如下:

从上图可以很明显地看到,持有一定的国债头寸能有效抵御股市暴跌风险,且有如下特征:

债券权重配比越大,抗跌能力越强

持有的债券期限越长,分散化效果越明显

具体来讲,假如我们使用经典的60/40组合,即配置60%股票+40%国债ETF。以短期国债SHV作为国债的投资标的,该投资组合在暴跌期间的亏损能从6.02%减少到3.58%。而如果我们的债券部分投资的是更长期的IEF(7-10年美国国债ETF),甚至是TLT(20+年美国国债ETF),投资组合的亏损能减少到2.57%和1.28%。

如果我们将国债的权重增加到80%,并且配置长期国债ETF,甚至能在股票市场暴跌时获得正的收益。 有的朋友说,国债这个资产太单一了,不够复杂。我们之前曾经撰文《黑天鹅捕手:揭秘管理型期货策略》并指出:在流动性最好的全球期货市场中,选取多样化的资产组合,再根据某种系统性的方式,比如时间序列动量信号(以下简称TSMOM)构建而成的策略,能在极端市场环境下,帮助投资人对冲风险。

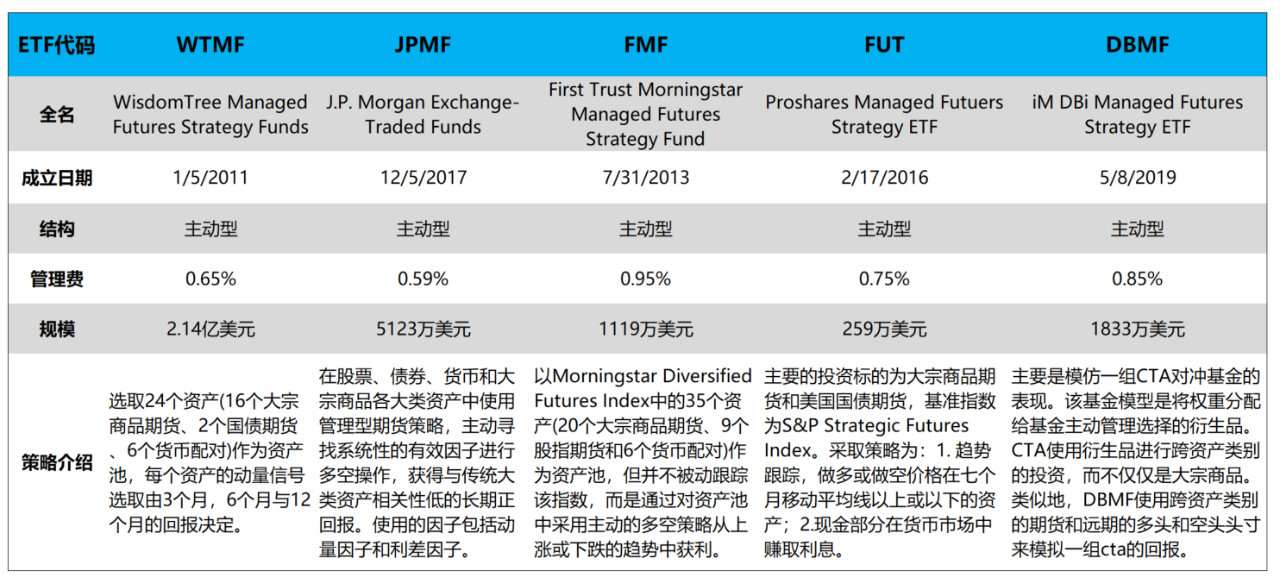

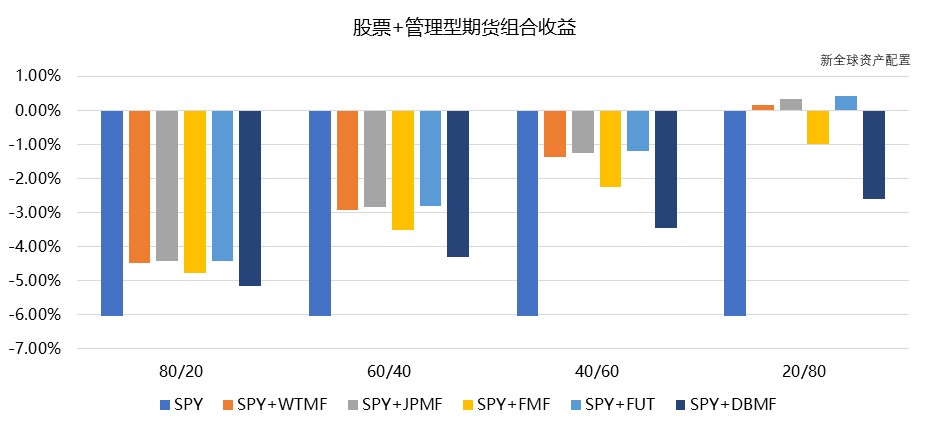

那么这些市场中比较出名的管理型期货策略ETF,在此次动荡中表现如何呢?

股票和管理型期货搭配 基于上述股债测试的框架,我们使用了以下管理型期货策略ETF,替换国债ETF的头寸:

数据来源:ETF.com,截止2019.08.02

测试结果如下

结果显示,不同的管理型期货表现不尽相同,但在与股票进行搭配后都能有效分散股票市场的风险。对于60/40组合,跌幅从6.02%减少到2.8%至4.72%不等。与债券类似,在增加管理型期货ETF的配比后,投资组合对于股票市场风险的暴露会进一步地降低。

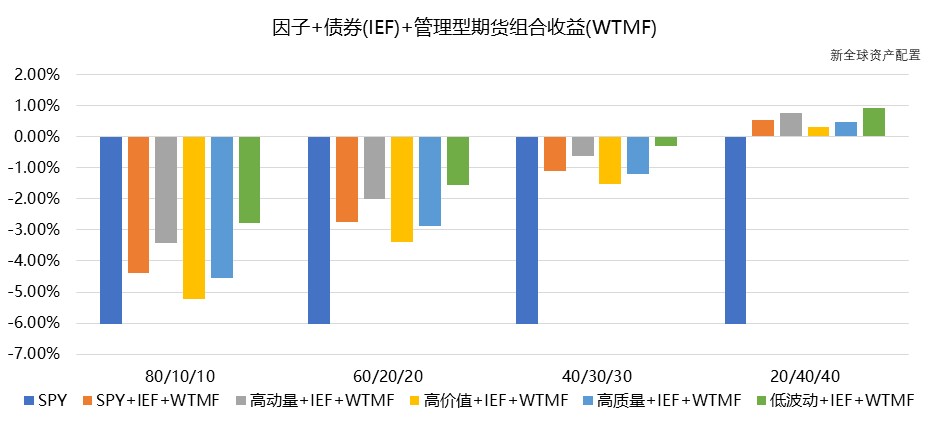

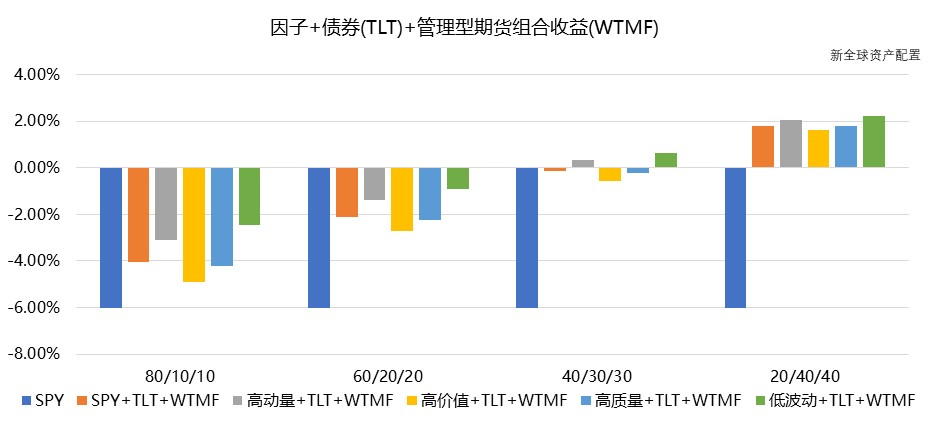

股票、国债、管理型期货搭配

数据选取如下:

测试结果如下:

以SPY+IEF+WTMF为例,跌幅能从6.02%大幅减少到1.11%。而如果我们使用的是低波动股票作为股票资产的投资标的,跌幅能减少到0.31%。而如果配置的是TLT这种超长期限债券的投资标的,我们甚至能在这次大跌中获得正回报。但需要注意的是,TLT的波动率会比IEF更高。

写在最后

我们回到最初的4个问题:

1.分散持仓真的有用吗?

答:还是有用的。

2.因子投资,在暴跌中扛得住吗?

答:这次在美国市场中,低波动、高动量因子跑赢了大盘。高价值和高质量均未跑赢大盘,而且高价值还跑输了挺多。

3.有了因子投资,还需要进行股债配比吗?

答:绝对的,股债配比是最经典的资产配置框架,因子投资不能代替大类资产配置。

4.除了国债资产,还有什么可用的降低风险的工具?

答: 主动管理型期货策略ETF,表现并不差,表现出了明显的抗跌能力。

6天的数据很短,不可能判断一个投资策略的好坏。但是我们想通过这次市场异动的机会,持续地给大家灌输资产配置的道理。

我们并没有选取与VIX(波动指数)相关的衍生品资产。我们选择的都是大众投资人可以长期持有,并且有金融学基础的资产。

不管是通过股票+国债来配置,还是通过股票+管理型期货策略来配置,我们首先要理解资产配置的道理。这个理解,是需要基于事实和数据的分析,不管是6天,还是6000天,都能带来不同的分析角度。

在充分理解和分析的基础之上,坚持做资产配置,才能收获资产配置带来的长期价值。

扫码下载智通APP

扫码下载智通APP