中泰:高鑫零售(06808)2019H1收入利润端表现平稳, B2C业务发展下半年有望提速

本文选自“中泰零售电商研究平台“。

投资要点

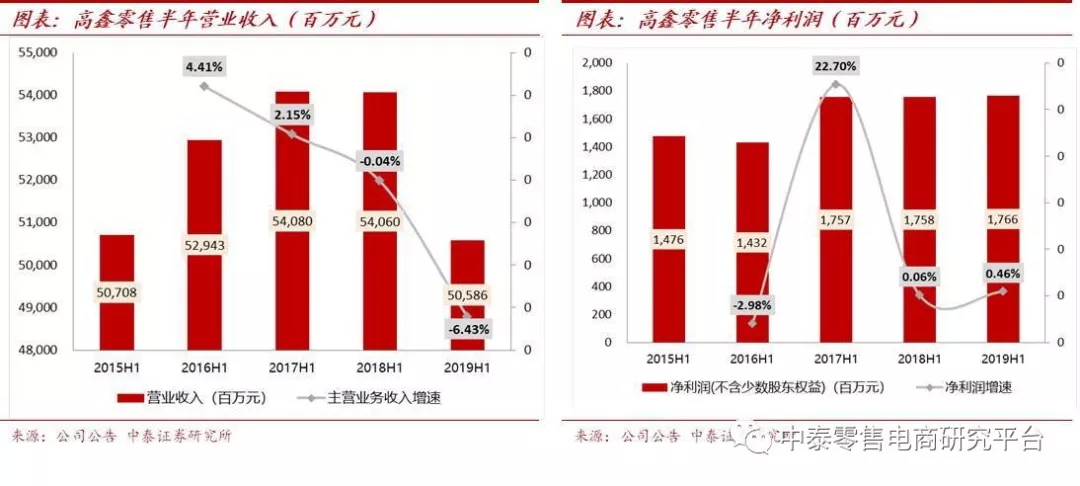

事件:高鑫零售(06808)发布2019H1业绩公告,2019H1实现总销售收入543.96亿元,总营业收入505.86亿元,同比下降6.4%;实现净利润17.66亿元,同比增长0.46%。

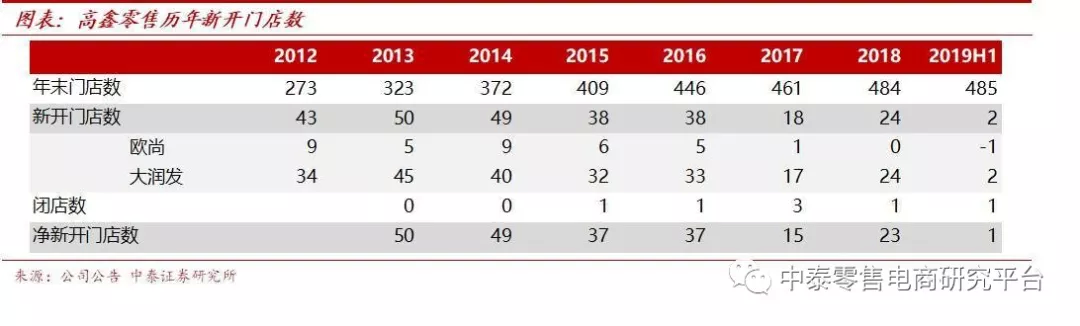

展店速度稍有减缓,低线城市渗透率高;今年预计改造40多家卖场。2019年上半年公司新增2家综合性大卖场以及一家盒马生鲜超市,关闭一家欧尚门店。截至2019H1公司旗下共485家综合性大卖场以及2家盒马生鲜超市。公司门店遍布全国29个省,尤其在三四线城市的渗透率较高——门店中约46%位于三线城市,22%位于四线城市。在三四线城市门店的密集分布弥补了盒马鲜生主要在一线城市布局的局限性,随着阿里线上资源的输出,有助于未来快速抢占广阔的低线市场的线上线下流量。目前所有门店均已上线淘鲜达,B2C业务发展迅速。卖场改造初见成效,第一家位于上海的改造门店,升级后业绩增长约10%,其中生鲜品类实现双位数增长;2019全年计划改造40家门店。

系家电直营转代销影响,主营业务收入下滑,净利润与去年同期基本持平。收入减少系与苏宁签订家电代销协议,家电收入不计入总销售收入。2019H1公司实现总收入505.86亿元,较2018H1同比减少6.4%。其中货品销售收入485.22亿元,同比下滑7%。收入减少主要是由于自2018年8月起,家电部门由自营转为苏宁代销,卖场只收取佣金。2019H1租金收入20.64亿元,同比增幅8.8%。租金增长主要由于租户的组合管理改善以及可出租面积的增长。

B2C业务发展趋于成熟,为食品部门创收较显著,其他品类由于渠道竞争激烈,增长不明显。截至到2019年3月底,所有门店完成3-5公里扩区,一小时到家业务已经走通;截至2019年6月,店日均订单突破700单,其中618大促期间,线上订单日均突破1000单。生鲜线上销售占比超过50%。预计2019下半年,线上单量会持续突破。

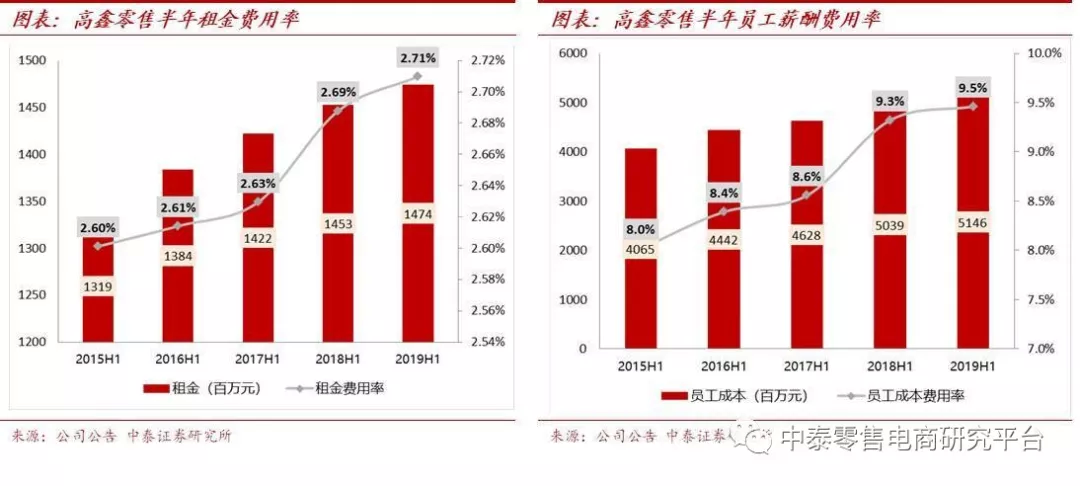

毛利率持续提升,净利率微增。2019H1毛利率24.2%,较2018H1增加0.3pct,毛利率的改善主要系公司持续优化产品组合。2019H1年净利率3.25%,与去年同期基本持平。

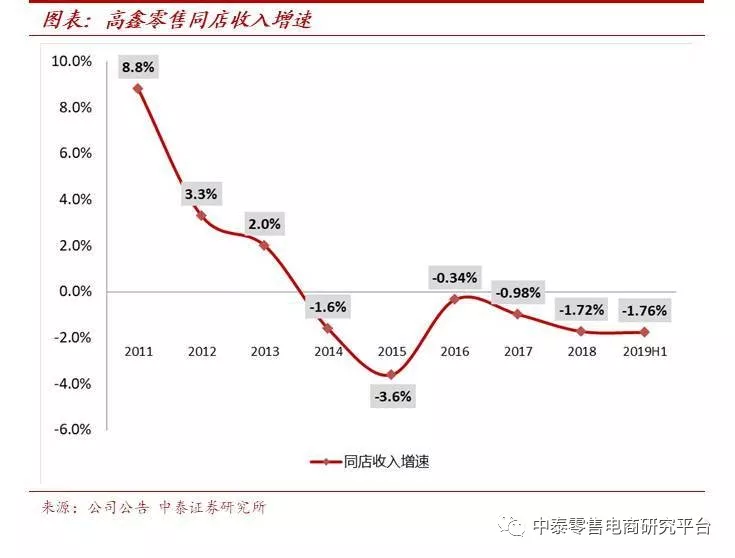

欧尚整合未完成,集团同店收入负增长;大润发同店正增长。(除去家电销售收入计算)2019H1公司整体同店增速-1.76%,同店增长为负主要由于欧尚门店的业绩拖累,但随着集团上半年对欧尚的整合升级完成,下半年业绩步入正轨,预计同店收入得到改善。单独核算大润发门店,2019H1同店增长为正。

我们认为:虽然高鑫零售短期收入和利润端业绩表现平平,但是长期来看,公司具备其长期发展的护城河,主要体现在:优越的品牌资源、遍布全国的门店资源、供应链资源以及成熟的运营管理系统。在阿里的加持下,目前新零售业务也在稳健发展。2019年上半年集团整合、门店改造、线上业务发展稳步进行,2019下半年有望提速,2020年新零售业务红利预计可以得到更大的释放。

风险提示事件:(1)宏观经济增长放缓,居民消费疲软,板块高弹性下系统性风险较大;(2)高鑫零售线上业务发展不及预期,整体业绩释放拐点还未出现(3)阿里巴巴和大润发公司管理层对转型战略未达成统一,新零售发展进程缓慢。

经营财务数据分析

风险提示事件

(1)宏观经济增长放缓,居民消费疲软,板块高弹性下系统性风险较大;(2)高鑫零售线上业务发展不及预期,整体业绩释放拐点还未出现(3)阿里巴巴(BABA.US)和大润发公司管理层对转型战略未达成统一,新零售发展进程缓慢。

扫码下载智通APP

扫码下载智通APP