从英国今年以来的政治经济局势看英镑走势

本文来自微信公众号“金融街廿五”,作者为曾亮,本文观点不代表智通财经观点。

一、今年以来英镑交易逻辑分析

今年以来,英镑是表现最弱的货币之一,英镑2018年末收盘在1.2757,并在2019年8月1日盘中创下了自2017年1月以来的新低1.2079。

英镑短期下跌的逻辑是比较清晰的,在此也做一个归纳总结:

(一)疲弱的英国经济导致英国央行放弃了紧缩的立场

英国原定于3月29日“脱欧”,但由于英国议会迟迟未能通过英欧双方达成的“脱欧”协议,企业一直在为“无协议脱欧”做准备,赶在3月29日前加紧生产并大量囤货,从而带动2019年1季度经济增速加快。但这种补库存导致的加速难以持续,2季度以来各项经济指标显著下滑,包括:

英国4月GDP同比增长1.3%,环比下滑0.4%。各分项指标较上月均出现不同程度下滑,其中生产部门指数环比下滑2.7%,制造业环比下滑3.9%,建筑业环比下滑0.4%。

英国GFK消费者信心指数在1季度曾经反弹,由上年末的-14反弹至5月份的-10,6月又大幅下跌至-13。5月英国建筑业总活动指数跌至48.6,低于4月的50.5。其中,建筑业产出为2018年3月以来的最低,商业建筑活动为2017年9月以来最低,建筑业劳工数量为2012年11月以来最低。

采购经理人(PMI)综合指数持续下滑,经季节因素调整后的数据显示,5月份英国制造业PMI跌至49.4,远低于4月份的53.1,自2016年7月以来首次跌破荣枯线。5月出口订单是四年半以来下降速度最快的月份。由于脱欧不确定性,使得客户犹豫不决,造成新订单数量大幅下降。6月初公布的数据中,除占据英国国民经济核心地位的服务业PMI为51.0,超过50荣枯线,建筑业、制造业PMI都出现大幅下跌。7月3日公布的服务业PMI较6月份进一步走低至50.2。

经济数据使得英国央行决策者对经济前景愈发谨慎。在6月20日,英国央行除了将基准利率维持在0.75%,还预测第2季度英国经济增长将陷于停滞,并且警告经济下行风险加剧。英国央行指出,5月初以来,受全球贸易紧张局势加剧及“无协议脱欧”可能性上升等影响,英国经济增长面临的下行风险正在增加。英国央行行长卡尼同时承认英国央行的预期没有涵盖“无协议脱欧”风险。英国央行同时将2019年的GDP增长预期调低至1.2%,为金融危机以来最低水平。

图1:英国6个月(蓝色)、5年(绿色)和10年(红色)国债收益率及6M-5Y息差(紫色带)走势图

从2019年英国国债收益率曲线的变化看,国债收益率显著平坦化,今年以来英国10年期国债收益率已经从1.269%下跌至0.739%,经济前景预期急剧恶化。目前,5年期与6个月英国国债收益率曲线出现了倒挂,截至7月24日,6个月英国国债收益率0.769%,5年期英镑国债收益率0.516%,显示市场预期英国央行可能在脱欧后小幅降息,中期经济前景较为悲观。

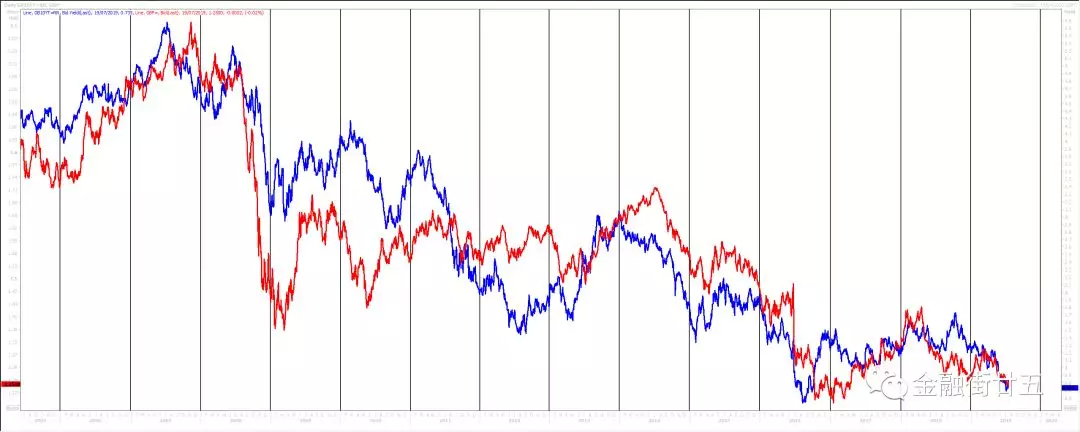

G7货币的汇率走势往往跟利率周期同向变动,比如欧元在2010-2011年两次加息,欧元快速从1.1876上涨至1.4940;英镑在2017-2018由1.195反弹至1.435,后面的上涨也都是归功于英国央行的加息。如图3所示,英镑的长期走势和长期国债收益率有较强的相关性和同步性。

综上,从经济基本面逻辑和利率长期前景看,做空英镑是符合逻辑的,未来需要继续观察经济数据的趋势以及长期金边债券的走势来判断英镑的底部。

图2:GBP/USD汇率(红色)和10年期英国国债收益率(蓝色)走势图

从GBP/USD的技术图形来看,英镑短期仍然是下行趋势,下方的强支撑在1.20左右的区域,但中长期看主跌浪已经结束,本轮【1.719,1.1436】的下跌比例和2007-2009英镑【2.1161,1.35】的下跌比例接近。且下跌后都有一个回到英镑季线布林带中轨的反抽,随后进入区间震荡,同时季线MACD下跌势能显著缩小,季线MACD低位呈现出金叉的迹象。比较两次英镑下跌的空间、时间以及技术图形,英镑很大的可能在上次亚盘闪跌至1.1436时已经触底。未来可能在【1.15,1.45】区间震荡。

图3:GBP/USD季线走势图

(二)政治方面,短期看“无协议退欧”的高度不确定性是英镑空头的最大依仗

“Buy the rumour,Sell the fact”一直是外汇市场的惯例。当前,英国央行行长尤其是英国首相都面临更迭,其上台后政策的变化将给英镑带来高度的不确定性,套息交易自然热衷于做空英镑这样的不确定货币来套取息差和汇差的双重收益。

从英国“无协议脱欧”的概率和GBP/USD走势上看,一直都有高度相关性,可以猜想,大量的AI交易策略将英国“无协议脱欧”概率和做空英镑的交易相绑定。例如,2018年12月,特蕾莎梅面对不信任投票时,当时英镑创下了1.2436的低点,英国“无协议脱欧”的隐含概率上升至10-20%;而在2019年7月中旬,约翰逊发表诸多关于“无协议脱欧”言论且党内支持率大幅领先的同时,英国“无协议脱欧”的隐含概率上升至35%,英镑创下了1.2380近两年半新低。

图4:GBP/USD汇率(黄色左轴)和无协议脱欧概率(白色右轴)走势图

7月24日,特蕾莎梅正式卸任英国首相,约翰逊成为新的英国首相,鲍里斯约翰逊的政治主张和承诺包括:

1.脱欧事务方面

希望能够与欧盟协商,共同达成一个新的脱欧协议,但是坚决拒绝梅谈判草案中,用以解决爱尔兰边境问题的“后备方案”,而希望在英国正式脱离欧盟之后,再和欧盟在未来贸易安排的协商中,继续谈判解决爱尔兰边境问题,但欧盟则坚决反对这一提议。

约翰逊还称,如果与欧盟的协商缺乏合理的灵活性或者妥协的时候,他也准备好在必要时,进行无协议脱欧。他数次承诺,如果他担任首相,英国”do or die”都必须在10月31日完成脱欧。同时,他还指保守党内“硬脱欧派”代表人物 Daniel Moylan担任高级脱欧政策顾问。近期,还有报道称,约翰逊考虑在10月31日大限绕过议会完成“脱欧”举动。

2.经济政策方面

约翰逊主张承诺对“高收入者”大幅减税,并承诺将40%所得税的门槛从每年5万英镑提高到8万英镑,这将减少英国政府收入90亿英镑;医保系统需要更多的费用和改革;计划为英国移民提供澳大利亚式的积分制度,对高技术移民“更开放”,同时承诺保证已经居住在英国的欧盟公民的权利。同时,他还承诺减少英国债务水平,控制财政赤字,“像他执行伦敦期间主办伦敦奥运会那样”。

事实上,“英国川普”鲍里斯约翰逊并不像美国同行那样的“孤立主义”,他的很多政策至少在保守党内是受到欢迎的,保守党政府需要一个强有力的领袖来对抗工党领袖科尔宾。作为双刃剑的是他在脱欧方面的承诺较前任梅政府更加旗帜鲜明,可以预见的是鲍里斯约翰逊上台以后的3个多月时间直至10月31日,如他履行自己“do or die”都要如期退出欧盟的决心,那么在这期间,英国脱欧的概率必然会持续上升,将带动GBP/USD继续走低。同时,政治上的不确定性必然会推高GBP/USD的波动率,从相关性看,这种高度不确定性会继续给英镑带来卖压,推动GBP/USD下行。

图5:GBP/USD汇率(蓝色左轴)和GBP/USD3个月波动率(橙色右轴)走势图

目前GBP3个月波动率上升至9%,是2019年2季度以来的高点,应该说未来无论约翰逊带领英国政府做出何种抉择,英国无协议脱欧都是会逐步的“Price in”,英镑的波动率不应该再回到2016年6月那样的高点,如果英镑的波动率再次确认拐点,也就是未来的预期相对明确了,英镑多头再入场做多英镑不迟。

扫码下载智通APP

扫码下载智通APP