美股大跌时,才明白配置政府债券的重要性

本文来自“智堡”

我们认为提高投资组合的弹性是投资者的一个关键主题——不仅是今年的主题,而且是长期的主题。确保投资组合免受各种不利条件的影响是至关重要的,尤其是在宏观不确定性上升的时期。我们将政府债券视为重要的投资组合“压舱石” ,即使它们的收益率已大幅下跌。

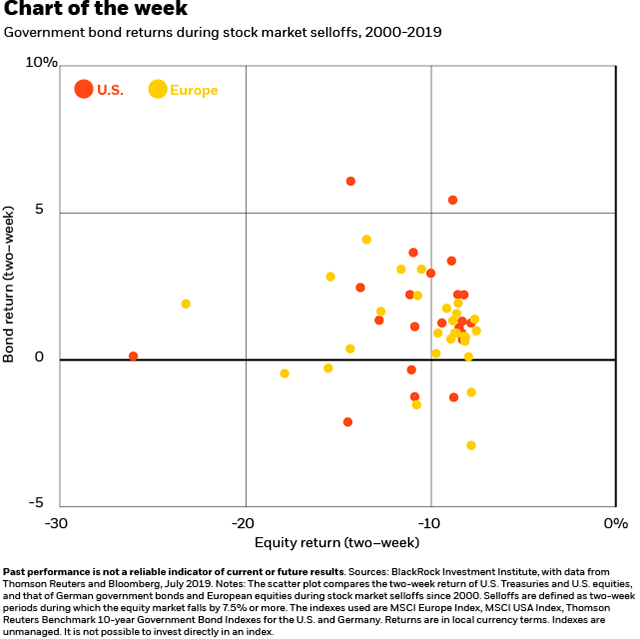

将政府债券纳入多资产投资组合的希望在于:当股市下跌时,债券价格应上涨,以缓冲对整体投资组合的影响。

根据我们对美国国债和股票市场表现、德国政府债券和欧洲股市表现之间相关性的研究,自1980年以来,这种情况一直普遍存在。

当然也有例外,以2013年的“缩减恐慌”(taper tantrum)为例:当时的美联储主席Ben Bernanke暗示要削减危机后的货币刺激,导致股市和债市的双双走低。

但此类事件相对少见,尤其是自全球金融危机以来。上面的图表显示了自2000年以来美国和德国政府债券在各自股市大跌期间的表现。

我们认为,在当前环境下,随着贸易和地缘政治摩擦成为一个关键的市场驱动因素,政府债券为防范风险资产抛售提供了重要的“压舱石”。

寻找“压舱石”

在我们看来,全球政府债券提供的保护仍然意义重大,即使它们的收益率已触及历史低点。

以德国政府债券为例,它是全球收益率最低的债券之一。投资者担心的是:已经处于负值区域的欧元区的政策利率可能正接近“有效下限(ELB)”,即各国央行能够合理设定的最低利率水平。

这意味着,在股市抛售期间,德国国债收益率几乎没有进一步下跌的空间,而价格也不能再上升。ELB很难估计,并且它的水平可能随着时间的推移而变化。

包括普林斯顿大学经济学家Markus K. Brunnermeier在内的一些研究认为,欧元区的ELB在-1%左右。这一估计(尽管高度不确定)将意味着,欧元区主权国家的收益率仍有一定的下降空间,但与过去相比,它们为抵御主要股市的冲击提供了更薄的缓冲。

我们认为,通胀挂钩债券(ILB)扮演着重要角色,可以作为由增长冲击推动的股市抛售以及被低估的通胀风险的压舱石。

通胀挂钩债券通常会在股市下跌时反弹,就像名义债券一样。由于贸易保护主义政策的影响,全球供应链在更长时期内可能瓦解,这可能导致经济增长放缓和通胀上升的令人不悦的组合,以及股票和名义债券面临的艰难环境。

将名义债券和通胀挂钩债券混合在战略投资组合中,可以创造出抵御各种不利条件的弹性。此外,低通胀预期使通胀挂钩债券变得便宜,增加了它们的吸引力。

扫码下载智通APP

扫码下载智通APP