十年来美联储第一次降息,意味着什么?

本文源自微信公众号“伍治坚证据主义”。作者:伍治坚

2019年7月31号,美国的中央银行,美联储宣布,将联邦基金利率目标区间下调25个基点到2%至2.25%的水平。这是从2008年12月以来,美联储第一次降息。

目前美国的失业率,在3.7%(2019.6)左右,是五十年来的最低水平。GDP增速为2.1%(2019Q2),并不算差。美国股市,屡创历史新高。唯一可能让美联储不满意的,是通胀率(Core PCE 1.6%)没有达到2%的目标。

当然,在良好的经济环境下,也有隐忧。比如制造业PMI新订单指数下降到50%的荣枯线以下,新增非农就业也开始下降。如果这些趋势持续,那么GDP增速势必会慢下来。

美联储的长期目标,是美元利息“正常化”。正常化的意思,是美元基准利率需要恢复到3%~4%左右的水平。这样,在下次经济危机来临时,联储才有充分的降息空间,为经济添柴加油。这也是为什么,美国先于其他发达国家,率先从2015年开始升息。慢慢升到现在,还没到3%,因此属于“革命尚未完成”的阶段。如果贸然决定降息,可能会给市场发出令人迷惑的信息:为什么突然中断升息周期?升息周期结束了么?是否意味着降息周期的开始?

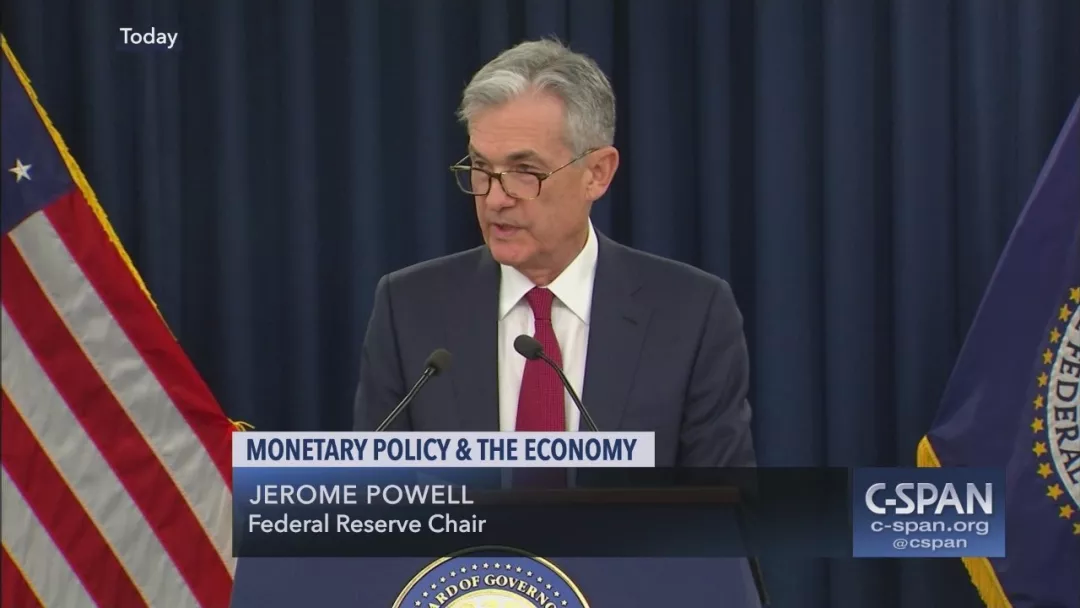

所以是否降息,从正反两方面来看都有理由。从投票纪录可以看出,并不是所有委员都赞同降息,有两位委员反对降息。在会议后的新闻发布会上,鲍威尔模棱两可,声称本次降息只是周期中调整(Mid Cycle Adjustment),并不代表将开启下一轮降息周期。

所以综合来看,降息0.25%,是一个多方博弈的妥协结果。

从结果来看,鸽派压过鹰派,占据了决策上风。背后的原因,主要体现在以下几个方面:

第一、10年期国债到期收益率低于2%,国债收益率曲线发生倒挂。

2018年年底,美国媒体做的问卷调查显示,几乎所有的银行和券商分析员,都预测2019年,美国国债到期收益率会逐渐上升到3%,甚至更高的位置。没有人预测到期收益率会下跌到2.5%以下。

从2019年5月份开始,3个月国债的收益率,高于10年期国债收益率。本人在历史文章,《10年期国债收益率低于2%,意味着什么?》中提到过,从历史上来看,10年期国债和3个月国债收益率之间的差别,与经济衰退的相关性最高。一般来讲,当3个月期国债到期收益率和10年期国债到期收益率发生倒挂,并且持续一个季度后,在1年到1年半以后,就可能会发生经济衰退。

总结起来就是:债券市场出人意料的走强,加上收益率曲线倒挂,显示市场上有越来越多的人开始担心美国经济陷入衰退。

第二、白宫持续不断的施压。

从鲍威尔上任开始,特朗普就不断通过推特喊话,对他施压,要求美联储采取更加宽松的货币政策。名义上来讲,美联储有自己的独立性,不必听命于美国总统。但是在现实中,完全独立的中央银行是不存在的。如果总统觉得央行行长不听话,可以暗示或者明示TA(比如耶伦)辞职。

对于总统来说,为了实现2020年连任成功,他需要经济继续增长,失业率保持在低位,股市不发生大跌。特朗普刚刚通过了减税法案,在联邦政府的收支预算上捅了个大窟窿。和中国的贸易谈判何时结束还遥遥无期,两国之间的纠纷随时可能升级。这些不确定性,都是可能导致美国经济发生衰退的风险因素。

因此,总统会尽一切力量和手段,确保美联储站在他一边。这也是为什么,即使在美联储降息之后,特朗普还是在推特上表达了自己的不满。背后的信息就是:降得不够,下一次开会再降。

总统的态度,令鲍威尔有点尴尬。如果为了证明自己的独立性,硬扛下去,完全忽略特朗普的推特,那么他得罪的不光是总统,还有他背后的共和党,以及共和党控制的国会。但是他又不想给市场造成自己完全听命于总统,只是个傀儡的印象。这样美联储就丧失了所谓的"独立性"和"可信度"。在将来指责其他国家(比如中国)的央行政策时,也会丧失道德高地。这就是鲍威尔所处的窘境,也解释了他在发布会上的口气。

第三、其他国家的货币政策。

2019年7月25日,欧洲央行召开货币政策会议,宣布维持欧元区三大关键利率不变。但在会后的新闻发布会上,欧央行行长德拉吉强烈暗示,欧元区的利率将进一步下降。要知道,目前欧元的基准利率已经是负的了(-0.4%)。如果欧央行铁了心继续在降息之路上走下去,那么美联储迟早会被迫跟着降息,否则美元币值可能会过强而影响美国公司在全世界的竞争力。

在过去40年,美联储共经历过5次降息周期,分别开始于:1984年10月,1989年6月,1995年7月,2001年1月,2007年9月。每一次降息开始后,都不会停止于一次降息,而是会跟进连续降息。因此,尽管鲍威尔声称这次的降息只是"Mid Cycle Adjustment",从概率上来说,在12月底之前再降息1~2次的可能性还是很高的。

有券商分析指出,如果对比以前的5次降息周期的宏观环境,和这一次最像的,是1989年6月开始的降息周期。从那次降息以后的市场表现来看,美元币值下跌,美股继续上涨,美债则有小幅度下跌。

当然,历史可能有相似之处,但肯定不会完全重复。像2001年和2007年,在美联储开始降息后一年内,美股都发生了接近20%的下跌。如果投资者害怕市场的波动和回撤,更好的方法,还是坚持控制成本、多元分散和长期坚持的投资原则,以一个事先准备好的有效系统来应对金融市场上的不确定。

扫码下载智通APP

扫码下载智通APP