如果美联储今晚降息,大类资产价格会如何演绎?

本文来自微信公众号“对冲研投”,作者是路闻卓立。本文不代表智通财经观点。

美联储将在7月30日至31日召开货币政策会议,议息结果将于北京时间8月1日凌晨公布。

市场普遍认为降息已经是板上钉钉。芝商所美联储观察工具Fed Watch显示,7月降息25个基点的概率已上涨至80.1%,降息50个基点概率降至19.9%。此前,降息50个基点的概率一度飙升至超过60%。

部分机构认为,美国自2015年底之后累计加息9次的一轮加息周期已步入尾声,接下来有望开启新一轮降息周期。全球大类资产将呈现出与此前不同的走势特征。美国历次降息后表现出的规律为:降息初期美国经济整体增长乏力,通胀短暂回升,失业率低位走高, 房地产、制造业萎缩迹象明显。

一、太平洋证券研报

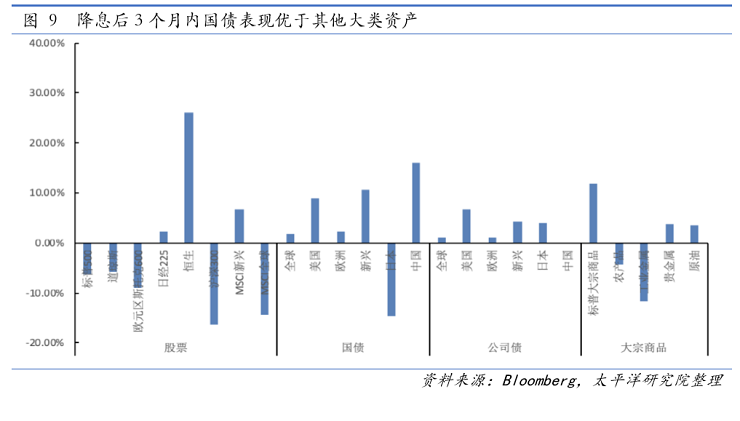

在降息开始后3个月内,各类资产表现依次为国债>公司债>大宗商品>股票,其中中国国债、大宗商品以及新兴国债表现最佳。

降息开始后6个月内,国债>公司债>大宗商品>股票,其中中国国债、新兴公司债、原油以及美国国债表现最佳。

降息周期开始后12个月内,国债>公司债>股票>大宗商品,其中中国国债、美国国债、新兴公司债以及美国公司债表现较好。

1980年以来,美国共有7轮降息周期,但1987、1995、1998年降息周期时间较短,降息幅度不大,且后续联储很快转入加息。

二、广发证券

以时间跨度大于1年、基准利率下调超过5%作为标准,选取出1980年以来美国4次典型的降息周期总结出:

首次降息后3个月内,股市表现较好,且新兴市场好于发达市场。降息周期开启初期,尽管经济仍面临压力但还出现衰退,降息释放流动性支撑估值,并抵消盈利下行的拖累。

随着时间的推延,债市逐渐走强。以2001、2007年为例,尽管降息力度不断加大,但货币政策的调节未能对冲经济下行,基本面因素开始压制股市表现,而受益于利率下降,债市逐渐走强。

大宗商品多数情况下走弱。历次降息周期中,受经济下行导致需求端疲弱影响,大宗商品跌多涨少。

美元走弱概率较高,但极端情形下,美元指数存在上升可能。历次降息周期中,美元指数多表现为震荡或走弱,但极端情形下,美元的避险效应或将提振美元。

三、国泰君安国际研究

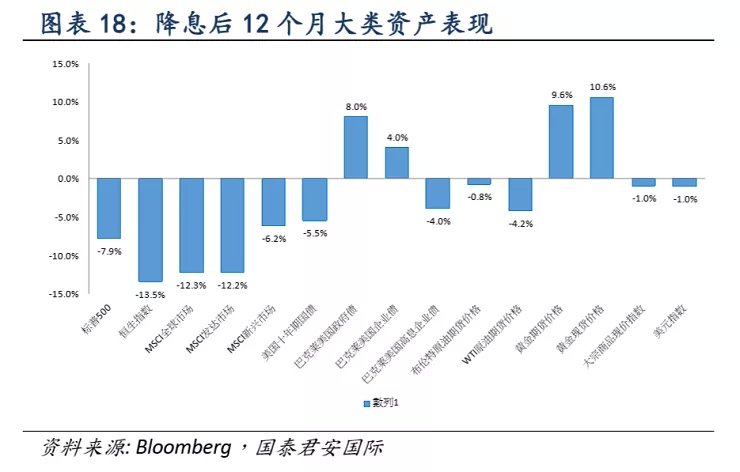

美降息前后大类资产总体呈现分化走势,首次降息后3个月,资产进入一轮短暂的舒适期,资金成本下降,通胀较低,美元继续走弱,降息释放出来的流动性推动资产估值扩张,抵消了企业盈利下滑的负面影响。资产价格全线反弹,新兴市场依旧表现较好。

但是随着时间推移,初期货币政策调节未能对冲经济下行压力,基本面恶化开始抑制股市后期表现。而受益于收益率下行推动,债市逐渐走强。大宗商品继续收需求端走弱影响,涨少跌多。美元多数时间表现出针对下行的事态,黄金等在后期开始给力上行。

所以,在降息12个月后,黄金>债券>美元指数>大宗商品>股票;股市中,新兴市场>美股>发达市场>港股;债券中,美国政府债>企业债>高息债。

四、国盛证券

过去5轮美联储首次降息前后,大类资产的表现如下:

美元指数短期普遍下跌,中长期表现不一;

标普500指数短期普遍上涨,中长期表现不一;

10Y美债收益率短期表现不一,中长期普遍下行;

COMEX黄金短期表现不一,中长期普遍上涨;

WTI原油短期多数上涨,中长期多数下跌。

根据CME最新数据预测,美联储7月降息50bp的预测几率为21%。

扫码下载智通APP

扫码下载智通APP