美股新股解读 | 抱住了李嘉诚 尚乘国际“弃港赴美”

2003年,尚乘集团由李嘉诚的长和作为主要股东创立。据尚乘官网显示,公司目前主要提供资本市场及咨询、资产管理、保险经纪、策略投资四项业务。2017年2月,公司便传出旗下保险经纪子公司尚乘策略资本赴港上市的消息,然而,此次上市以被港交所驳回告终。两年后,集团旗下子公司尚乘国际转向美股再战。

相较此前尚乘策略资本在港约2亿美元集资规模,尚乘国际拟发行2075.97万股美国存托股票(ADS),预计发售价格于8.10美元-8.48美元之间,若承销商行使超额认购权,募资金额将达到1.793亿美元。目前有市场消息称,尚乘国际26日已获得足额认购,预计于8月6日在纽交所挂牌。

明星股东荟萃

智通财经了解到,尚乘集团自2003年长和集团和澳洲联邦银行发起创办以来,陆续引入了摩根斯坦利作为策略股东,并由中民投和领睿资本联手收购尚乘集团70%股份。2019年2-4月间,投资银行、资产管理和策略投资业务由尚乘集团中剥离并重组为尚乘国际。

上市前夕,尚乘国际于2019年4-6月期间进行了一轮定增,共向15名投资者发行了价值5350万美元的8237万股A类普通股。从公司股东名单来看,组成则十分丰富。当中不仅包括小米(01810)、猫眼娱乐(01896)、同程艺龙(00780)、汇量科技(01860)等新经济公司,也不乏富豪酒店(00078)、新鸿基公司(00086)等老牌上市公司。除此之外,摩根士丹利亚洲私募基金、惠理基金、蔡文胜创办的隆领投资、粤港澳大湾区产融投资公司等多家投资机构也在列其中。

策略投资表现较弱

从公司业务来看,此次尚乘国际所剥离来的为尚乘集团除保险经纪外的其它三项业务:投资银行、资产管理、策略投资。智通财经APP了解到,投资银行业务方面,公司于2018年完成港股IPO项目交易数量在全球投行排名中位列第九,2018年四季度完成美股IPO项目排名位列第一。另据公司招股书显示,2018年及2019年一季度,公司所完成IPO项目数量及发行量位居亚洲第一。

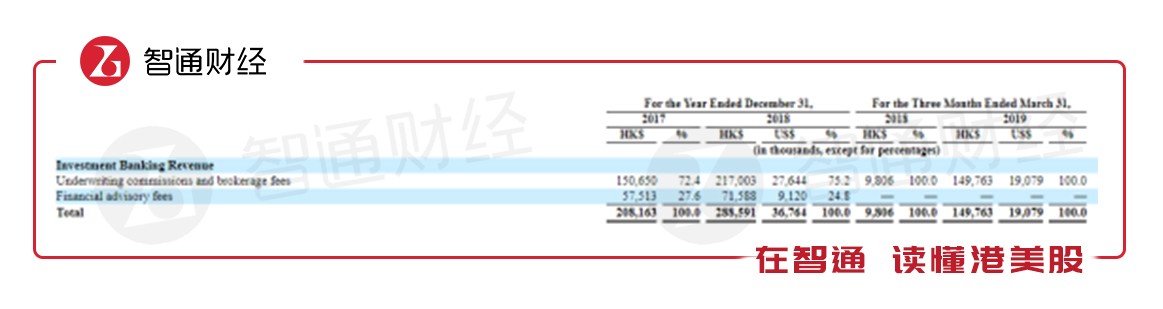

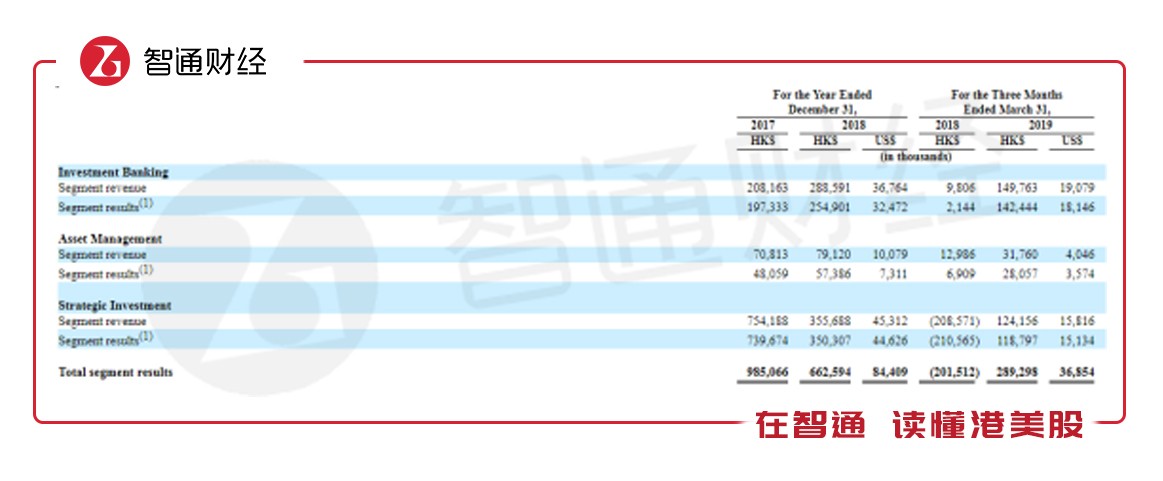

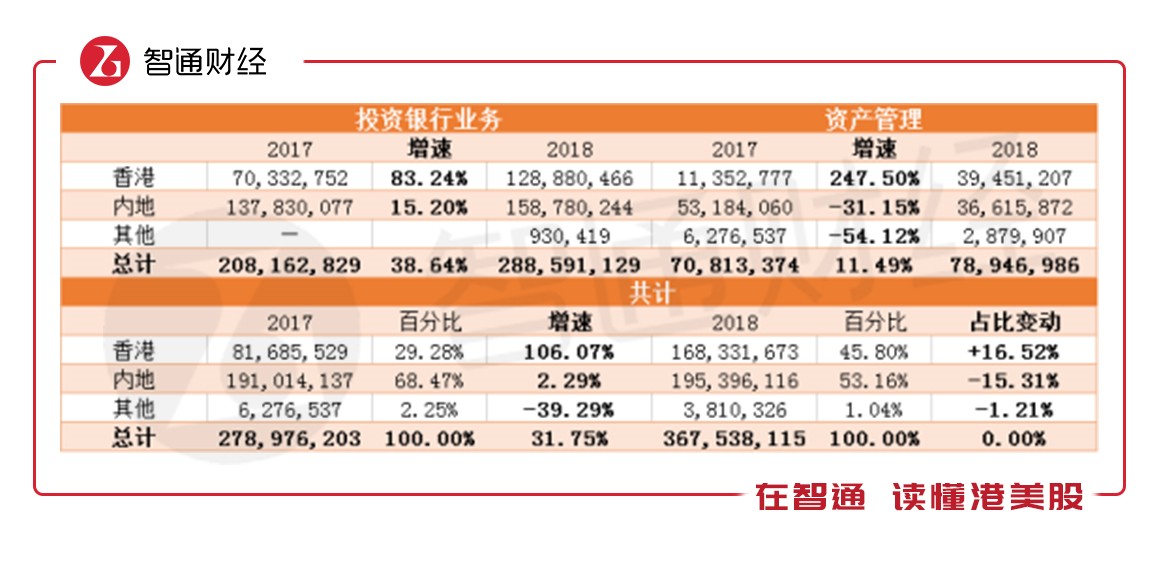

智通财经APP了解到,公司投资银行业务始于2015年,截至2019年7月,公司于香港和美国共完成股票发行 41宗,总交易价值209亿美元(含超额配售期权)。除此之外,完成债务发行89宗,总发行规模约370亿美元。2018年,公司实现投资银行收入2.89亿港元,同比增长38.64%。

资管业务方面,公司主要客户类型涵盖全国和地方中资银行、中资国企和民营企业、高净值客户、香港上市公司及其高管、大型中资投资公司等。投资标的以美元固定收益产品为主,同时覆盖其他多元化产品配置种类,包括公开或私募的股票、债券、可转债等。

截至2019年3月31日,资产管理总额为208亿港元(合26亿美元),其中24%归中国各地区银行所有,71%归新经济公司所有。所投资标的中,公司AUM 50.1%投资于固定收益产品,42.2%投资于股权产品,7.7%投资于其他产品。

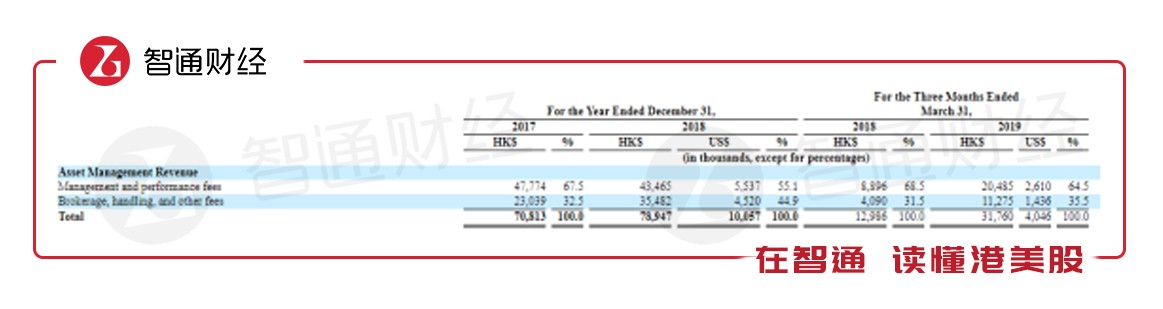

其中,公司资管收入主要来自:1.经常性管理费;2.以业绩为基础的资产管理收入;3.通过向客户提供各种业务获得的交易和其他费用收入。截至2018年,公司实现资产管理收入7894.7万港元,同比增长11.5%。其中,主要由经纪、手续费及其他费用费用带动,管理费用则下降了9.02%。

公司策略投资业务也于2015年开始,重点投资于创新互联网平台、金融技术公司等新经济公司和金融机构。截至目前,公司所投资互联网平台包括日日煮、微医、神州专车、Peachjar等;科技公司主要包括柔宇科技、58金融、点融、亚盟金融等;除此之外,公司还投资了青岛银行、中原银行等金融机构。

截至2019年3月31日,公司投资组合总公允价值为36亿港元(合5亿美元),其中青岛银行为公司投资中最主要的投资对象,公司对青岛银行的战略投资占89.9%,对其他创新公司和金融科技公司的投资占10.1%。

然而,或受到去年市场行情影响,公司策略投资业务收入表现不佳。截至2018年公司实现策略投资业务收入3.56亿港元,同比下降52.84%;截至2019年3月31日,公司策略投资收入有所恢复。

内地收入占比下降

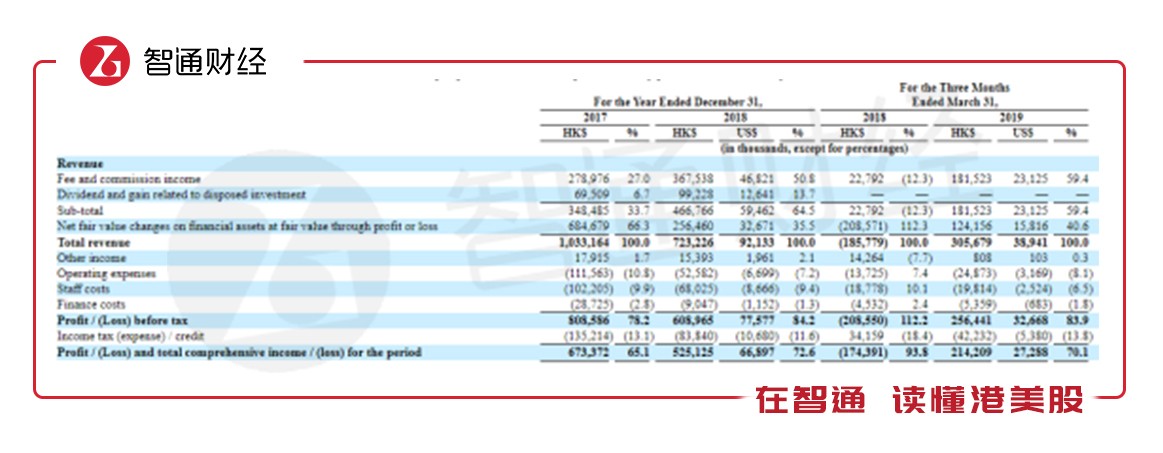

整体而言,公司于2018年实现总收入7.23亿港元,同比下降30%;实现净利润5.25亿港元,同比下降22%。其中,收入同比大幅下降,主要是受到金融资产公允价值变动的影响,2018年,公司金融资产公允价值同比下降62.54%。

从收入按地域分布来看,公司2018年来自内地收入的占比下降了15.3%,主要由于公司内地资产管理业务表现不佳表示。相比之下,香港地区上升16.5%。整体来看,内地依旧为公司最主要的收入来源地,香港地区的收入占比逐渐提升。

智通财经APP了解到,路通资本市场(Loop Capital Markets)、MasterLink、老虎证券和美国汇财证券公司(View TradeSecurities)为尚乘国际此次IPO的承销商。据公司在招股书中介绍,公司此次发行募资金额的50%将被用于业务扩张和基础设施建设,30%将用于收购和投资互补业务,其余作为一般企业用途。未来,公司还计划于美国和东南亚(纽约和新加坡)设立分支机构。

除此之外,公司还在招股书中提到,发现公司财务报告内部控制方面存在三个重大缺陷,包括:1.缺乏对IFRS和SEC规则、条例有适当了解的合格财务报告和会计人员;2.设计和审查财务报告内部控制方面的专业资源和经验人士不足;3.对关联方及关联交易的认定、评估、披露未建立有效流程。

扫码下载智通APP

扫码下载智通APP