美股新股解读|微美全息(WIMI.US)上市的第一笔生意:让两股东最高浮盈100%

作为全息AR第一股,微美全息(WIMI.US)可谓是“光环”满身。据招股书介绍,该公司在全息AR专利、全息AR内容、软件版权以及客户数量方面均领先于同行。

但奇怪的是,在此次上市之前,微美全息极其低调,市场对其报道并不多,很多投资者也是第一次听说微美全息。智通财经APP发现,2018年11月时,微美全息向两位投资者发行861.1万股A系列优先股,以上市发行价的区间计算,该两位投资者浮盈61.29%-104.3%,短短8个月,两位股东已赚得盆满钵满。

到了二级市场中,微美全息会继续发放福利还是割韭菜?

布局上、中游产业链

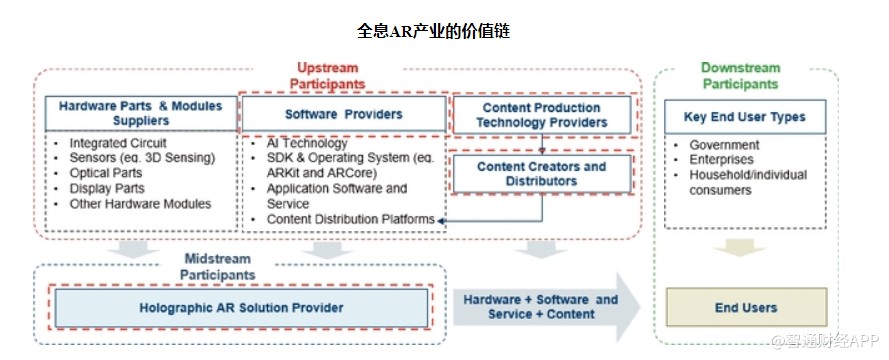

在解读微美全息之前,了解全息AR的产业链发展是很有必要的,即使全息AR仍处于发展早期,但其产业链已足够庞大。上游包括四大部分,分别是硬件部分及零部件供应商、软件提供商、内容生产技术提供商、内容生产及分发。

硬件及零部件由于高投入的特点,门槛较高,目前坚定硬件设备发展路线的企业大多是品牌厂商,比如HTC、Facebook、Sony、微软、苹果等,它们都有发布VR或AR设备。

软件提供商则包括系统软件和信息处理软件。系统软件包含操作系统、SDK(开发工具软件包)、API(应用程序编程接口)以及APP。苹果的AR Kit和谷歌的AR Core 都是比较出名的SDK平台,它们为IOS和Android生态系统提供基本的工具包,百度、京东、阿里巴巴、网易都有自己的AR SDK平台,目前主要在内部使用。信息处理则是通过软件对外界的信息采集加工之后,做出相应的反馈。

内容生产技术提供商则是为内容生产者提供生产内容所需的软件。内容生产及分发便是生产内容以及对内容做渠道分发。

中游则是全息AR解决方案提供商,即以下游客户需求为基础,整合上游的硬件、软件、内容、服务等环节,为客户提供整套的解决方案。下游客户则包括政府部分、企业及事业单位、家庭和个人消费者。

从产业链的角度看,目前微美全息业务涉及的环节包括上游的软件服务、内容生产技术服务、内容生产和分发,以及中游的解决方案服务。

但微美全息的野心不止于此,其官网介绍到公司专注于计算机视觉全息云服务,目标是成为有国际影响力的全息云平台。考虑到全息AR体验所需的灵活性和可扩展性,为了让全息AR解决方案触及更多的行业,打造全息AR生态系统,微美全息研发了全息云。全息云支持微美全息的产品和应用程序在云基础架构中集成,使用全息AR软件的用户可在其本机设备上访问微美全息的内容库。

以AR广告业务为主的变现模式

当前实现全息AR的方式有三种,分别是基于2D屏幕的全息AR,基于头戴式设备的全息AR,以及基于3D空间的全息AR。

前两者在获取全息图像时,需要借助设备,3D空间全息AR则不然,该技术是通过特殊材料制成的平面透明薄膜进行显示。在三大全息AR产品中,微美全息目前提供的产品和解决方案主要针对的是基于2D屏幕的全息AR和基于3D空间的全息AR。

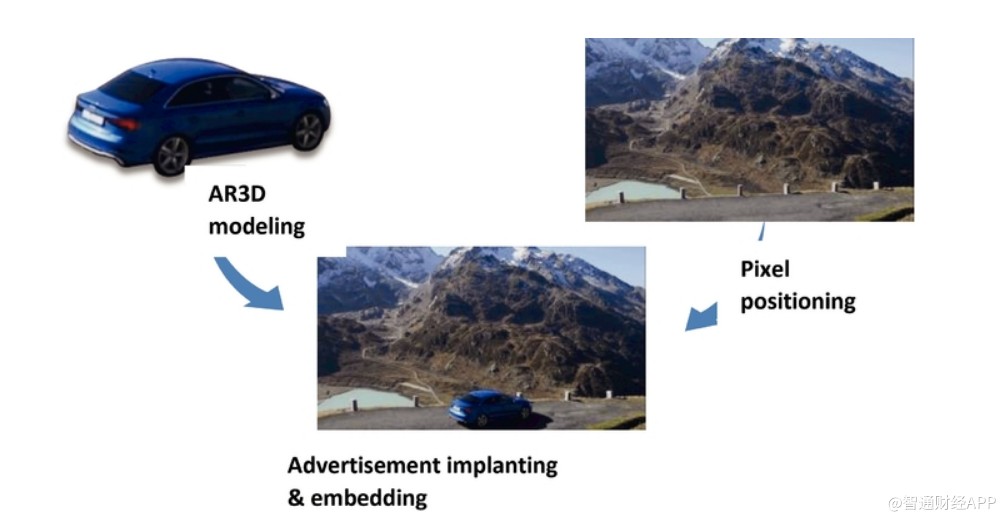

而从业务的角度看,微美全息主要分为两大业务板块,即全息AR广告服务、全息AR娱乐产品。全息AR广告服务是指公司的全息AR广告软件能够让用户在视频片段中插入真实或动画的三维对象,使广告内容与视频片段场景无缝链接。

如下图所示,微美全息将AR 3D的汽车模型植入到电影或电视节目的片段中,用户观看该视频时,便同时观看了该广告。截至目前,全息AR广告是微美全息主要的变现模式,2018年时,该业务占公司业务总收入的比例为80.45%。

全息AR娱乐产品则主要包括支付中间件软件、游戏分发平台和全息MR软件。支付中间件软件大部分被嵌入到拥有AR功能的移动应用程序中,当用户通过该应用程序付款时,微美全息将按照事先约定的比例提取手续费。

全息MR软件便是基于全息云的综合全息应用平台,它包括了四大平台、六大系统、十大模块,用户可通过该软件编辑和显示全息AR内容并创建自己的定义视觉效果,微美全息通过向客户收取软件许可费实现收入。

据智通财经APP了解,2018年时,微美全息的全息AR娱乐产品收入占公司总收入的比例为19.55%。

图:来源于微美全息官网

业绩稳步增长

得益于全息AR广告业务的“量”、“价”齐升,微美全息2017-2019年一季度的业绩快速增长。2017年时,公司的全息AR广告业务客户数量为97,平均单价为140万,2018年时,客户数量上升至121个,平均单价增至150万。而至2019年一季度时,客户数量从49上升至65,客单价从70万增至100万元。

在该业务的带动下,微美全息2018年收入为2.25亿元人民币,同比增长17.19%,与此同时,毛利率、净利率同比分别提升3.37、1.54个百分点,使得毛利、净利润均录得20%以上的同比增长。

2019年一季度时,在客户数量增长16个的同时,平均客单价提升42.86%,使得收入同比大增59.18%至0.78亿元,且毛利率、净利率提升明显,净利润的增速升至68.18%。

在录得靓丽业绩的同时,微美全息的多项指标优于同行业。其中,客户数量为485名,专利数量为242,内容数量为4654,软件版权数量为147,均与第二名拉开较大差距。

良好业绩难掩低研发投入瑕疵

事实上,微美全息的招股书中并未披露2016年业绩数据,仅从现有的业绩以及多项指标来看,公司基本面良好,但瑜难掩瑕,公司的问题也比较明显。

最让人诟病的莫过于较低的研发支出。2017-2019年一季度的研发支出分别为969.6万、802万、142.47万人民币,占各期收入的比例分别为5.05%、3.56%、1.79%。

研发支出占比低,但公司的专利、版权数量却领先同行业,这看似矛盾,但其实也不难理解。微美全息成立于2015年,是同行业中成立时间比较早的企业,其先发优势明显,以致在专利、软件版权上有一定积累。

换句话说,当前的优势并不构成微美全息的护城河,若公司对研发支出不够重视,便容易发生“起个大早,赶了晚集”的场景。因为当前的VR/AR仍处于爆发前期,随着5G商用的持续推进,大量的资本将流入该领域,探索研究更多的应用场景和变现模式,竞争压力将逐渐加大。

微美全息以AR广告业务为主要变现模式也刚好能验证这一点。当前的AR应用场景仍有所匮乏,而广告是目前相对容易变现的模式之一,这也导致公司对广告业务的依赖进一步加大。

2019年一季度时,全息AR娱乐产品收入仅占总收入的1.5%。且该业务逐步萎缩,2018年收入同比下滑近70%,2019年一季度则同比下滑超70%,主要原因是受该业务中移动游戏分发的低迷以及MR软件的升级。

从估值上看,微美全息将发行400万个ADS,每ADS的发行价为7.5-9.5美元,募集资金3000-3800万美元。而每ADS等于2股普通股,800万普通股相当于上市后总股份的6.9%,则对应公司的市值约为4.35-5.51亿元。

以2018年净利润计算,静态PE为33.46-42.38倍。根据2019年一季度的净利润增速,若假设2019年全年的净利润增速为50%,则动态市盈率为22.31-28.25倍,估值相对合理。

值得注意的是,2018年11月时,微美全息向两位投资者发行了总计861.11万股的A系列优先股,总计代价2000万美元。该次交易相当于每ADS的价格为4.65美元,较上市发行价溢价高达61.29%-104.3%。短短8个月时间,两位投资者浮盈有望翻倍。

整体来看,微美全息利用先发优势,在专利、版权、内容方面有所积累且领先同行,并验证了在全息AR应用场景相对匮乏时以AR广告模式进行变现的可能性。但长期来看,VR/AR领域的爆发期尚未来临,行业竞争仍还未打响,能否继续保持优势,尚未可知。

公司市值偏小,估值合理,且头顶“光环”,有炒作可能。

扫码下载智通APP

扫码下载智通APP