盈喜虽有“祸”,东阳光药(01558)已无憾

一则盈喜,却干垮了股价。

谁也没想到,曾凭借一颗抗流感“神药”(可威)的明星股东阳光药(01558)接连遭遇好业绩带来“坏股价”的打击。

智通财经APP观察到,7月23日收盘后的半小时,东阳光药发布公告,预期该公司截至2019年6月30日止6个月的公司权益股东应占溢利,将较截至2018年6月30日止六个月取得不低于60%的增长(未考虑可转换债券公允价值变动的影响)。

不低于60%的增长,换做其他票早就高开5个点了,可奈何东阳光药低开不说,半小时内最低跌破7个点,报40港元。

行情来源:富途证券

事实上,这并非该公司首次出现类似情况。4月28日,东阳光药披露了一季度业绩,前三个月营业收入约人民币19.05亿元,营业成本约人民币2.87亿元,及归属于母公司所有者的净利润约人民币7.76亿元。另外,截至2019年3月31日止,集团总资产为约人民币87.87亿元。

净利润7.76亿的刺激下,次日,该公司一度高开6.25%半小时后陷入跳水,最后以跌近4个点收盘。正可谓“业绩与股价呈反比发展。"

盈喜背后的逻辑

智通财经APP观察到,东阳光药昨天发布的公告中,简单解释了将较截至2018年6月30日止六个月取得不低于60%的增长(未考虑可转换债券公允价值变动的影响)的原因,即主要是由于公司核心产品可威的销售额的持续增长;公司产品于全国医疗机构渗透率的不断提升;及公司持续加强在专业学术市场推广其产品。

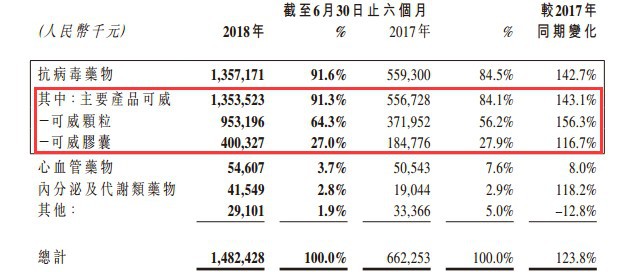

说到底,仍是可威的功劳。这些年,东阳光药业绩爆发式增长功劳几乎都是这颗“神药”。如2017年公司抗病毒药物销售额达14.08亿元,同比增长90.3%,2012-2017年间复合增长率高达153.4%。2017年抗病毒药物销售额占总营收的87.5%。

抗病毒药物销售额如此疯狂拉升,主要是得益于核心产品可威系列的快速增长,2012-2017年间复合增长率高达173.3%。至2017年,可威系列销售额占抗病毒药物销售额的99.5%,占总营收的87.5%。要知道,2016年可威总销量还未突破8亿元。

2018年中期,核心产品可威实现销售额13.53亿元,同比上升143.1%,占总收入的91.3%。其中胶囊和颗粒分别实现收入4亿元和9.5亿元,同比增长116.7%和156.3%。2018年全年,前五大核心产品为可威、尔同舒、欧美宁、欣海宁、喜宁,分别占到总营业额的89.50%、3.93%、2.27%、1.20%及1.70%。可威作为东阳光药的主打产品,营收和利润均占到了集团总额度的九成左右。

而到2019年Q1,东阳光药实现营收19.05亿元人民币,归母利润7.76亿人民币。2019年首季度营收和利润分别占到了去年全年的76%、82%。营收利润的大幅增长目前仍来自于公司主打产品——可威,可以说可威对现阶段的东阳光药而言,举足轻重。

当然,Q1以及半年如此好的业绩和可威的威力,为什么难以表现在股价上?智通财经APP分析认为,这或多是市场对其一种“悲观情绪”所导致。比如因为可威并非无竞品,姑且不论上海医药(02607)子公司上海中西三维药业有限生产的奥尔非等市占率极底的同类竞品,但市面上罗氏(中国)近期向CFDA提出更重磅抗流感药物Xofluza的上市申请,若一旦在国内上市,显然会因为疗效等原因抢夺可威市场;

再如,集采的“降维打击”。2019年2月15日,广州药品集团采购平台发布《关于开展脾多肽等50种药品医保集团谈判》的通知,广州GPO第二轮医保谈判时,奥司他韦赫然在列。而考虑其他地区的集采招标预计也会陆续推进,奥司他韦降价幅度30%不是不可能,拉低最终业绩;

还有,受传统流感季节影响,Q2、Q3往往并非是传统流感季节,业绩难免起伏较大。同样,2019年中期利润不低于60%的增长,那结合Q1激增的数据,Q2同比增长幅度不大。

多方面因素综合起来,股价自然作怪。

不过,我们要弄清楚的是,东阳光药并未“坐以待毙”。据智通财经APP观察分析,这些年的增长主要是受其销售渠道拓展带来的利好。毕竟,可威颗粒覆盖了1552家3级医院和6737家2级医院,较远去的2017年底分别增加308家和1870家;可威胶囊覆盖1243家3级医院和4028家2级医院,较17年底增加221家和476家。可威基层覆盖率由1%提升至3%左右。

考虑到基层覆盖覆盖率仅为3%,若把基础医院打开,这块显然能“供不应求”,2017-2019年的销售规模完全有望达到20亿。更何况,今年2月20日,磷酸奥司他韦胶囊(75mg)已获CDE批准通过仿制药质量和疗效一致性评价,是国内首家,显然能为自己的持续增量带来莫大的利好。

换句话说,业绩肯定会持续好下去。

做业绩的必要性

智通财经APP之所以说业绩会持续好下去,不仅是基于可威的真实状态,还有一点就是与A股兄弟东阳光科的对赌之约。

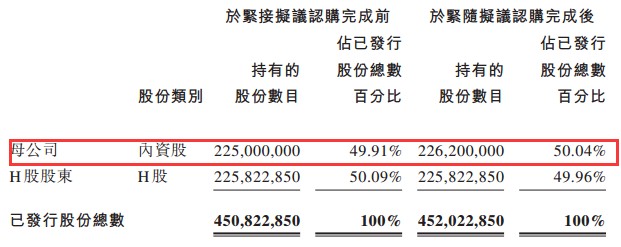

2016年12月,东阳光开始预热“转股”一事;2017年2月16日,东阳光药再次公告,称大股东宜昌东阳光药业向广东东阳光转让49.91%内资股权益,或大股东拟认购完成后50.04%内资股股权权益。代价为32.21亿,代价方式为广东东阳光向宜昌东阳光药业发行5.45亿股A股;2018年2月23日完成过会。

完成后,东阳光药将成为东阳光科的控股子公司,广东东阳光将直接持有公司50.04%的权益;宜昌东阳光药业持有广东东阳光18.08%的权益,公司的最终控股股东依然为张中能及郭梅兰。

都出自同派系,控股股东没变,那这样的把戏究竟是为了什么?智通财经APP曾经几次分析认为,此次收购纯属大股东宜昌东阳光博得利益最大化的结果。

毕竟,大股东资产从非上市体系纳入上市体系,从平行公司变成“你中有我,我中有你”的复杂结果,变相地增持了A股公司东阳光科的股份,彻底形成了“A套H”的局面。一方面帮A股东阳光科摆脱了“夕阳产业”的问题,另一方面估摸着能形成“A、H溢价”。

东阳光药只值对赌的这几个钱?

当然,话虽如此,但32.21亿轻而易举地买到了市值近200亿港元半数股权,无论换到那个层面,都是东阳光科占了大便宜。并且,为表示诚意,大股东宜昌东阳光还作出了业绩承诺,2017-2019年,东阳光药实现的净利润分别不低于4.8亿、5.75亿、6.52亿。

这样的对赌,对东阳光药简直是不费吹灰之力。智通财经APP了解到,2016年,该公司实现营业收入约9.42亿,较2015年增长35.65%,净利润约3.81亿,同比增长43.22%;2017年,实现营收16.02亿,净利润6.47亿,同比增长70%以上。连续2年的净利率均达到40%。

就净利润目标,光2017年就几乎达到2019年设定的目标。而且,当时在WInd的财务系统预测中,智通财经APP观察到,2018年的净利润高达8.11亿,现实是公司权益股东应占溢利及全面收益总额为人民币9.4亿元,较2017年增长45.66%;2019年预测则达到9.66亿,而Q1就有7.76亿,所以与对赌协议相比,均快超一倍。

努力持续超额完成任务,A+H股均方能“喜笑颜开”。

总的来说,无论是东阳光药自身的产品,还是为了A股兄弟的幸福,做业绩的动力绝对是有保障的,因此,股价完全有望刺破2018年2月的50港元大关。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP