王健林解锁新目标,万达体育(WSG.US)上市为还债?

本文由“华盛证券”供稿,作者为华盛学院阿狸,本文观点不代表智通财经观点。

编者注:全球最大的体育赛事、媒体和营销平台万达体育(WSG.US),预计将于7月26日登陆纳斯达克,发行价为12-15美元。

招股信息速览

资料来源:wind,华盛证券

核心观点

万达体育是一家全球覆盖率最大的集体育赛事、媒体和营销于一体的平台。

此次万达体育打包上市的主要资产为盈方体育、美国世界铁人公司和万达体育中国,盈方体育和美国世界铁人公司在赛事转播权、IP独创性上有着很大的优势。

公司可以把收购的赛事IP复制到中国,借助2022年北京冬奥会打开中国市场,降低海外业务占比。

公司毛利率基本稳定,但负债率居高不下,第一季度负债率从100%下降至89.9%。

公司概况:全球性的体育赛事、媒体和营销平台

万达体育成立于2015年,是一家集全球体育赛事、媒体和营销于一体的平台,拥有丰富的版权以及众多长期的合作伙伴。根据2018年的数据,万达体育已经成为全球覆盖率最大的体育平台。

此次万达体育打包上市的主要资产为盈方体育(Infront)、美国世界铁人公司(WEH)和万达体育中国(WSC)。除了万达体育中国外,盈方体育、美国世界铁人公司均是并购而来,并为万达体育提供了最重要营收来源,所以公司大部分营收是来自海外,主要是欧洲市场,占比高达60%。

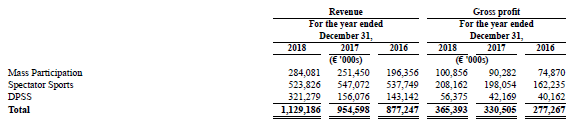

资料来源:公司财报,华盛证券

公司业务分为三大类,分别为大众参与赛事,包括铁人三项赛、公路自行车、马拉松等;观众体育赛事,涉及篮球、足球、冬季和夏季奥运项目;以及数字媒体制作与解决方案,如体育转播和服务平台。其中观众体育赛事是最重要的营收来源,占比超过50%。

资料来源:公司财报,华盛证券

行业概览:市场规模扩张稳定,中国市场增长迅速

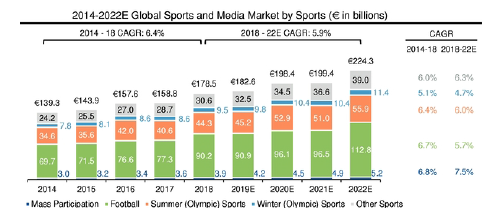

随着人们越来越重视更健康、更积极的生活方式,大众参与体育运动预计将随着趋势的发展而增长。加上经济发展和收入增长,越来越多的观众愿意享受现场比赛和购买相关商品,带动了市场发展。全球体育媒体和赛事的营销收入和门票收入预计将以相对稳定的速度增长。

2018年全球体育媒体和赛事市场规模以收入计为1785亿欧元,预计2018至2022年将以5.9%的复合增长率增长。其中足球是年收入最大的体育项目,其增长可能会进一步受到优质联赛和亚太地区新兴市场的推动。

资料来源:公司财报,华盛证券

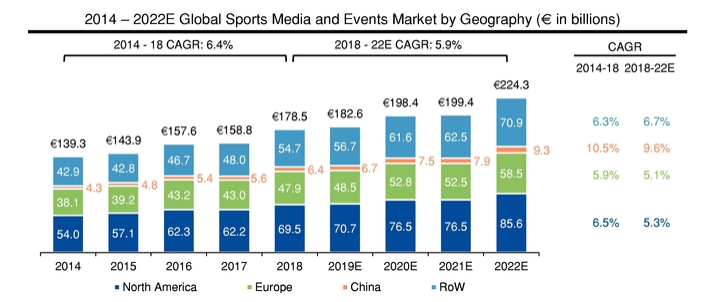

目前北美仍是全球体育媒体和赛事市场中最大的地理市场,占2018年全球市场份额的38.9%,并预计2018年至2022年将以5.3%的复合年增长率增长。2018年,欧洲占全球市场份额的26.8%,预计2018年至2022年,复合年增长率将达到5.1%。万达体育是2018年欧洲最大的全方位服务体育营销公司,按收入衡量,超过第二大体育营销公司近三倍。

资料来源:公司财报,华盛证券

由于北美和欧洲的体育媒体和赛事市场已经相对成熟,其增长率相对较新兴市场(如中国)较低。随着中国球迷基数不断增加,以及政府进一步的投资和举措,特别中国足球运动受到越来越多的私人投资和政策支持,中国冬季(奥运)体育市场和大众参与市场的规模在2018至2022年预计将分别以22.6%和20.7%的复合年增长率快速增长。

财务简析:毛利率稳定,负债率居高不下

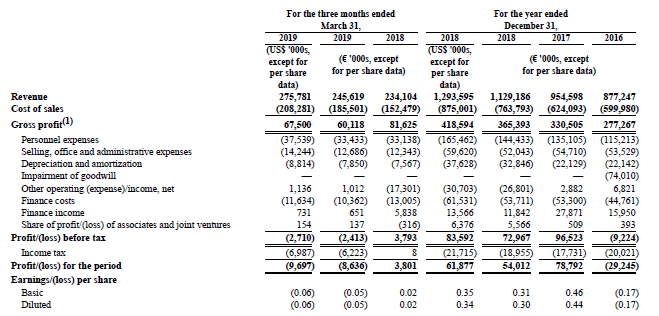

公司2018年、2017年和2016年的总营收分别为11.29亿欧元、9.55亿欧元、8.772亿欧元,增长率分别为18.22%和8.8%。毛利润分别为2.77亿、3.31亿和3.65亿欧元,毛利率为31.6%、34.6%和32.4%,基本保持稳定。

2019年第一季营收为2.46亿欧元,同比增长4.9%。该部分营收增长主要是转播大型国际赛事较多,以及参与万达体育举办的马拉松人数较多。但第一季度毛利率为24.5%,较去年同期有所下降,万达体育解释称主要原因是受周期性影响,观众体育赛事板块的利润率下降。

资料来源:公司财报,华盛证券

由于多数资产是收购而来,而且通常采用的是杠杆收购,所以万达体育的负债率一直居高不下, 2018年负债额为18.92亿欧元,而总资产仅为18.83亿欧元,资产负债率超过100%。在2019年第一季度,负债率有所改善,负债总额和总资产分别为17.02亿欧元和20.28亿欧元,资产负债率为83.93%。

万达体育也在招股书中坦言此次赴美IPO募集的资金将主要用于偿还与集团重组相关的贷款,剩余的资金会实施增长战略和一般企业用途,尝试更多的战略投资。

核心竞争力及风险点:手握核心资源,竞争对手强大

盈方体育、美国世界铁人公司在赛事转播权、IP独创性上有着很大的优势。美国世界铁人公司是世界最大的铁人三项赛事运营商和铁人三项赛事品牌拥有商,在全球长距离铁人三项运动份额中占比高达90%。盈方拥有国际足联授予的2015-2022年期间在亚洲26个国家及地区转播足球赛事的独家销售权以及CBA的市场和媒体版权,并且与2022年冬季奥运会所涉及的全部七家国际单项体育联合会均有合作。

但万达体育面临着众多竞争对手。根据招股书,Facebook、亚马逊、苹果、奈飞以及谷歌都加强了在体育赛事解决方案上的投入;阿里巴巴、腾讯以及苏宁也加大了对体育业务的投资。万达体育或需要提供低价服务来争夺该业务的头部领地,这可能会影响其盈利能力。

此外,万达体育与德国足球协会的媒体赞助权、国际足联世界杯以及其他国际足联赛事的亚洲媒体销售和转播权等合同将于2021或2022年底到期。合同到期后,版权所有方或将更换合作对象,公司的赛事转播业务将受到影响。

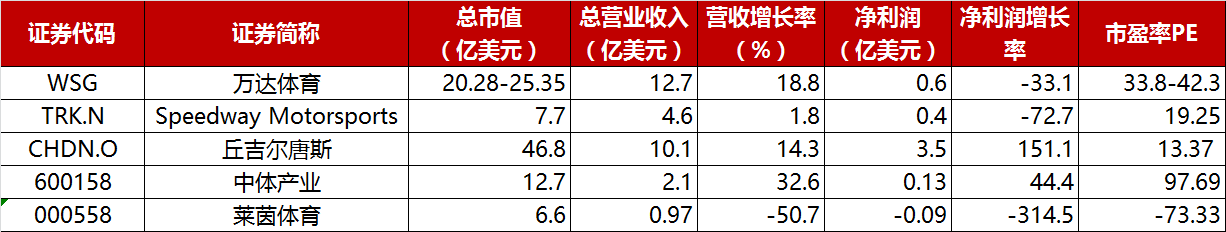

估值及申购策略

在体育行业已经上市的公司中,很难找到一家与万达体育业务构成比较相似的企业,加之相同行业在不同市场的估值有差异,所以市盈率比对的参考价值不大。从营收增速和毛利率来看,万达体育的业绩还是不错的。此次万达体育赴美上市的背后,离不开万达集团整体战略布局的驱动,但在高负债率的压力下,万达体育能否承载万达集团转型的希望,借助北京冬奥会成功开拓国内市场,还存在许多未知数。投资者可以多关注公司未来的营收结构及来源。

资料来源:wind,华盛证券

扫码下载智通APP

扫码下载智通APP