从外企二季报看中国:铝产量或创2000年最低 消费回流与电商是主趋势

本文源自“中金策略”。

美铝下调全球铝需求,中国铝产量或创2000年最低;沃尔沃中国工程机械增长稳健,但中卡疲弱;丹纳赫中国增长强劲,对三季度展望积极;贸易摩擦拖累SAP亚太区业务;诺华中国双位数增长,着眼新药推出(7月19日)。

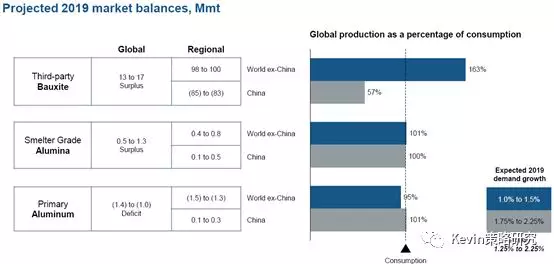

美铝(AA-US,2018年中国地区收入占比0.1%),下调全球铝需求预测;中国铝土矿供给不足,而铝产量或创2000年来最低。美国铝业预计2019年全球铝需求增长1.25%-2.25%,低于先前预期的2%-3%,主要是考虑到贸易摩擦和宏观经济形势不佳带来的全球需求不振、特别是汽车板块。对于铝土矿,得益于中国区对铝土矿的高需求(公司预计中国产量仅占需求的57%),公司预计几内亚、东南亚的高供给会使得2019年铝土矿市场维持更高的过剩状态,达到1300~1700万公吨。氧化铝方面,公司预计2019年会处于小幅过剩,但边际会受到中国和印度环保因素导致的限产所抵消。最后,公司预计铝处于小幅供给不足状态。受制于中国实施限产政策,预计2019年铝供给的增速低于1%,这也是自2000年来的最低。尽管公司计划重启魁北克冶炼厂的产能,但部分中国冶炼项目的延期和波斯尼亚的产能缩减的抵消仍会导致全球铝产能的吃紧。除此之外,公司认为中国对于国内铝业的大量补贴不利于建立公平的竞争环境,他们正在努力构建一个公平有序的行业竞争环境。

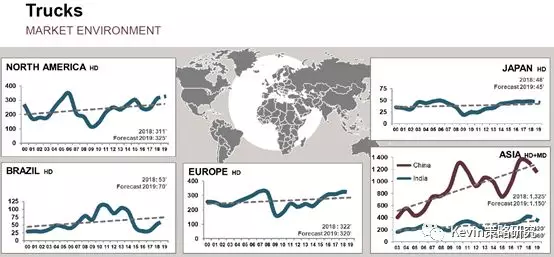

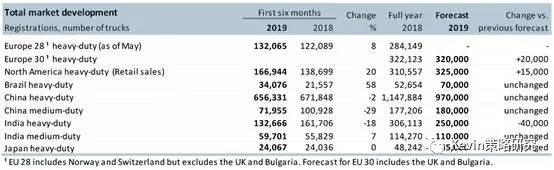

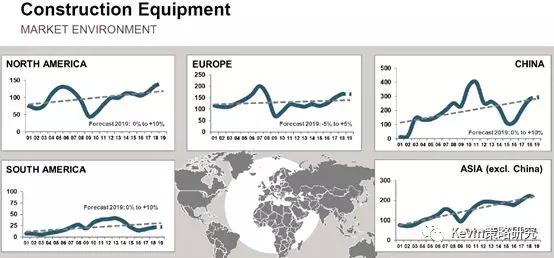

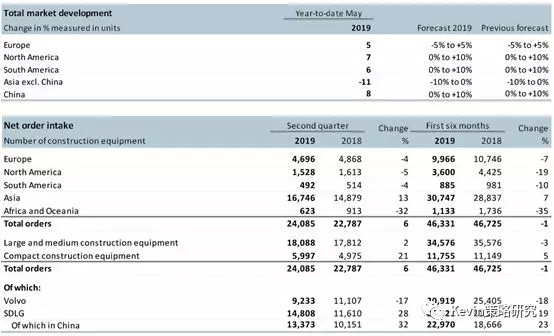

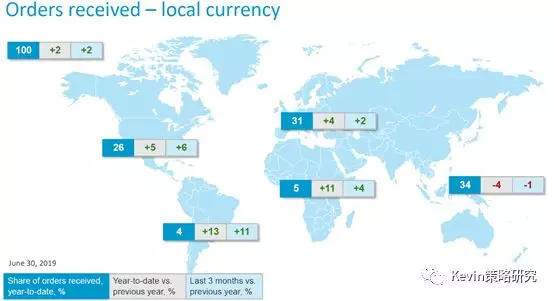

沃尔沃(VLVLY.US)(VOLV. B-SE,2018年中国地区收入占比6.8%),中国市场卡车特别是中型卡车需求疲弱,但工程机械增长强劲。公司二季度净销售收入维持快速增长,同比16%,销售收入和经营性利润均达到单季新高。卡车方面,公司表示中国市场的整体卡车需求转向重卡的趋势仍在继续,上半年中国市场重卡销售与去年基本持平,而中型卡车则同比大幅下滑29%。公司预计2019年全年中国市场卡车需求为115万台,同比下滑13%。工程机械方面,前五个月亚洲除中国的需求同比下滑11%,而中国市场仍有8%的增长,主要得益于小型挖掘机的拉动(compact excavators)。公司亚洲除中国地区订单下滑27%,而中国市场订单强劲增长21%,主要是山东临工装载机和挖掘机的推动。二季度,沃尔沃建筑设备与山东临工的合作逐步深化。为配合国六排放标准的实施,2020年12月之后,所有为中国市场制造的15吨级以上的挖掘机产品将基于沃尔沃最新Stage IV技术并将使用沃尔沃品牌。除此之外,沃尔沃与三星SDI已达成电动车领域的战略合作。

丹纳赫(DHR,2018年中国地区收入占比11.5%,以工业仪器及设备为主要业务),除水质检测仪外,中国市场各类产品增长强劲;管理层对三季度前景积极。二季度公司整体收入同比增长3.5%,中国地区业绩亮眼,实现~10%的强劲增长。分产品看,雷度米特医疗设备(Radiometer)取得高个位数增长,主要得益于发达地区和中国血液及AQT设备市场份额增长。贝克曼库尔特诊断仪器(BeckmanDiagnostics)录得中个位数增长,中国市场贡献最大,管理层对中国市场这一业务保持乐观。水处理业务方面,紫外线消毒产品(Trojan)实现双位数增长主要是得到中国地区市政和工业终端需求推动;哈希水质检测仪(Hach)中国却有所下滑,主要是由于去年政府特定采购需求带来的高基数效应。分子诊断系列(Cepheid,由丹纳赫于2016年9月收购的美国分子诊断公司)延续强劲业绩表现,中国虽然目前只占到其业绩的不到5%,但公司认为分子诊断业务在中国未来有巨大市场。往前看,管理层对中国业务布局维持乐观态度,尽管2018年三季度同比基数更高,但仍预计三季度可实现中个位数至高个位数增长,。当然,公司也会密切观察中国业务进展,尤其是在贸易紧张背景下。

SAP(SAP.US)(SAP-DE,2018年中国地区收入占比3.3%),云业务仍是主要增长点,贸易摩擦拖累亚太区增长。不考虑汇率影响,二季度公司总收入同比增长8%,其中云业务收入增长35%(亚太区增长37%),仍是主要增长点,不过亚太区云产品和软件收入增长6%,慢于整体10%的增长。亚洲市场的贸易环境是公司面临的一大挑战,公司注意到部分大型跨国公司已开始调整其供应链布局,例如从中国转移到越南、马来西亚和墨西哥等地。而且受贸易摩擦影响,部分中国市场的交易被推迟,不过公司对中国市场三四季度的前景仍持积极态度。

诺华(NVS.US)(NOVN,2018年公司中国业务收入占比为1.4%),中国为主要增长点(双位数);Cosentyx 5月在中国上市,Entresto试验取得满意进展;未来战略重心在新药推出。二季度公司整体销售收入同比增长5%,其中药物(Pharmaceuticals)及肿瘤(Oncology)业务板块均增长5%。中国市场收入增长为两位数,表现强劲,是新兴市场(+2%)的主要增长点。从不同的产品看,Cosentyx(治疗银屑病)作为第一种IL-17A抑制剂,在今年三月获得了中国药监局的批准后,于五月正式进入中国市场。治疗心衰的Entresto片剂由于PIONEER-HF试验进展顺利延续强劲表现,中国国内部分试验也取得令人满意的阶段性成果。目前Entresto已纳入多个省份的地方医保,公司希望在未来努力将其纳入国家医保目录。另外,维格列汀(Galvus,治疗II型糖尿病口服药物)中国业绩表现突出。诺华表示,公司仍将把整体战略重心放在新药推出上。

中国市场拉动雅培增长;斯凯孚认为排放新规落地降低汽车需求不确定性;亚萨合莱对中国市场仍持谨慎态度(7月18日)

雅培制药(ABT.US)(ABT-US,2018年中国地区收入占比7.3%),中国市场拉动成熟药品销售增长;继续扩大诊断产品Alinity系列在中国的批准范围。公司认为包括中国、印度、巴西和俄罗斯在内的核心新兴市场依然是其仿制药产品最具长期增长吸引力的区域。尽管受汇率拖累的影响(-9.3%),二季度主要新兴市场的成熟药品销售收入同比下滑1.4%,但依然实现了7.9%的内生增长,主要是得益于中国和印度的强劲表现。公司将进一步扩大诊断产品Alinity系列在美国、中国和东南亚地区的批准范围,并相信Alinity的更多产品在中国取得许可后,将为推动中国市场业绩增长提供更多动能。

斯凯孚(SKF,2018年中国地区收入占比15.5%,世界最大的滚动轴承制造公司之一,产品广泛用于汽车、航空、铁路、家电等各行业),浙江新昌工厂将于2020年投入运营[1];排放新规提前落地降低不确定性,汽车需求有所改善。公司二季度亚太地区内生收入同比下滑2%,与北美和欧洲市场表现基本一致。公司在浙江常山的小圆锥滚子轴承厂在一季度已经整合了斯凯孚(SKF)、通用轴承(GBC)和皮尔(PEER)三个品牌;二季度,公司坚持制造业的区域化和自动化投资,并将通过建设新昌工厂来整合中国的深槽滚珠轴承(DGBB),新工厂将于2020年前投入运营。公司还提到,中国汽车行业需求持续低迷,但排放新规(国六)提前落地降低了不确定性,在二季度末提振了需求。此外,公司在中国市场的汽车服务业务(VSM)也保持了良好的发展势头。

亚萨合莱(ASSA.B-SE,2018年中国地区收入占比5.5%,是全球知名的智能锁和安防解决方案供应商,产品涵盖锁具、门禁系统等),尽管中国市场增长稳健,但管理层仍持谨慎态度。公司二季度内生收入同比增长3%,其中中国市场增长稳健;同时,得益于中国市场盈利状况的改善,公司二季度经营利润率也从去年同期的8.9%提高至9.3%(剔除重组和中国资产减值的影响),ROIC也同比抬升2个百分点(去年同期中国商誉减值造成了拖累)。不过,管理层对中国市场仍持谨慎态度,认为未来几个季度中国区业绩表现可能存在波动。尽管在关税和原材料成本不出现大幅抬升的背景下,公司有信心在今年未来的两个季度内实现整体16%~17%的经营利润率目标,但中国区智能住宅门锁业务仍可能将对利润率增长造成一定拖累。

Burberry中国同店增长~15%,消费回流与电商是主要趋势;强生中国区伤口愈合产品增长强劲、CAR-T进展顺利(7月17日)

Burberry(BURBY.US)(BRBY-GB,2019年一季度中国地区收入占比16.1%),中国区同店销售同比增长15%左右;消费回流与电商营销是主要趋势。由于新产品得到消费者认可,叠加消费回流影响,中国大陆市场2Q19同店销售同比增长15%左右,而全球范围内中国居民二季度的消费也实现了高单位数的同比增长,较去年低单位数增长有明显改善。公司继续在门店网络上增加投入,今年一季度在中国区新开了3家门店,包括上海国际金融中心和IAPM,以及北京国贸等。中国市场在公司的电商业务也处于领先地位。公司在微信平台上进行的营销与推广活动进一步取得成效,并且还将在抖音等新平台开展营销活动,例如其在抖音上的TB monogram challenge的观看参与人次已经超过10亿。

强生(JNJ.US)(JNJ,2018年中国地区收入占比2.9%),伤口愈合产品在中国市场表现强劲;中国区CAR-T疗法研究进展顺利。今年二季度,公司诊疗部门全球收入同比下降6.5%,主要受召回手术缝合产品(stapler)的拖累,但亚太地区尤其是中国市场的伤口愈合产品(Wound Closure)的强劲表现和美国常规及带刺缝合线(Conventional & Barbed sutures)市场扩张部分抵消了上述损失。2017年,公司与南京传奇生物科技(LegendBiotech)签署合作协议,共同开发CAR-T免疫疗法,去年完成了第一阶段的临床试验,目前已经进入2b阶段,中国区的研究持续取得成效。此外,公司表示中美贸易摩擦并未对公司的中国区业务造成明显拖累。

百事二季度中国收入双位数增长,零食好于饮料;贸易摩擦拖累阿特拉斯·科普亚太区订单,但中国业务稳健(7月16日)

百事公司(PEP.US)(PEP,2018年公司中国业务收入占比为1.5%),中国收入双位数增长,零食销量好于饮料;将进一步拓展佳得乐品牌,贸易摩擦仍是主要挑战。二季度中国市场内生收入同比实现双位数强劲增长,主要归功于公司增加投资、以及实施因地制宜的运营策略,从而提升了品牌的区域重要性和价格承受力。分产品品类看,中国零食二季度销量同比中个位数增长,但饮料销量二季度同比出现中个位数下滑。往前看,公司将中国定位为佳得乐(Gatorade)的一个核心拓展市场,将实施侧重于电商、相对轻投资的品牌拓展策略。此外,公司表示关税加征以及汇率波动仍是中国区经营面临的主要挑战。

阿特拉斯·科普柯(ACTO.A-SE,2018年中国地区收入占比17.7%,全球领先的压缩机、真空解决方案、真空泵生产商),贸易摩擦拖累亚太地区业务表现,二季度公司亚太区订单同比下滑1%,在主要区域中最为落后。不过,中国市场空气压缩机业务表现亮眼,管理层表示空气压缩机业绩表现已经回到2012年的高点。

扫码下载智通APP

扫码下载智通APP