4家公司半年豪赚12123.71亿,险企们爆发增长你跟不跟?

号称现阶段最有看点的非银金融板块,子领域券商最新出炉的业绩数据持续在验证热度,眼下险企的半年亮眼的保费数据也已纷纷出炉。

智通财经APP了解到,近日几大险企的上半年数据都录得不同程度的同比增长。其中中国平安(02318)公布数据称,2019年1-6月公司平安财产保险、平安人寿保险、平安养老保险、平安健康保险,分别实现原保险合同保费收入1304.66亿元人民币(单位下同)、2989.12亿元、138.14亿元、30.48亿元,合计近4462.4亿元,同比增长9.4%。

中国人寿(02628)上半年累计原保险保费同比增长4.99%至3782亿元;新华保险(01336)上半年保费同比增长9%至739.94亿元;中国太保(02601)上半年保费收入增8.3%至2070.25亿元,其中太平洋人寿、财产保险同比分别增长6.46%、12.28%至1384.27亿元、685.98亿元;中国太平(00966)旗下人寿、财险及养老保险保费收入分别同比增长11.34%、9.5%及减少4.86%至905.48亿元、136.6亿元及27.038亿元,保费收入合计1069.12亿元,同比增长10.63%。

靓丽数据背后,或将迎来的是一波行业中期业绩行情。

三大保障,中期超预期有戏

税收政策利好,给险企带来一波利润增厚。智通财经APP了解到,5月29日,财政部发布《关于保险企业手续费及佣金支出税前扣除政策的公告》中有重大利好,首先是产险和寿险公司的手续费抵税比例上限分别从保费收入(扣减退保金后)的15%、10%提升至18%,这将直接减轻险企2019年税负压力。

并且新政策新增规定“超过部分,允许结转以后年度扣除”,2018年度汇算清缴也将按照此公告规定执行。这意味着,这部分利润增厚,险企即将公布的半年度业绩中就会体现。经业内人士测算,国寿、新华、平安、太保2018年多缴所得税分别有52、18、109、44亿元,这部分全部用于2019年上半年所得税的扣减,将对太保、国寿、新华、平安分别有52%、32%、31%、19%的利润拉动作用。

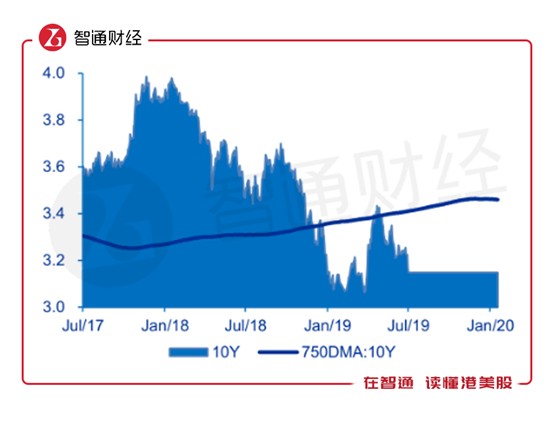

此前主要压制保险板块估值的资产端因素,也因收益率增长逐步缓解,提振业绩同时还有望带动估值回升。智通财经APP了解到,从社融底到经济底、经济指标仍较平稳,长端利率单边大幅下行的风险较低,资产端担忧逐步缓解,投资收益将成为2019年险企净利润的重要贡献。其中上半年股市反弹,上证50涨幅28%、沪深300涨幅27%,债市也表现平稳,中债企业债、国债总净价分别+0.5%、-0.7%,而长端利率也未有大幅下滑,截至6月末,十年期国债到期收益率3.225%,基本与上年末持平。期间险企抓住1月协议存款和4月利率高点配置固收类产品,预计上半年的投资收益率同比将有明显的改善。

与此同时,准备金利率仍处于上行通道,仍有利润释放空间。智通财经APP了解到,截至6月底,750日移动平均国债收益率为3.408%,同比+99bps、较上年末+53bps。即使十年期国债到期收益率即日起底降在3%,750天移动平均年底仍逾3.41%,2019全年准备金均将持续释放,为险企带来利润提升空间。

综合减税政策执行,投资收益上行以及准备金释放等利好看,险企们2019年中期利润有望超预期,或将一波中期业绩行情,不过拉长时间看,其实全年展望依旧可期待。

多点支撑,全年稳增长无忧

全年来看,下半年寿险新单压力缓解,营销增员和多元产品储备的作用下,全年将实现NBV的正增长。智通财经APP了解到,从上半年度新单数据来看,下半年平安、太保、新华、国寿新单只需同比实现+7%、+12%、+2%、-41%,即可实现全年新单同比持平,新单增速压力并不大。

同时,二季度是险企重点增员的阶段,险企也在进一步严控代理人质量,目前平安、国寿、太保和新华个险渠道人力约为127万、155万、80万和38万人,未来公司将弱化代理人规模指标,将质量指标放在更重的考核位置。等到人力逐步回稳后,险企三季度新单增速有后备支撑。

再加上险企们现进行的多元化产品储备,目前7月各险企上架多款新的保险产品,各种促销活动也将配套出来,另外资管新规的推进也会突显保险产品的优势。因此各大险企全年NBV有望实现不错的增长。

而在财险端,高增长和降费将能直接推动利润改善。上半年平安财、太保财、太平财保费收入分别1305亿元、686亿元、137亿元,分别同比增长10%、12%、10%;其中,平安、太保车险保费分别达到923亿元、461亿元,同比增速9%、5%优于行业水平。

车险保费稳增长基础上,三季度成本还会有明显改善。去年3季度之前费用投入比较大,但在3季度开始实施“报行合一”后费用率走低,造成保费首日获取成本下降,未到期责任准备金计提基数增加,从而降低已赚保费形成率。已赚保费的形成周期要一年才能转完,去年3季度的影响因素到今年3季度才会消除,因此产险综合成本率或在Q3出现拐点,并且商车费改带来CR3市场份额进一步提升,龙头受益更甚。

而在非车险部分,上半年平安、太保非车险保费分别381亿元、225亿元,同比增长12%、33%,后续来看,随着政府对大病医保投入的增加,将直接拉动产险公司意健险显著高增,并且农险、责任险、信用保证险等业务在风险可控的前提下保持较快增长,非车险部分高增长有望维持。

综合来看,无论是中期业绩增长的确定性,还是全年增长的支撑,都有有望支撑保险企业迎来一波不错的行情,其中又以各项业务均衡发展的中国平安,确定性更胜一筹。

扫码下载智通APP

扫码下载智通APP