数据轮番轰炸,这个暑期看国航(00753)东航(00670)南航(01055)起飞

近日,三大航企国航(00753)、东航(00670)、南航(01055)均公布了6月营运数据,给极度悲观的航空板块添加了一丝暖意。

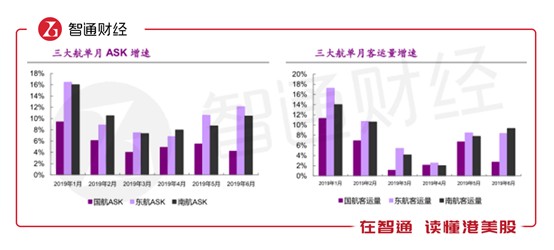

智通财经APP了解到,2019年7月15日三大航同时发布6月营运数据,其中南航表示6月客运运力投入同比上升10.45%,旅客周转量同比上升11.05%,客座率为82.87%,同比上升0.45个百分点。东航6月客运运力投入同比上升12.13%,旅客周转量同比上升11.07%,不过客座率为82.75%,同比下降0.79个百分点。国航同样录得客运运力投入同比上升4.2%,旅客周转量同比上升4.8%,平均客座率为80.6%,同比上升0.4个百分点。

整体来看6月份三大航运营数据仍在向好,这给指数4月冲击阶段高点后不到两月时间跌幅超过35%的航空板块,继续提供着超跌反弹的动力。

行情来源:富途证券

数据回暖,悲观情绪或迎转换

经历季度悲观2018年的航空板块,2019年预期依旧被打落。智通财经APP了解到,此前由于国内外政治经济局势变化,航空股2018年遭遇油汇双杀,全年人民币贬值5%,全年布油增长32%,国内综采成本增长29%,南航、东航业绩大幅下降,国航几乎零增长,各航司在周期低谷期股价普遍跳水,市场悲观情绪达到顶点。

2019年年初,大环境压力有所释放,航空板块股价头三个月有大幅回升。不过在二季度宏观经济触底,以及受OPEC减产、美国页岩油增产速度放缓、委内瑞拉、利比里亚地缘风险发酵等因素影响,油价5月份短期冲高,再加上贸易大环境问题引发的人民币汇率波动,航空股价再度跌落谷底。

行业数据、航企经营数据的回暖,将缓慢扭转悲观情绪。智通财经APP了解到,今年上半年民航全行业完成运输总周转量627.6亿吨公里,同比增长7.4%;全行业共完成旅客运输量3.2亿人次,同比增长8.5%;全行业共完成货邮运输量351.2万吨,同比下降1.3%。虽对比2018年上半年同期13%、12.4%、6.4%的增速有回落,但是依旧保持较为强劲的正增长。同时,在航司4月经营数据出现波动的情况下,5月、6月经营数据回暖说明行业并未进入所谓的“下降通道”。

之后的话,三大航企还要迎来一波可观的数据冲击,那就是暑运旺季的来临。

暑运数据来临,后续供需格局会进一步平稳

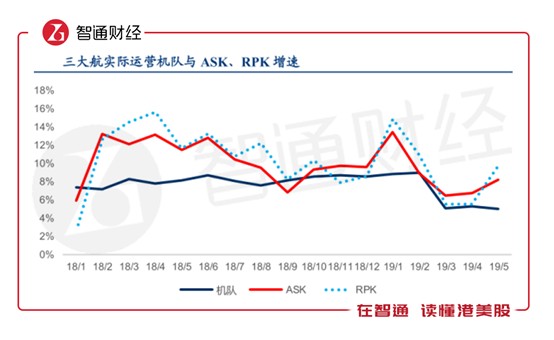

供需缺口确定下,暑运旺季有望迎来亮眼数据。智通财经APP了解到,进入7月暑运旺季,航空公司国际长航线订座率微增,国内基本持平;航空公司也在热点城市增开暑运航线、增加宽体机数量。按照目前数据推算,暑运旅客人数增速有望维持在9.5-10%,RPK增速预计可达到11.2-11.7%

而在运力供给方面,除开航空供给侧改革政策的持续发力,MAX的停飞影响也将随时间延长而加剧。此前3月11日一再停飞的737-MAX8机型,虽然在国内存量四大航窄体机中占比仅2%至4%,存量影响有限。但从增量角度来看,除东航仍有737-800订单外,其余737订单均为737MAX-8机型,增量缺口较大。同时,A320NEO机型产能已至短期瓶颈,随着停飞时间不断延长,增量缺口难以快速弥补,实际ASK增速将远低于理论ASK增速。因此预计三大航暑运供需差约1.6-3.9个百分点,期间航企运营数据有望提振行业预期。

对于市场担心的高铁分流情况,现阶段其实不必过度担忧。智通财经APP了解到,800公里距离是航空与高铁的竞争边界,而2019年夏秋航季中距离小于800公里的航段占比仅为17%,其中80%的航段更是没有高铁甚至火车直达,航空受到的竞争压力较小。而且即使在高铁直达的城市间,诸如上海-南京,航班也开在高铁停运的时间段,高铁与航空更多存在错位竞争,分流作用已不甚明显

此外,今年12月29日即将全面给生效的《CCAR-121-R5》规定,飞行员每年的飞行小时上限由1000小时下调至900小时,2020年后总飞行小时增速将出现明显下滑。目前我国飞行员疲劳系数已处于高位,而新进机长中位数并未快速增长表明我国飞行员放飞标准仍十分严格,难以快速补充飞行员短缺缺口,将进一步在运力供给端提供收缩动力。

供需格局逐渐平稳之际,2018年的油汇双杀局面,今年也将大概率有所改善。

油汇双改善,业绩增长有望

2019年油价、汇率对三大航影响,均有改善。智通财经APP了解到,2019年布伦特油价最高冲至74美元,后快速下跌至一度破60美元,2019年目前均值66美元,较2018年均价72.4美元同比下降8.6%。国内综合采购成本上半年均值4912元,同比下降1.9%,其中一季度同比下降3.8%,二季度同比下降0.1%,目前水平预计7月综采成本同比下降10%至4790元。

同时,航企对油价成本上行的压力也较2018年小了,主要原因在于去年油价同比涨幅长期保持在40%以上,燃油成本涨幅远远快于票价涨幅,2019年油价难以再次复制高速增长,成本端压力明显减轻。

而在汇率方面,2018年三大航因汇率大幅贬值导致各自损失20亿左右,2019年经营租赁取消并统一计算在资产负债表后美元负债比例再次提高,汇率弹性预计增大50%以上,不过2019年是以6.8为起初数,潜在影响下人民币贬值概率低,预计今年汇兑收益会乐观不少。

行情来源:wind资讯

综上来看,在经历轮番数据持续扭转悲观情绪后,拥有不少业绩爆发因素的南航、国航、东航,已具备较高的中长期配置价值了。

扫码下载智通APP

扫码下载智通APP