光大:2019Q2境外房地产板块美元债发行状况如何?

本文来自微信公众号“EBS固收研究”,作者光大证券固收研究张旭、刘琛。

摘要

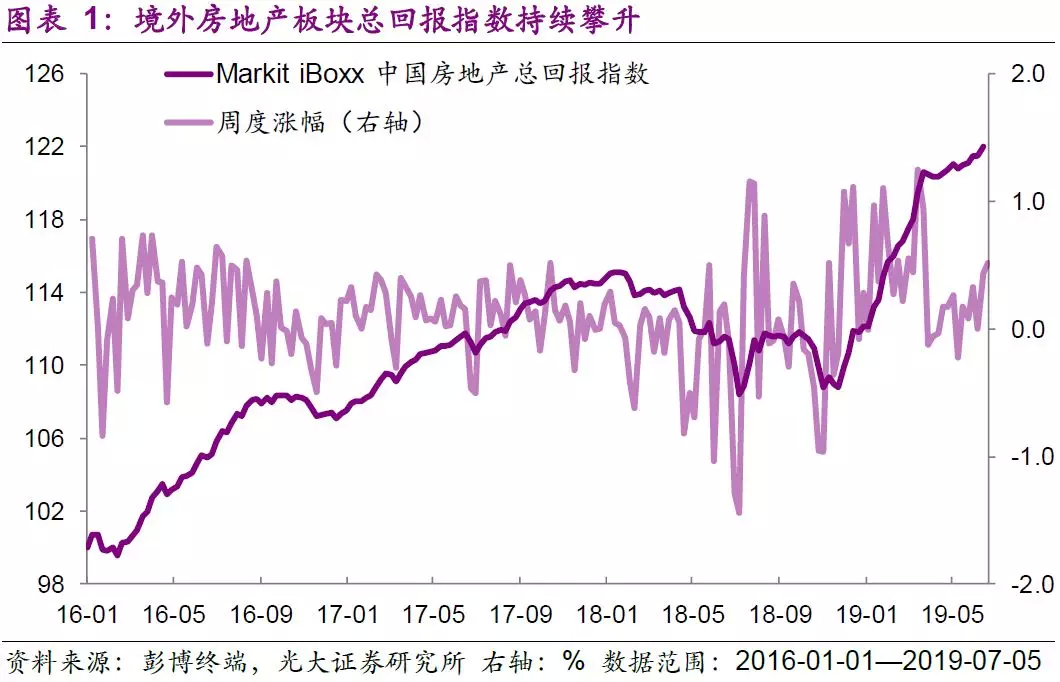

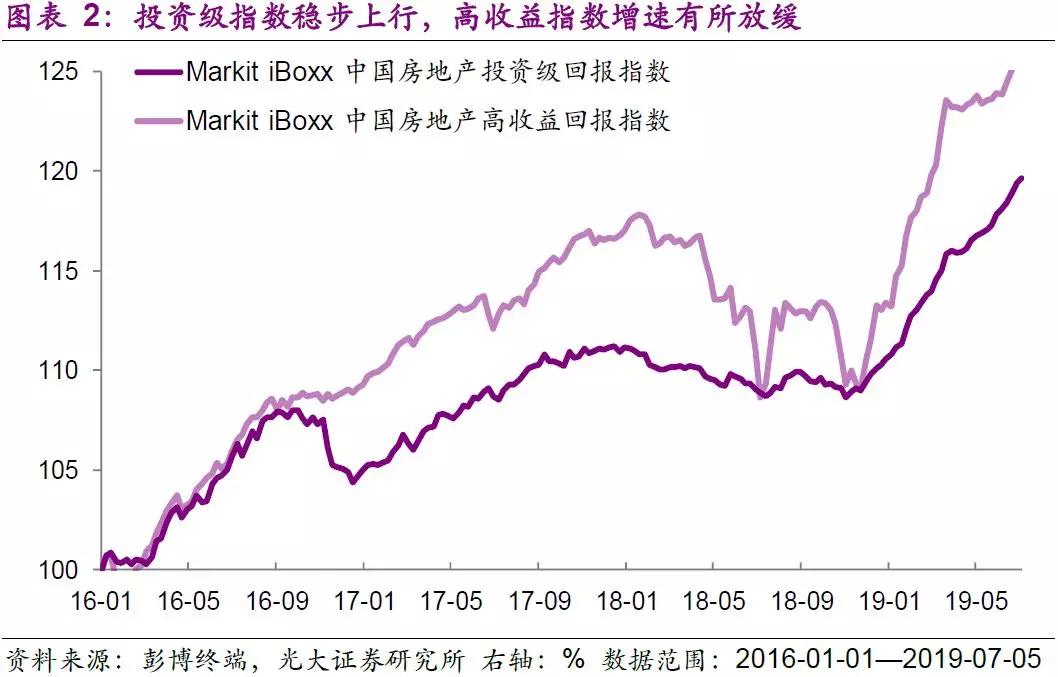

境外房地产板块指数持续攀升;今年二季度以来,房地产高收益总回报指数的增幅明显较一季度放缓,且增幅小于投资级总回报指数。可见境外高收益板块对市场的吸引力正边际下降。

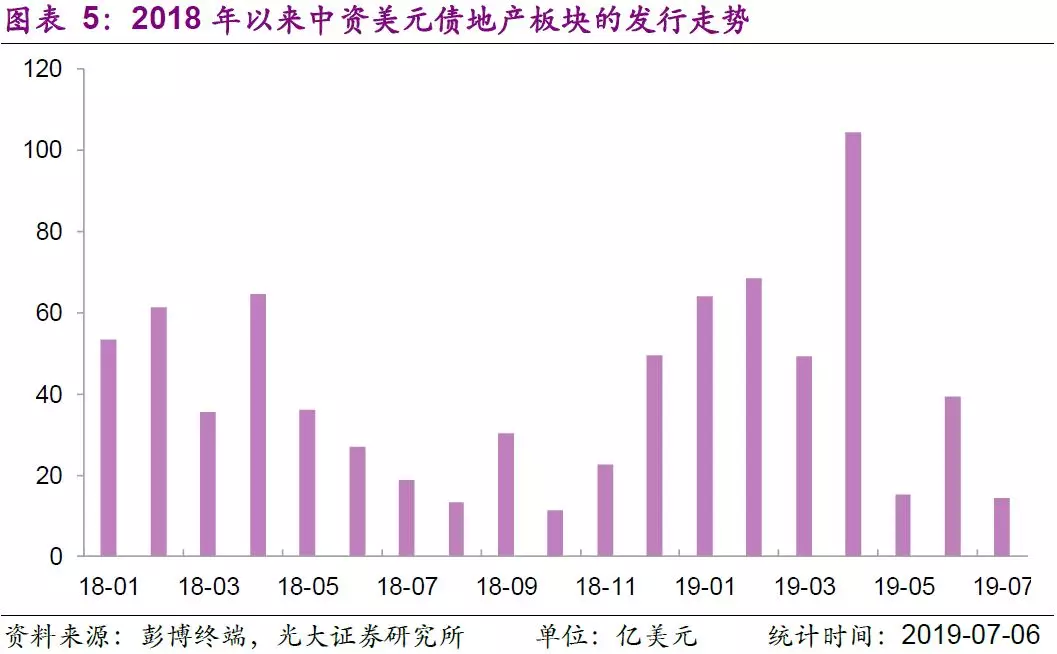

二季度境外房地产板块的发行节奏有所放缓;截至2019年7月5日,按照BICS房地产板块的分类且剔除城投主体,境外市场房地产板块共有69个主体,存续美元债共1201.8亿美元。在境内融资受限的背景下,2019Q1地产板块美元债的发行节奏明显加快,但政策趋紧后Q2的发行规模回落。

从发行主体来看,年初以来在境外发行超过10亿以上美元债的主体有10家,以上10家发行人的存量规模均在30亿美元以上。而其中除了未披露的之外,募集资金用途分为再融资类和新增类。虽然二季度境外发行节奏同样放缓,但仍有新增发行人在境外募集资金。

正文

1、境外房地产板块指数持续攀升

1.1、19Q2以来境内融资环境边际趋紧

今年5月17日银保监会发布《关于开展“巩固治乱象成果促进合规建设”工作的通知》(银保监发〔2019〕23号),在信托领域强调不向四证不全、开发商或股东资质不达标、资本金未足额到位的房地产项目直接提供融资,或通过股权投资+股东借款、股权投资+债权认购劣后、应收账款、特定资产收益权等方式变相提供融资等,从信托领域边际收紧对地产发行人的融资要求。6月13日,银保监会主席郭树清在陆家嘴论坛提及一些城市住户部门杠杆率急速攀升,同时强调部分房企融资过度挤占了信贷资源,导致境内公开市场地产债的发行再度收紧。7月4日,证券时报报道,多家信托公司近期收到银保监会窗口指导,要求控制地产业务规模。且银保监会针对近期部分房企信托业务增速较快、增量过大的信托公司开展了约谈警示。短期来看,在政策波动影响下,房地产板块发行人不得不在不同的融资工具间腾挪,同时逐步接受更高的融资成本。

1.2、境外地产板块指数走势稳步攀升

2018年四季度以来境内融资环境的收紧,对境外板块整体走势的负面影响较小。无论高收益或投资级,境外房地产板块指数走势均持续攀升;但二季度以来高收益回报指数的增幅较投资级放缓。2018年房地产板块境内融资受限,然而境外板块的指数走势在2018年11月出现拐点。2018年11月初以来,境外房地产板块总回报指数涨幅为13.45%;2019年3月15日至今则继续上涨3.33%。投资级和高收益指数自2018年11月初以来,涨幅分别达到10.97%和15.25%,高收益板块的涨幅对总回报指数的拉动明显。但从今年3月至今,投资级和高收益指数涨幅分别为4%和3.02%,可见高收益主体的回报增速放缓,对市场的吸引力边际下降。

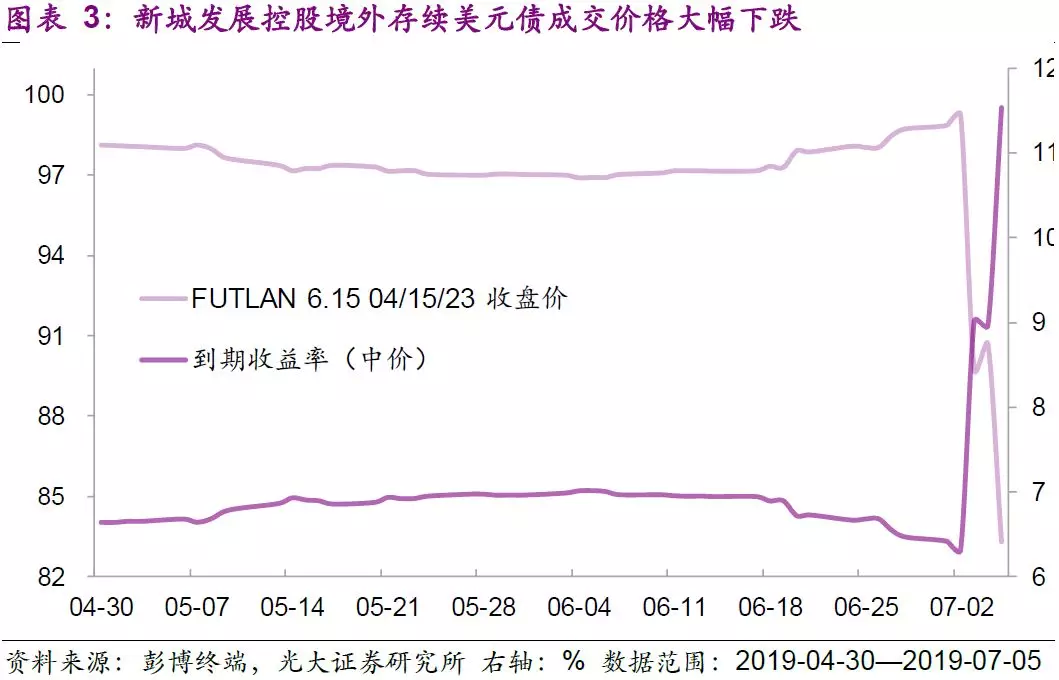

1.3、新城控股实控人风险事件对境外冲击不大

近日新城发展控股的实际控制人风险事件,同样导致其境外美元债收益率大幅下跌;但从板块指数的整体走势来看,目前境外房地产市场整体受事件影响不大。截至7月5日,新城发展控股为港股上市公司,当前境外存续4只中资美元债,共11.5亿美元规模,到期节奏为2020年6.5亿、2021年3亿和2023年2亿美元。新城发展控股实际控制人发生风险事件以来,境外美元债的收盘价格大幅下跌,但房地产板块高收益总回报指数的涨幅却受影响不大。

市场对事件的担忧主要源于:1)境外债存在实际控制人变更的触发条款;2)目前银行贷款人是否会考虑收紧额度。在发行人募集说明书中,控制权变更的触发事件包括:1)除兼并并购外,一次或多次向任何个人,直接或间接出售、转移、输送或其他处置方式处置公司或受限子公司的全部或相当比例的资产;2)任何公司与个人整合合并。一旦上述事件发生的30天之内,公司会按照101%本金价格赎回所有存续债,包括利息等。

2、二季度境外房地产板块的发行放缓

截至2019年7月5日,按照BICS房地产板块的分类且剔除城投主体,境外市场房地产板块共有69个主体,发行存续美元债共1201.8亿美元。而按照最终母公司来看则共有56个,其中存续债规模前十的发债主体与最终母公司如下图所示。前十大发债主体的存续规模占总规模的56.34%,同时前十大最终母公司的存续规模的占比为58.45%,可见中资美元债的规模集中度较高。其中,中国恒大及其最终母公司Xin Xin BVI Ltd的存续规模最大(178.25亿美元)。

在境内融资受限的背景下,19年Q1的中资美元债的发行节奏明显加快,但政策趋紧后Q2的发行规模回落。今年以来有46家房地产主体在海外发行美元债共353.05亿美元,其中Q1和Q2分别发行182.04亿和158.78亿美元;对比2018年同期Q1的发行节奏明显加快。而5月以来在监管政策再度收紧的预期下,境外的发行节奏则明显放缓。

从发行主体来看,年初以来在境外发行超过10亿以上美元债的主体有10家,以上10家发行人的存量规模均在30亿美元以上。而其中除了未披露的之外,募集资金用途分为再融资类和新增类。新增类主要用于一般公司需求(General Corporate Purpose),而再融资类分为再融资、资本支出再融资、一般公司需求再融资、绿色债或贷款再融资和运营资金再融资。

虽然二季度境外发行节奏同样放缓,但仍有新增发行人在境外募集资金。其中募集资金用于单纯再融资的规模为212.75亿元,占总新发规模的60.3%;其次一般公司需求和资本开支的再融资分别为77.45亿和30亿美元。融创中国、怡略有限公司(富力境外子公司)和碧桂园19年新发的中资美元债均为再融资需求,且发行规模均在20亿美元以上。其次,佳兆业(01638)、融信(03301)、禹洲地产(01628)、正荣地产(06158)和雅居乐集团(03383)以再融资为用途的新增募集规模均在10亿美元以上。资本开支再融资的30亿规模均来自中国恒大。值得注意的是,新增一般公司需求的分别为和骏顺泽、绿安创兴、万科地产(香港)和易居企业,其中和骏顺泽的最终母公司为四川蓝光发展。此外,2019年境外市场新增8位美元债发行人。

3、风险提示

房地产板块政策调控进一步收紧或边际放松,均对地产发行人的资金回笼速度有负面或正面的影响。同时,货币政策的边际变化、以及房贷利率的变化也会对板块发行人外部融资环境有明显影响。

扫码下载智通APP

扫码下载智通APP