又上“点名册”,猎豹移动(CMCM.US)是价值“陷阱”?

又见猎豹系产品被“点名”!

7月3日,工信部发布了2019年一季度电信服务质量通告。其中,猎豹移动(CMCM.US)旗下的猎豹浏览器赫然在列。其上榜理由是未经用户同意收集个人信息,以及误导用户同意收集使用个人信息。

但即使是再次被“点名”这样的利空消息,也未能浇灭抄底大军心中的热情,毕竟此时的猎豹移动,其市净率仅有0.65倍,且公司截至2019年一季度的净资产为9.08亿美元,高出目前市值73.6%,已沦为典型的烟蒂股。

净资产远高于市值的猎豹移动,是否真的可以抄底呢?

负面消息接二连三

事实上,早在2018年11月时,猎豹移动便被爆出过问题。当时国外的广告监测平台Kochava提供信息显示8款安卓应用存在广告欺诈行为,可能已窃走了数百万美金的广告费,而其中7款应用便由猎豹移动所提供。

受此消息影响,猎豹移动股价暴跌32.84%,这可“吓坏”了公司高层,立马开始否认三连:广告变现收入来自于第三方的SDK,而非猎豹移动自身行为;猎豹移动与SDK无技术上的关系;Kochava提供的消息和判断不实,将对其起诉。

谁知刚把Kochava应付完,猎豹旗下产品又遭上海市消费者权益保护委员会点名,理由为猎豹浏览器的目标API版本过低,申请电话及短信权限的具体用途不明。

对此问题,猎豹移动相关负责人表示将在24小时内对软件版本进行升级,且声明监控外拨电话是误读,猎豹浏览器APP从来不会,也绝不可能“监听”用户电话。

时至今日,在被Kochava指责涉嫌欺诈,以及被爆出申请电话及短信权限的具体用途不明之后,此次又被“点名”未经同意收集用户个人信息以及误导用户同意收集使用个人信息。

虽然猎豹移动在电话会议上表示,审计委员会与法律顾问已经对猎豹移动进行独立审查,并证明了公司对Kochava反驳的正确性,但后两次的点名则是猎豹移动对用户隐私不重视的实锤。当然,这也与国内的大环境有一定关系,因为在此次工信部发布的2019年一季度电信服务质量通告中,榜上有名的还包括畅游(CYOU.US)、好未来(TAL.US)的学而思网校、饿了么、小红书、网易考拉、简谱科技(JT.US)的融360等APP或网站。

但值得注意的是,由于接二连三的被爆负面新闻,猎豹移动的业务经营已受到了较大的影响。

营业利润由盈转亏

2019年一季度业绩报告显示,猎豹移动的收入为10.86亿元人民币,同比下滑5.12%,但位于公司指引的10.6-10.9亿元的区间高端,符合预期。不过,各分部业务表现有较大差异。

其中,实用产品及相关服务的收入为4.98亿元,同比下滑超33.15%。该业务的下滑,便是因为2018年时Kochava指控猎豹移动的7款应用软件涉嫌欺诈,导致该业务中的海外移动业务持续中断。

不过,移动娱乐业务及其他收入两大业务板块表现良好。报告期内,移动娱乐业务的收入同比增长41.7%至5.562亿元,该增长主要得益于手机游戏业务和LiveMe直播业务的改善。

据智通财经APP了解,由于游戏《砖块消消消》自2018年7月中旬开始表现强劲,且包括 《钢琴块2》、《滚动的天空》、《跳舞的线》在内的旗舰游戏产品表现良好,猎豹移动2019年一季度手机游戏业务收入同比增长72.5%至3亿元人民币。2019年一季度时,猎豹也推出了部分休闲游戏。

此外,得益于LiveMe推出了几项新功能,增强了用户的参与深度,使得来自每位付费用户的平均收入有所提升,因此带动LiveMe直播收入同比增长17%至2.55亿元。

而其他业务(人工智能相关)收入的提升则得益于小豹智能翻译棒收入增长的带动。2019年一季度时,其他业务收入同比增长299.2%至3150万元。

整体来看,实用产品及相关服务受负面消息的影响收入下滑较快,对公司总收入形成拖累,而移动娱乐业务、其他收入业务则录得快速增长。

但正因为实用产品及相关服务收入的下滑,猎豹移动自第三方广告平台处购买流量的开支亦有所下降,公司毛利率从65.85%提升至66.21%。

不过,由于游戏、人工智能相关业务在扩张期,猎豹移动的研发及费用支出均有明显增长。研发支出为1.97亿元,同比增长34%,占当期收入的比例为18.16%。从数据能看出,猎豹移动对于研发并不含糊。而销售及营销开支为4.37亿元,同比增长11.76%。一般及行政开支为1.06亿,同比增长17.78%。

在总收入下滑的情况下,快速增长的费用导致公司营业利润直接录得亏损1769.7万元人民币,而2018年同期则盈利1.36亿元。

回购能否力挽狂澜?

在负面消息与业绩承压的双重打击下,6月27日,猎豹移动股价跌至历史最低,为3.43美元每股,较2015年的高点跌超90%。与此同时,估值也来到了最低水平。

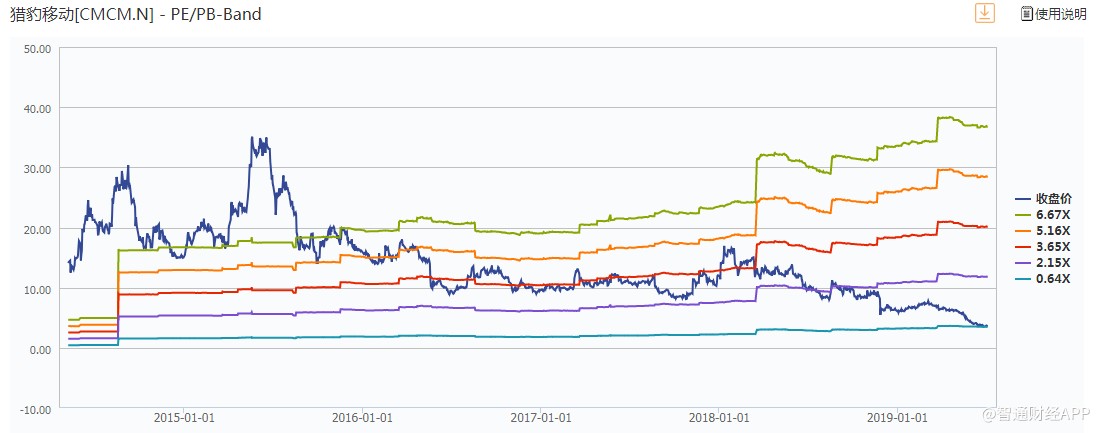

根据wind数据显示,猎豹移动上市至今,PB的中位值为3.65倍,但3.43美元的股价对应的PB为0.64倍,甚至不到中位值的零头,且PE也仅有3.2倍。

图:来源于wind

对于互联网企业而言,这样的估值已经很低估了,但低估值并不是抄底的理由,最典型的例子便是人人网(RENN.US),该公司自2011年上市至今,平均的最高PB仅0.37倍,平均的最低PB仅0.11倍。人人网这样的“烟蒂”股,往往是价值陷阱,由于业绩始终无起色,估值长期保持在低估状态。对于个人投资者而言,投资这样的股票将付出很高的时间成本。因此,判断猎豹移动是否值得投资的关键点在于,业绩情况是否能有所改善。

事实上,最大的问题还是出在实用产品及相关服务这一项业务上,2019年一季度时,该业务的收入占比为45.9%,而2018年同期该比例为65.07%,占比下降近20个百分点。

而该业务收入下滑的原因主要有两个,其一是国内广告市场的疲软,其二是Kochava的指控导致海外部分业务中断,这其中包括与Facebook的合作。体现在数据上,便是MAU的暴跌。

2018年第三季度时,猎豹移动的MAU为5.35亿,被Kochava指控后,第四季度的MAU直接下降至4.7亿,环比跌超12%,而2019年一季度的MAU下滑至4.35亿,环比跌超7%,其中,来自海外的移动用户占总移动用户数的70%。

短期内,实用产品及相关服务仍将面临挑战,首先是国内的广告市场仍将低迷。其次,部分已中断业务的客户或不能继续合作。公司在电话会议上表示,一些客户在看过对猎豹移动的有关审核结论后,已恢复合作,但一些并没有,这其中便包括Facebook。再者,Kochava指控事件后,为了保证公司的服务,猎豹移动将采用良好信用的第三方,与之前相比,这在一定程度上会对扩张有所限制。

就移动娱乐业务而言,手游有明显的周期性,《砖块消消消》自2018年7月开始便表现强劲,至今年一季度时,已有十个月时间,游戏的增速或将放缓。而其他业务方面,2019年一季度时的收入占比不到3%,比重过小,且需要投入较多的研发开支,影响盈利能力。

对于面临的重重压力,猎豹移动心中明了,其将2019年二季度的收入指引设置为9.2-9.5亿人民币,同比降低13.95%-16.67%,环比降低12.44%-15.2%,预计收入将继续下滑。

从盘面股价走势看,很难说已经完全消化了业绩继续下滑的预期,且能否有效控制费用仍有待观察。但值得注意的是,猎豹移动2018年9月13日宣布了一项不超过12个月的1亿美元回购计划,而截至2019年6月14日,回购费用仅花费了3200万美元,即在三个月内,猎豹移动将回购6800万美元的ADS,公司当前的市值为5.29亿,剩余回购金额占市值的12.85%。

因此,在三个月内大额回购的刺激下,猎豹移动股价或有一定反弹。但在基本面预期好转之前,趋势性的机会或将难以出现。

扫码下载智通APP

扫码下载智通APP