新股速递丨全球最大半挂车制造商中集车辆(01839)正在招股中,2018年利润同比增长21.8%

本文由“华盛证券”供稿,文中观点不代表智通财经观点。

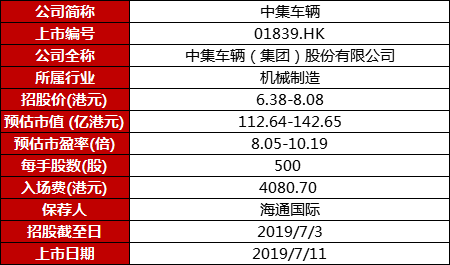

招股信息速揽

数据来源:Wind,华盛证券

核心观点

中集车辆(01839)将是中集集团第四家上市公司,公司的分拆上市能促进集团的车辆板块独立发展,也有助于提高集团的整体估值。

经济放缓和制造业低迷对半挂车需求有一定负面影响,但近期的基建政策会促进需求回暖,而人工智能、定制以及租赁业务也会增加多元化的需求。

公司在中国和北美的市占率处于领先地位,并通过收购方式实现在欧洲市场的扩张,而在行业低迷期收购扩张的策略值得肯定。

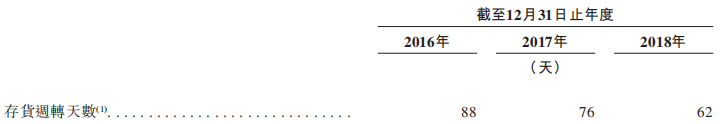

从存货和周转天数来看,虽然宏观经济对行业有一定不利影响,但是公司产品的市场需求仍然较好。

公司概况:中集集团第四家上市公司

中集车辆(集团)股份有限公司(简称“中集车辆”)是中国领先的先进制造业代表企业中集集团的控股子公司,如果上市成功,中集车辆将是中集集团的第四家上市公司,前三家为中集集团(02039)、中集安瑞科(03899)、中集天达(00445)。中集集团分拆中集车辆香港上市,一方面是为了促进车辆板块的独立、健康发展,一方面也有助于提高集团公司的整体估值,这是个双赢的策略。对于中集车辆上市表现,投资者可以先参考前三家公司在香港上市后的具体表现。

根据招股书,中集车辆主要从事半挂车及专用车上装制造和销售,公司主营业务包括开发、生产和销售各种高技术、高性能的半挂车系列及其零部件(不含整车制造)、集装箱、折叠箱、特种集装箱以及一般机械产品及金属结构的加工制造和相关业务,同时提供相关咨询业务。

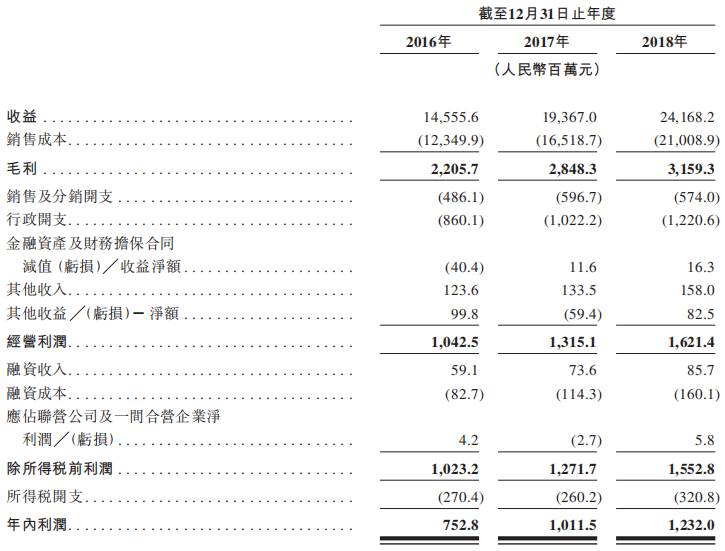

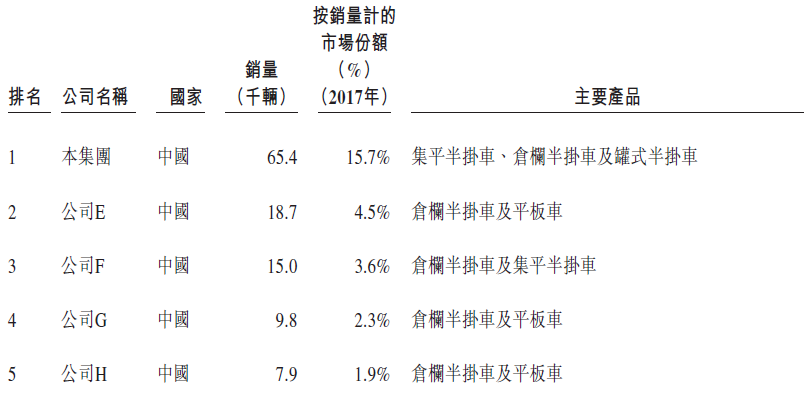

招股文件显示,中集车辆2017年盈利10.12亿元(人民币,下同),同比增长34.37%。2018年盈利12.32亿元,同比增长21.8%。按总销量计算,自2013年起,中集车辆已经连续5年为全球最大的半挂车制造商,按半挂车销量计,公司在中国半挂车行业排名第一,2017年市场份额为15.7%,在全球半挂车制造商中排名前五。

资料来源:招股书,华盛证券

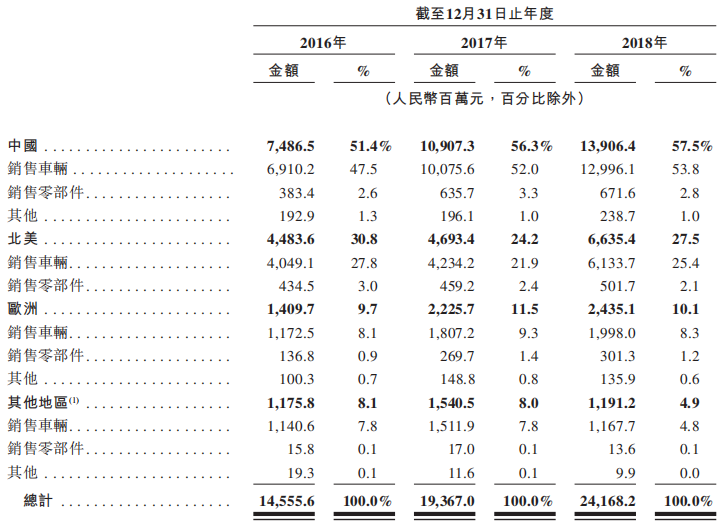

公司采用多品牌战略,在中国、北美、欧洲及其他地方提供全面、多样的品牌组合。在中国,知名品牌包括中集、中集通华、瑞江汽车、东岳车辆及凌宇汽车;在北美,品牌主要包括中集和Vanguard,而欧洲的品牌主要包括LAG和SDC。分地区看,以销售收入计,2018年来自中国收入比例高达57.5%,其次为北美地区,占比达27.5%。

股权结构上,上市前,中集集团、中集香港、上海太富、台州太富、象山华金、南山大成及住友商事,分別持有该公司约44.33%、19.00%、16.82%、10.77%、5.06%、1.54%及0.93%。

行业分析:经济放缓,销量预计下降

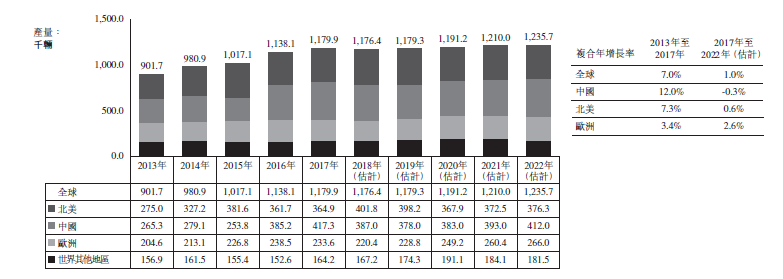

2013年到2017年期间得益于全球经济的发展,半挂车的销量增长较快,复合增长率达到7.0%,2017年销量达到120万辆,不过,随着全球经济放缓,尤其是中国GDP增速放缓,制造业低迷,全球半挂车销量增长放缓,而2018年中国的半挂车销量预计将下降,2019年将继续下降至37.8万辆。

资料来源:招股书,华盛证券

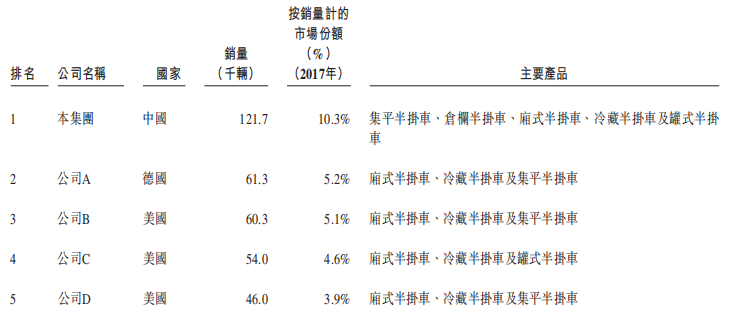

就市场竞争而言,全球半挂车市场集中度较高,按销量计,2017年前五大参与者销量为34.33万辆,市场份额占比为29.1%。而中集车辆的销量为121736辆,市场份额占比为10.3%,远超第二名市场份额。

资料来源:招股书,华盛证券

而在国内,公司市场份额占比更大,2017年按销量计,市场份额为15.7%,而第二名仅为4.5%。在北美市场份额则排名第五,为11.4%,前四家市场份额占比依次为16.5%、14.8%、12.6%及11.9%,占比相对比较接近。而在欧洲市场,公司市场占比较低,前五大公司销量为146800辆,市场份额占比总共为62.9%,而公司销量为8385辆,市场份额仅为3.59%。

资料来源:招股书,华盛证券

行业受多重驱动因素影响,首先电商销售的激增、基础设施建设及其他行业的需求极大的促进了半挂车行业的快速发展,但是随着经济增长的放缓,经济对半挂车行业的驱动力逐渐变弱,其次,各国政府对交通及公路设施的的投资也能驱动行业发展,而技术的进步也有利于半挂车更加高效,适应更多的场景,从而提高整体的销量。

未来,随着人工智能的发展,智能应用程序将会越来越多的应用到半挂车行业,包括自动驾驶技术、智能线路规划及智能车辆监控解决方案等。而随着需求的多样化发展,定制化发展也将成为未来的行业趋势之一,仓栏半挂车、冷藏半挂车、罐式半挂车及其他的需求将会不断增加。同时,为了灵活满足客户需求,半挂车租赁也有较大的发展潜力。

财务分析:公司业绩稳健增长,收购扩张增加市占率

中集车辆2017年盈利10.12亿元(人民币.下同),同比增长34.37%。2018年盈利12.32亿元,同比增长21.8%。分地区看,公司将销售区域分为四大区域,分别为中国、北美、欧洲及其他地区,以销售收入计,2018年来自中国收入比例高达57.5%,其次为北美地区,占比达27.5%,欧洲地区占比为10.1%,而其他地区占比则为4.9%。

资料来源:招股书,华盛证券

行业标准变动影响公司的利润,2016年7月国内实施GB1589-2016,严格限制中国半挂车的高度和长度,并设定中国汽车运输商使用中置轴挂车系统的新趋势,导致旧产品的需求减少,但同时也增加了新产品的需求。对于发展中国家,如中国、泰国、越南,因行业标准尚不完善,未来可能发生变动,从而对公司盈利产生影响。

公司通过收购扩张业务,在收购SDC Trailer及LAG Trailer之后,公司在欧洲的业绩稳健增长,2015年、2016年、2017年、2018年收入分别为5.65亿、14.10亿、22.26亿、24.35亿人民币。未来,公司将持续进行扩张战略,寻找合适的收购目标。

公司存货主要包括原材料及零部件,2018年上半年存货为35.82亿人民币,相比2017年年底仅小幅增长了2200万元。从周转天数上看,2018年周转天数为66天,2017年为76天,而2015年、2016年分别为84天、88天,表明周转天数有所下降,需求有所增长。而招股书的数据更新显示,截止2019年4月30日,存货中的82.7%已经消耗或出售,需求相对较好。

资料来源:招股书,华盛证券

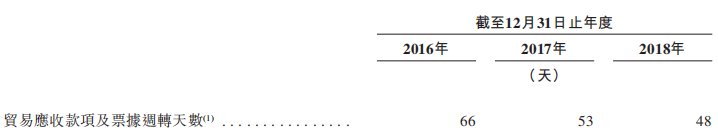

贸易应收款项主要为商品销售及服务中收到的客户款项,其变动与公司收益变动一致。2018年应收款项及票据为35.67亿,相对于2017年底增长26.6%,主要原因是公司的销售额增加,特别是在国内和北美市场的销售增加。公司应收款项大部分于一年内到期,通常授予客户90天内的信贷期,具有较高的话语权。公司贸易应收款项及票据周转天数也下降至48天,主要是公司采用更加有效的应收款项管理措施。

资料来源:招股书,华盛证券

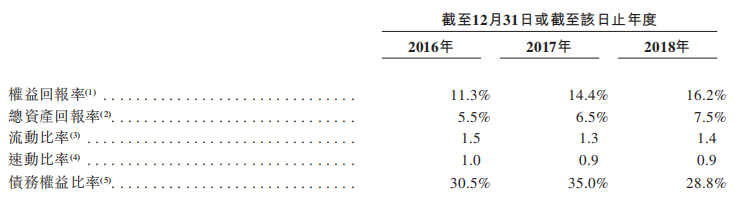

财务比率如下图所示,股权回报率从2015年的11.7%增长至2017年的14.4%,反映出公司盈利能力的提高,而总资产回报率受2016年收购SDC Trailer影响,同期有所下降,但是2017年增长至6.5%。受长期借款接近到期归类为短期借款及上述收购影响,公司流动比率及速动比率持续下降,2018年速动比率仍然为0.9,未出现明显改善,反映短期流动性存在一定的风险。

资料来源:招股书,华盛证券

核心竞争力及风险点:受宏观经济影响大,市占率领先

公司背靠中集集团,在中国、北美具有领先的市占率,在欧洲及其他地方不断扩张,具有较大的发展空间。而且,公司盈利水平随着业务的开展也在不断提高,估值也有望进一步提高。中集集团已经分拆中集安瑞科、中集天达于香港独立上市,中集车辆的上市有望进一步盘活中集集团的板块布局,各部分相互促进,最终实现多赢。

不过,对于中集车辆,包括中集集团,宏观经济波动对公司的盈利能力影响较大,当前经济增速放缓情况下,制造业也不景气,半挂车销售也有所放缓,不利于公司业绩增长。按照公司的收购扩张策略,在经济低迷之际低价收购以增加市场份额也不失为一个选择。

估值及申购策略

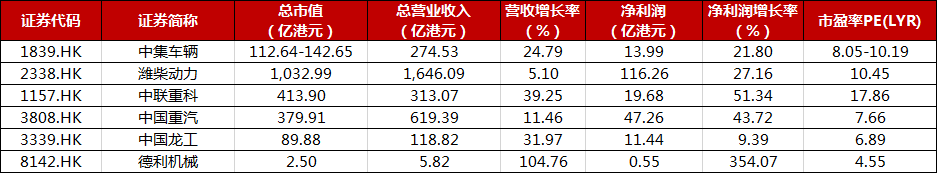

与其他香港上市的重型机械制造商相比,中集车辆去年的业绩增长处于行业平均水平,8-10倍的预估市盈率也比较合理。近期利好基建的政策陆续出台,有利于对半挂车等重型机械的需求,可能对公司的IPO有积极影响。此外,中集车辆的上市对集团其他上市企业的促进作用也值得关注。

数据来源:Wind,华盛证券

扫码下载智通APP

扫码下载智通APP