在跌破“2%”后,机构为何对美债的热情突然变得谨慎?

本文来自“Wind资讯”,本文观点不代表智通财经观点。

美债10年收益率在早些时候一度跌破2%,之后迅速反弹至2%以上。鉴于美债10年的收益率在2%是一个重要的分水岭,机构对于后市收益率是否能持续走低目前还是保持的谨慎的态度。

过去10年里有四次美债10年收益率跌破2%

在过去10年的时间里,美债10年收益率一共有4次跌破2%,分别为:

1、2011年9月22日,美联储决定出售4000亿美元的短期国债,购入较长期国债,压低收益率曲线的远端。

2、2012年上半年美国经济复苏显著放缓,刺激性财政政策和宽松货币政策对经济提振减弱。另外,欧债危机外溢效应不断显现,对其他经济体的外需造成较大影响,全球经济增长放缓。内外交困的背景下,美联储实施QE3的预期不断上升。

3、2015年年初新兴市场国家经济增速大幅下滑,对发达国家复苏中的经济构成拖累,另一方面大幅拉低美国通胀。美国CPI同比由2014年11月的1.3%降至2015年2月的0%。

4、2016年英国脱欧成为影响全球金融市场的重要因素。当年2月英国宣布脱欧公投提前至6月,引发避险情绪上升。

这一次收益率下滑原因和历史上哪次最接近?

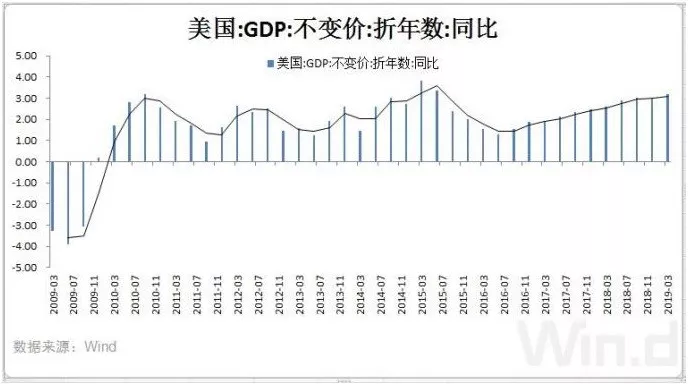

江海证券屈庆,吉灵浩,王文欢指出目前美国经济形势与货币政策预期与2012年二季度更相似,经济的景气度高于12年,但悲观预期更强。除了低迷的经济形势较为相似,对货币政策宽松的预期大致相同。12年上半年市场对美联储实施QE3预期较强,但直到12年9月,QE3才开始实施,本次虽然对6月的降息预期较强,但是结合本次议息会议的点阵图来看,美联储对是否降息存在较大分歧。

与12年2季度相比,以下三点不同:第一、目前避险情绪更弱,2012年欧债危机引发的避险情绪较强,目前虽然全球经济增速放缓,但是各大央行纷纷降息推动各自国债利率下行,资金由于避险需求流入美国的意愿比2012年弱;第二、目前GDP与PCE增速下滑幅度更小,2012年二季度GDP同比增速较上季度下滑2.5%,PCE增速由3月的2.35%下滑了0.72%至5月的1.63%,6月美联储议息会议GDP和PCE同比增速预测值分别比2018年GDP和5月PCE同比增速下滑了0.8%和0.3%,经济下行风险相对较小;第三、目前对经济的悲观预期更强,2019年4-6月,美债收益率曲线出现倒挂,释放了经济衰退的信号,此次美债收益率曲线倒挂引发的经济悲观预期比12年时更强。总体来看,目前的经济景气度优于2012年二季度,但是对经济的悲观预期或更强。

中信证券认为10年美债历史上破“2”多数为外因驱动,本次破“2”更像2014年,但内部经济环境有所不同。全球经济放缓和全球主要央行转鸽作为本次10年美债破“2”的外因,所形成的震撼似乎不及欧债危机和英国脱欧公投来得猛烈,相比之下可能更类似于2014年日本和欧元区在经济复苏乏力时量化宽松加码时的情形。但是有一点不同的是,2014年的美国经济复苏强劲,并在年底退出量化宽松。而今年似乎走到了周期顶点,经济随时面临下行风险。

美债10年收益率在接近2%后还有没有下滑空间?

江海证券认为,如果结合2012年2季度来参考的话,美债收益率未来下行空间不大。2012年3月19日到6月1日美债收益率下行了92bp,由于2019年经济的景气度相较于2012年更高,2012年二季度的失业率为8.2%,目前的失业率仅为3.6%,预计本轮美债收益率下行幅度在50bp-70bp之间。如果按照60bp来计算,从2019年4月22日到6月19日,美债收益率已经下行了56bp,反应了美联储2次降息的50bp的预期,那么未来美债利率下行的空间已经不大。

莫尼塔宏观研究谈到具体到本轮降息来看,根据其此前对美国经济的判断,认为目前危机尚未暴露,今年发生危机的可能性并不高,但从明年下半年开始,危机发生的可能性会逐渐上升。与此同时,从2年期国债收益率与联邦基金目标利率的利差来看,目前的2年期国债收益率为1.9%,联邦基金目标利率的区间为2.25%-2.5%,表明目前的债市已经隐含进了2次左右的降息预期。因此,从短期的角度看,目前的情况与1995年比较类似,如果美联储最终确定降息,长债预期落地,反而可能表现不佳。

扫码下载智通APP

扫码下载智通APP