瑞银:手把手教你“套利”美联储降息

本文来自微信公众号“Wind资讯”。

市场已经开始疯狂押注美联储在2019年降息三次,最近一次是在7月的FOMC会议上,并在年底之前再降息两次。瑞银发现,通常情况下,美联储不会让投资者失望,在FOMC 会议前一天,市场只要押注降息,美联储就会在FOMC会议真正宣布降息。瑞银发现,这一次有些情况显得不同寻常,意味着敢于反向操作的人可因此获得丰厚的回报。

瑞银发现,部分投资者仍然相信,美联储在2020年前,不太可能降息三次。

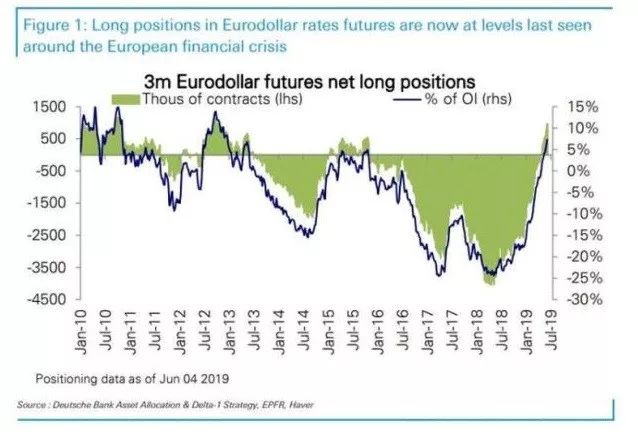

在此过程中,如果只关注欧元利率期货的多头仓位(目前处于欧洲金融危机期间最后一次见到的水平),就会让处于衰退恐慌边缘的市场失望,这表明交易员正准备迎接通货紧缩海啸席卷全球,但以广泛的宽松货币定价。目前股市再次接近历史新高,因为,多数投资者预期美联储将开启新一轮QE。

瑞银认为,市场预期(很多)和美联储能够提供的(远低于此)之间关系,是一个巨大的套利机会。

因此,如果美国国债收益率接近历史低点甚至温和反弹,瑞银正在进行一项衍生品交易,如果收益率接近历史低点,则可获得10比1的回报。

瑞银全球股票衍生品策略师Pete Clarke 说:“目前,市场已经将美联储在年底之前降息3次进行定价,这对于美联储来说太难完成了,更不用说会超额达成目标。几乎可以可定的说,美联储最终会实施更宽松的货币政策,但远远不及市场预期的那样,在这个过程中,足以引发股市下跌。”

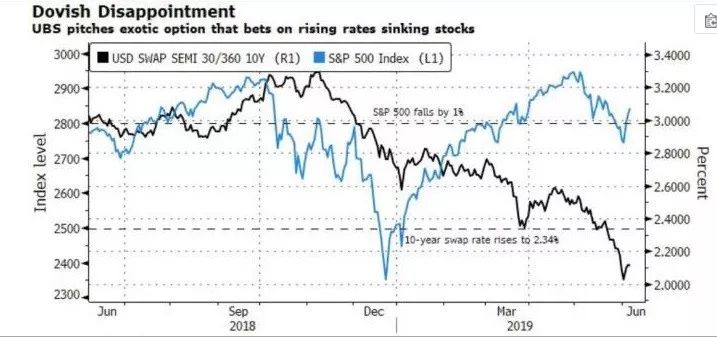

瑞银选择的交易是多资产衍生品,如果10年期互换利率上升,同时标准普尔500指数小幅下跌,其投资回报将是支出的10倍。令人吃惊的是,投资获得丰厚回报,债券和股票几乎不需要变动。

根据下文所示,瑞银“反向操作暴赚10倍”的触发条件为:10年期利率必须上升至仅2.34%,仅比当前水平高23个基点,而到9月份,股票交易仅比当前水平低1%。

以史为鉴,债券收益率快速上升时,会引发股市下行。前尚不清楚,债券收益率上升25bp是否会促发股市大跌。但是如果市场对美联储大力度的宽松政策定价并没有变成现实,美股跌1%是非常有可能的。

另外,一个比预期更温和的货币政策是否会刺激10年期利率的上升,也可公开讨论。这就是为什么这项交易如此具有吸引力。

正常来讲,“反抗”美联储是一个糟糕的注意,但是在市场预期比较极端时,任何“一点小失望”都会引发风险资产巨震。

6月初,美债期货反映出2019年降息月70bp,显示交易员得出结论,降息的理由在加强。这表明任何失望都可能引发风险资产的反弹。

鲍威尔暗示美联储愿意降息,许多银行也猜测,对“耐心的”美联储如此戏剧性的逆转,可能会对其可信度产生可怕的后果。

另外,高盛一直在给市场泼冷水,认为2019年不太可能降息,事实上该行还预计2020年会有一次加息。

对于瑞银来说,“反向交易”基于两大资产关系的历史性调整,即在美债收益率上升时,标普500指数下跌。在此之前,两者通常相向而行。

Pete Clarke 说:“现在看来,我们押注的交易看起来还不错,标普500指数不断走高,而10年期美元掉期利率自去年第四季度以来已下跌125个基点,接近2017年的低点。”

媒体评论称,哪些认为美联储不会像市场预期的那样宽松的投资者,终于为自己的资产找到一个好去处,而且还有可能因此获得高达10倍的收益呢!

(编辑:孔文婕)

扫码下载智通APP

扫码下载智通APP