前胸贴政策后背靠规模,111集团(YI.US)仍感叹赚钱好难

互联网售药历经多次变革,随着政策的逐渐放开,各大互联网售药企业甚至电商都开始逐渐活跃起来,比如近期京东刚刚在季报宣布成立京东健康。

智通财经APP观察到,成立于2010年的1药网,母公司111集团(YI.US)于2018年9月成功登陆纳斯达克。111集团是赴美上市的互联网医药的先驱者,致力于利用其医药平台为顾客提供一站式“医+药”的便捷服务,近日也发布了其上市后的首次一季报。

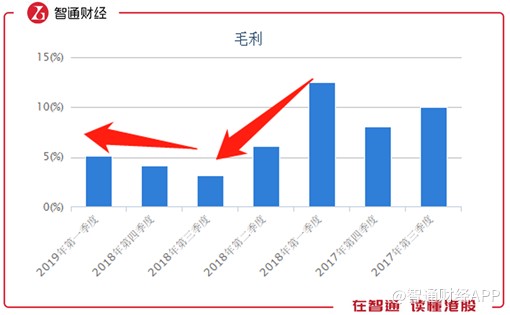

据季报显示,一季度111集团整体净收入达到6.56亿元人民币(单位下同),较去年同期增长了98.5%,较2018年四季度增长了17.6%;一季度毛利率较上一季度上涨了1%;净亏损1.19亿元,同比增加182%,不过较2018Q4减少了12.7%,从2018Q3以来,季度净亏损幅度再次缩窄。

在国内互联网医药竞争日渐激烈的情况下,尤其是逐渐开展处方外流之后,1药网能否取得发展先机呢?

B2B增长强劲,毛利空间吃紧

111集团的主要业务模块分为B2C模式的1药网、医疗问诊平台“1诊”及B2B模式的1药城,智通财经APP观察到,1药网业绩的强劲增长,主要依赖于B2B业务的高速增长,一季度6.56亿的净收入中,仅是B2B便贡献了4.6亿元,超过总收入的70%,较去年同期激增246.5%,季度环比增长39.2%。

业绩的增长主要得益于服务的药房数量迅速增长。智通财经APP了解到,从2018Q2至2019Q1各季度末,111集团服务的药房数量分别为10w、13w、15w及17w,季度复合增长达到19.3%。按照年报指引,预计2019年新增8w家达到23w家,从一季度的数据来看这个目标并不算高。

不过,虽然净收入大幅增加,亏损幅度环比也有所收窄,但同比来看,仍然难以掩盖其亏损幅度巨大的事实。从各季度毛利率可以看到,上市之后毛利率掉了一个台阶,虽然上市后有一定程度提升,但至今毛利率才刚到5%。

而公司的销售毛利率从2018年开始出现大幅下滑,据智通财经APP了解,这可能跟我国2018年前部分展开,到2018年6月份基本全面展开的 “两票制”有关系,该政策的推行缩短了医药销售的链条,因此降低了药品售价,压缩了利润空间。

而净利润低甚至亏损则主要是因为营销费用、行政费用和其它营业费用,其中营销费用首当其冲。当然,净亏损环比收窄也主要归功于营销费用的减少。

不过智通财经APP认为,在毛利润空间不足的情况下,依靠缩减营销费用等方式,也很难给净利润带来很大提升空间,所以111集团想要实现扭亏为盈的困难程度可想而知。

业绩增长靠规模,“三驾马车”模式可行吗?

111集团依靠1药网、1诊和1药城相互协作,也就是联合创始人兼执行董事长于刚提出的“三驾马车”模式。

1诊为互联网医疗,通过自有和签约医生在网上问诊,从诊疗费中提取收入。而1药网和1药城则提供医药销售,配合1诊平台电子处方的流量导入,录得收入,也算是打造了一个生态闭环。

不过目前看来效果并不乐观。拿1诊来说,从业绩中也可以看出来,主要是因为本身诊疗费按时间收取且比较便宜,一般15分钟几十块到一百多块不等,另外问诊数量不足,并且本身黏性也不大。

而1药网和1药城作为互联网售药平台,面临同样的行业问题,就是当前互联网医药企业销售的药品基本都是非处方药,治疗的也都是快病,客单价不高。处方药之前管控十分严格,2017年医改之后开始处方药外流,即从医院端流向零售端,不过目前进度还比较缓慢。

据统计,2017年国内医院终端处方药的规模为1.22万亿元,是零售终端处方药规模的9.25倍,因此仍有巨大的流出空间。这与我国的零售药企较为分散的现状是分不开的,因此虽然政策放开了,但是未来的推进速度不会很快。

所以,盯着处方药这一块蛋糕的企业绝不在少数,即便未来推进顺利,面临的竞争也是十分激烈的。当前111集团的业绩增长很大程度还需要依靠规模扩张,不过从业绩环比增长高于季度服务药企数量增长来看,其还处在比较健康的正向扩张。

智通财经APP认为,“三驾马车”的模式在理论上可行性是比较高的,不过在处方药流出大规模推广开来之前,111集团的利润空间将长期面临较大压力。

扫码下载智通APP

扫码下载智通APP