苹果(AAPL.US)、亚马逊(AMZN.US)等巨头重新受追捧,巴菲特、索罗斯新建仓这些股

本文来自微信公众号“每日经济新闻”,作者:蔡鼎。

5月15日周三,据美国证券交易委员会(SEC)的13F文件显示,今年一季度,美国一些规模最大、知名度最高的对冲基金投资者和基金经理们重新“爱上”了FAANG。在去年四季度抛售了Facebook(FB.US)、苹果(AAPL.US)、亚马逊(AMZN.US)、奈飞(NFLX.US)和谷歌(GOOG.US)母公司Alphabet后,包括Tiger Global Management LLC在内的知名对冲基金管理公司已增加对美国这五只科技股的持仓。

具体来讲,报告期内,张磊的高瓴资本除了增持数家中概股外,还增持了Facebook、苹果和亚马逊;巴菲特的伯克希尔哈撒韦(BRK.A.US)首度公布对亚马逊的持仓——48万股价值9亿美元;大鳄索罗斯的基金Q1则清仓了30只个股,并新建仓了36只个股。

巴菲特减持西南航空(LUV.US)、联合大陆(UAL.US),建仓亚马逊

据提交给SEC的一份文件显示,由科尔曼(Chase Coleman)管理的Tiger Global Management LLC今年第一季度分别增持Facebook至880万股A类股、流媒体公司奈飞至210万股,持仓比分别为64.5%和42.8%。索罗斯基金管理公司(Soros Fund Management LLC)则在3月底增持奈飞至5万股;T. Rowe Price同样在第一季度增持了Facebook,截至第一季度末,T. Rowe Price持有1.079亿股Facebook。

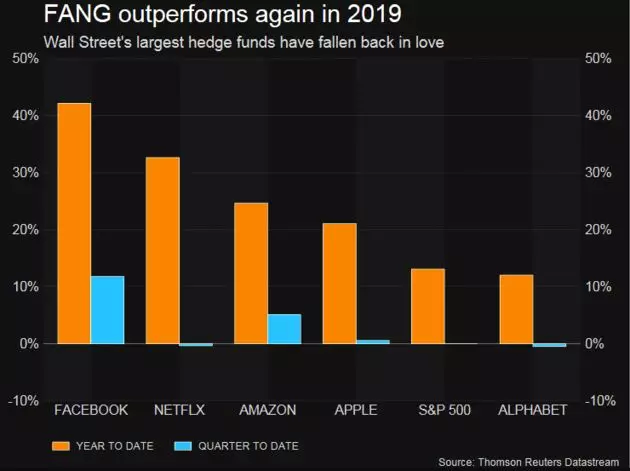

每日经济新闻记者注意到,FAANG的股价年初至今均已跑赢大盘。尽管用户增长放缓,且华特迪士尼即将推出的视频流媒体服务对奈飞构成了威胁,但其股价还是累计飙升33%;由于投资者的押注,Facebook股价今年已飙升逾40%,表明来自监管的威胁和美国议员对拆分公司的呼吁,并没有危及Facebook广告销售的快速增长。

FAANG今年和本季度涨幅远超标普500(图片来源:汤森路透)

T. Rowe Price通信技术基金投资组合经理、公司Facebook分析师保罗·格林(Paul Greene)在2018年底曾写道:“Facebook的股价受到了近期争议的冲击,这使得公司已非常有吸引力,回报前景也更加光明。在我看来,围绕Facebook的所有担忧都已在股票中得到了说明,我们一直在急切增加我们的持仓。”

本月初,巴菲特在接受CNBC采访时曾透露称,伯克希尔哈撒韦建仓了亚马逊的股票。SEC的一份文件显示,一季度末,巴菲特的伯克希尔哈撒韦在亚马逊的持股为483300股。截至5月15日收盘,这部分股份的价值为9.04亿美元。本月早些时候,巴菲特承认低估了亚马逊及其CEO、全球首富杰夫·贝佐斯(Jeff Bezos)。文件还显示,伯克希尔哈撒韦一季度增持摩根大通,清仓了威瑞森。

每日经济新闻记者还注意到,在整个一季度,伯克希尔哈撒韦对美国运通(持1.516亿股)、苹果(持有2.4959亿股)、StoneCo Ltd.(持有1417万股)、Store Cap Corp.(持有1862万股)、森科能源公司(持有1076万股)、同步金融公司(持有2080万股)、旅行者公司(Travelers Companies Inc.,持有596万股)、联合大陆控股(持有2194万股)、美国合众银行(1.3亿股)、威瑞信(VeriSign,持有1295万股)、好市多(持有433万股)、餐饮品牌国际有限公司(持有843万股)、高盛(持有1835万股)、通用汽车(持有7227万股)、美国航空(持有4379万股)、纽约梅隆银行(持有8094万股)、美国银行(持有8.9617亿股)和可口可乐(持有4亿股)的持仓较2018年四季度末都没有任何变化。

然而,伯克希尔哈撒韦在今年一季度减持了富国银行1697万股、Charter Communications Inc.132万股、西南航空120万股,且将Phillips 66持仓减半至555.2万股。同期内,伯克希尔哈撒韦增持了达美航空537万股、摩根大通939万股、PNC金融服务集团公司41万股,以及红帽92万股。

高瓴资本Q1持仓出炉:爱奇艺(IQ.US)成第一大重仓股

除了上述对冲基金外,高瓴资本15日披露的一季度持仓报告也显示其在报告期内增持了Facebook、苹果和亚马逊。SEC披露的高瓴资本今年Q1在二级市场的最新持仓数据显示,高瓴仍长期坚持“重仓中国”战略,二级市场持仓以中概股为核心,例如拼多多、哔哩哔哩,和阿里巴巴等中概股获增持,增持份额分别为176万股、158万股、10.5万股。

报告期内,高瓴还增持好未来455万股,持有市值总额达到4.3亿美元,体现了其对教育行业的持续投入。此前重仓持股的百济神州、京东在一季度继续保持仓位不变。

美国高科技企业方面,Facebook、苹果、亚马逊也分别获得了高瓴125万股、1.9万股、2.3万股的增持。

截至2019年一季度末,高瓴资本美股的前五大重仓股分别是:爱奇艺、百济神州、京东、好未来、Sea Ltd,持有市值分别为11.2亿美元、7.2亿美元、4.7亿美元、4.3亿美元和3.5亿美元。每日经济新闻(微信号:nbdnews)记者注意到,其实在2018年四季度末,爱奇艺就是高瓴的第一大重仓股。据Wind金融终端数据,爱奇艺在今年一季度累计大涨66.71%,高瓴也在一季度增持了1155万股爱奇艺。

索罗斯基金Q1清仓30只个股,新建仓36只个股

SEC的13F季度持仓报告还显示,亿万富翁投资者乔治·索罗斯的索罗斯基金管理公司在今年一季度清仓了30只个股,展现了继续抛售科技股的趋势,虽然对罗素1000指数ETF青睐有加,但加倍押注标普大盘下跌。

具体而言,被索罗斯清仓的个股包括:截至去年四季度13F登记时价值2400万美元的1.6万股亚马逊、价值1291万美元的30万股卡夫亨氏、价值2360万美元的22万股美国好时公司、价值3940万美元的59万股全球最大烟草商菲利普·莫里斯国际公司、价值3440万美元的61万股美国第一大电信运营商威瑞森、价值2097万美元的73.5万股美国第二大电信运营商AT&T,以及价值2612万美元的2.5万股谷歌A类股。

另外被索罗斯清仓的还包括硬件与软件产品的公司艾奥特、制作氮肥和磷肥产品的最大制造商和分销商之一的CF实业、领先的云服务供应商SERVICENOW,INC.、加拿大能源、天然气收集及公用事业运营商欧尼克、SS&C科技、从事天然气和石油勘探和生产的独立公司WPX能源、高露洁等。

今年一季度被索罗斯清仓的部分个股算是“有迹可循”,即去年四季度该基金已经大幅减持。例如,去年四季度亚马逊被减持27.6%、卡夫亨氏被减持逾46%、AT&T被减持51%。不过索罗斯也操作了一波短线,例如去年四季度对好时的持股增加29.41%,并新建仓菲利普·莫里斯和威瑞森,今年一季度已经全部卖掉。

每日经济新闻记者注意到,在去年四季度索罗斯基金大举清仓科技巨头、芯片和流媒体相关股票的同时,谷歌母公司Alphabet的A类股恰恰是当季唯一被索罗斯增持的科技股,当时增持了逾1.1万股,增幅达到82%。由此可见,索罗斯抛售谷歌的速度和幅度都比较惊人。

一季度索罗斯基金新建仓了36只个股,其中包括全美最大有线电视和第二大互联网服务供应商康卡斯特(Comcast)的A类股110万股,价值4400万美元;SaaS巨头Adobe公司的12.5万股,价值3331万美元;美国财务软件和云计算公司Intuit的10万股,价值2614万美元;美国第四大传媒集团Viacom的85万B类股;全球支付龙头First Data Corp的122万股A类股,以及生物制药龙头新基医药(Celgene)的40万股。另外还包括全球性的人力资本管理软件公司CERIDIAN HCM、西班牙医疗保健公司基立福、美国最大房地产开发商之一的霍顿房屋、美国最大宽带通信和视频服务提供商之一的ALTICE USA、美国手工艺品和古董电商网站ETSY INC等。

此外,截至Q1末,索罗斯基金管理公司持仓前五分别为:互联网服务供应商Liberty Broadband Corp(729万股,持仓比17.58%)、房地产投资信托公司VICI Properties Inc.(1964万股,持仓比11.29%)、标普500ETF(110.5万股,持仓比8.2%)、凯撒娱乐公司(2482万股,持仓比5.67%)、雅虎(234.7万股,持仓比4.57%)。

扫码下载智通APP

扫码下载智通APP