摩根大通:美股大跌来得太不是时候

本文来源“华尔街见闻”。

对冲基金、零售基金的美股持仓,都悄悄回到了去年9月的高位。现在进入美股的投资者,或许又要面临一次去年10月那样的大跌。

摩根大通分析师Nikolaos Panigirtzoglou在报告中指出,美股在今年前四个月持续上涨,实钱投资者已经再度超配股票,而他们进一步增持的空间也随之减少。“因此,去年年底(美国)股市重要的支撑,现在已经不复存在。”

如下图所示,摩根大通分析师整理了资管公司和杠杆基金在美股期货未平仓合约中的占比变化。相关占比已经回到了去年的高位,意味着资管经理和对冲基金做多美股的力量,和2018年1月、9月市场攀至高点时类似。

与对冲基金等机构投资者类似地,随着今年以来美股强势上涨,散户投资者也已经加大了股票配置。摩根大通指出,由个人投资者资金组成的零售基金,本月的股票风险敞口已经是去年三季度末以来的新高。而就在去年10月,美股重演大跌。

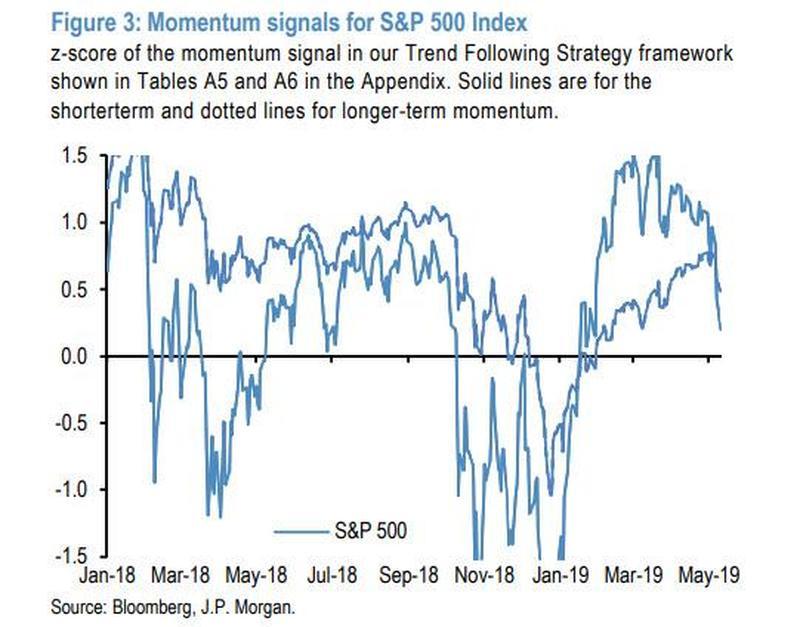

另一方面,类似CTA这样的动量交易策略,此前也已经充分做多美股。

在本周全球股市普跌之前,标普500指数期货的短期和长期动量交易信号,都升到了类似于去年9月的极高水平。而且,本周股指下跌,相关动量交易的信号也随之回落。

摩根大通Nikolaos Panigirtzoglou认为,这不但意味着追踪趋势的交易者在本周以来的回调中扮演了重要角色,也意味着如果动量交易信号进一步指向下行,他们在未来还会施压股指下跌。“基于我们的计算,标普指数在未来一周内再下跌1%,就足以让短期动量交易信号转为负值。”

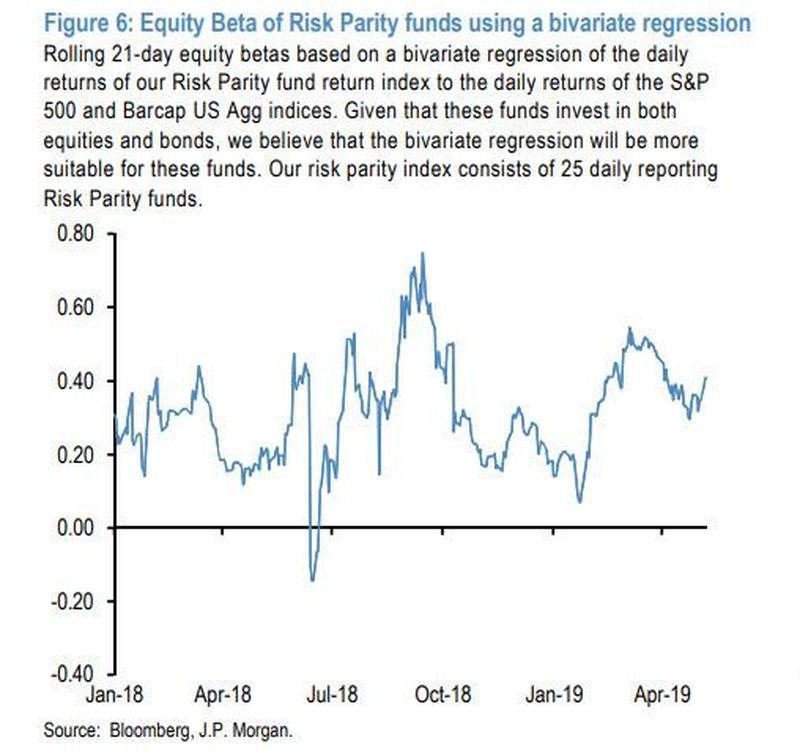

摩根大通还指出,今年以来,风险平价基金的股票仓位也升高到了平均水平之上,但股票beta收益距离去年9月的水平仍有一定距离。

上周以来,标普500指数已经下跌了4.5%。对于观望数月后刚刚踏入股市的投资者来说,如果现在的抛售没有能有效反转,他们很可能会争先恐后地离场,留下一地鸡毛。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP