云锋金融:日本股票跌了,买股票的日本央行会不会破产?

本文来自微信公众号“云锋金融”,作者:杜绚 马文慧。本文观点不代表智通财经观点。

云锋导读

股市大跌,伤害的不仅是散户和普通的金融机构,甚至还有央妈。 的确,买股票的央妈不多,不过日本央行就是那位不走寻常路的。4月底以来,日经指数下跌4%,令人开始担心,买了股票的日本央行会不会亏本破产?

人人都知道破产是怎么回事,资不抵债,损失超过资本金,就是企业的破产。

拿这个标准看看日本央行:

日本央行,总资产560.53万亿日元,资本金却只有1亿日元。只要资产减值一点,日本央行便立即会面临资产净值为负的情况。

来源:日本央行

通常而言,央行的资产是对其他机构的债权,例如对银行的再贷款等。这类资产较为稳定。即便在金融危机之后全球央妈纷纷放水量化宽松之际,购买的资产也多以债券为主。

但是,日本央行在多年通缩之后,QE力度不同寻常,买了不少ETF(交易型开放式指数基金),相当于买股票给企业融资(日本央行怎么走到这一步的,请看旧文“细谈央行买资产”)。

买股票的好处是直接针对微观主体放水,不经过银行体系;但缺点却也逐渐显现。股票资产波动很容易侵蚀掉日本央行薄薄的资本金。

3月份,日本央行副行长雨宫正佳(Masayoshi Amamiya)警告说,如果日经指数下跌至18,000点以下,日本央行持有的ETF的市值将低于账面价值。在当今较为动荡的市场环境下,这一说法引起了市场的担忧。

据摩根大通估算,东证指数跌破1,200点将会损耗日本央行的法定储备金,该指数跌破900点则将损耗日本央行的资本基础,而ETF购买计划发生任何变化都有可能引发恐慌性抛售。

“爱市心切”的日本央妈,会因为资不抵债,而走入破产吗?我们来仔细看看。

I. 央行也会破产吗?

央行被称为“最后借款人”,难道也会破产吗?

会。有历史真事的。

上世纪80年代和90年代的委内瑞拉央行,在积极响应国家产业政策的过程中误入歧途,用印钞的方式修复资产负债表,最终导致通胀失控,本币几乎一文不值。如今,委内瑞拉货币玻利瓦尔的最大面值已从100元递增至20000元,而两个“万元户”的价值还抵不过10美分。政局与经济的混乱更令其陷入债务难偿的境地。

2000年开始的津巴布韦央行,在政府财政入不敷出的情况下惨被国家当成“现金奶牛”,致使津巴布韦的通货膨胀过程令人咂舌,超过100,000%的通胀率直接宣告了津币信用的崩溃和国家央行的消亡。直至今日,津巴布韦仍旧无法拥有自己的货币,将美元当做通货。

2008年底的冰岛央行,难以偿还大规模外币计价的债务,向大国央行求援遭拒,又很要面子地拒绝向IMF伸手,最终央行走向破产,背负着高达GDP的1100%的负债的金融体系全面溃败。

可见,央行破产并不是耸人听闻。

II. 央行可能的破产之路

那么日本央行可能走上这条路吗?

深入讨论前,需要先来认识一下传统的央行的资产负债表。

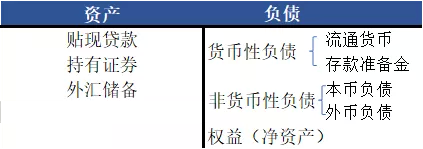

简单来说,央行的资产有三大块:贴现贷款(L)、持有证券(D)和外汇储备(R)。贴现贷款是央行提供给私营部门如商业银行的贷款,持有证券主要包括国债等。

央行的负债有两大块,货币性负债(M)和非货币性负债(O)。其中货币性负债包括流通货币和存款准备金,也被称为货币基数(Monetary Base)。资产负债之差便是净资产或者权益(W)。

我们先一起来看看央行破产的表面原因和真实原因。

根据欧洲智库CEPR的研究,央行的破产有两条路,一是Equitable Insolvency,即央行无法清偿现有债务。二是Balance Sheet Insolvency,即在央行的资产负债表上,负债的账面价值超过了资产的账面价值,致使净资产为负。

两种情况看似一样,主要的区别在于,在第二种情况下,只是资产负债表出现净资产为负的情况而没有还债危机的话,只是央行会计记账的问题,不算实质的央行破产。

第一条破产路径,也就是还不起债,才是央行实质性破产。

为什么第一种情况下,央行无法自救了呢?

外币负债:出来借总要还的

根据央行的资产负债表可以看出,在非货币性负债中,主要分为本币负债和外币负债。当负债为外币的时候,央行就面临真正的债务危机了。这种情况下,央行无法自愈,只有依靠财政部、他国央行、国际货币基金组织等外部机构的资金援手。

根据前文的央行资产负债表图可以得知,外币负债的偿还依靠资产方的外汇储备。

当央行外币负债高企、外汇储备又不足时,便是破产阴影来临之日。

前文提到的2008年的冰岛破产悲剧便是这种情况。

冰岛实际上是个极端例子。当年的它外汇储备相对于其外汇敞口少得可怜。当时冰岛央行持有的外汇储备仅相当于冰岛货币存款银行外债的5%。而在这样的情况下,它想要通过大举发行欧元债券再大量买入欧元区和英国的金融资产的方法,从而实现海外市场扩张的迷梦,直接奠定了其追求风险、大胆高傲的赌徒形象。

在日益高涨的杠杆下,冰岛的整个银行体系成了一个纯粹的外部借贷者。冰岛的海外直接投资远大于海外投资者在冰岛的直接投资,其整个银行业手握着长期的、流动性差的资产和大量的短期的、外币计价的负债的恶魔组合。2008年金融危机,这种国家层面的高杠杆高负债无以为继,激进好赌的冰岛金融体系脆弱难支。

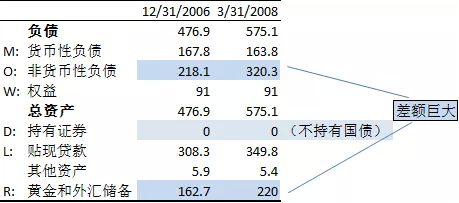

2008金融危机期间 冰岛央行的传统资产负债表(单位:十亿冰岛克朗)

数据来源:European Central Bank (2008b)

而根据上面的央行资产负债表可以看出,当时外汇储备稀缺、外汇来源狭隘的冰岛央妈,根本没有资源和能力保护她的孩子们,无力承担“最后借款人”的职责,甚至自己也没能幸免于难。冰岛走向了破产。

本币负债:通胀之痛

上文说到,只要央行借的债是本币计价并且是名义货币计价的,问题也不大。

央行一方面可以求助于财政部和纳税者,另一方面也可以通过印钞自给自足解决困境。

货币某种程度上为央行提供了一项零息的资金。这一“零息负债”所带来的好处有多大呢?根据CEPR的研究,相当于由于发行货币而带来的免息好处的利润现值(也就是下图中纵轴S)。

但是,天下没有免费的午餐。印钞和通胀总是密不可分。

除非你拥有健康或者过低的通货膨胀率,否则天真的“印钞机解决一切”理论只会带你到达委内瑞拉和津巴布韦的通胀飙升、货币崩溃的结局。

下面的拉弗曲线说明了通胀与央行收益之间的关系。曲线绘制涉及到的诸多假设和模型在此就不赘述了,其意义简而言之就是:通胀率小于2%时,货币发行会带来好处;但是超过之后,高通胀会逐渐吞噬货币发行的好处。

数据来源:Centre for Economic Policy Research

III. 日本央行会破产吗?

让我们回到最开始的问题。

为了抵抗通缩、刺激经济,日本不但是量化宽松的开拓者,更是鲜有地直接进行股市投资。自2010年起,日本央行从市场直接购买ETF,在2016年更将其年度ETF购买目标提高至6万亿日元,占日本ETF的近80%。日本央行也已经成了近40%日本上市公司的主要股东。

目前对于日本央行的担忧,主要在于资产负债表中的ETF的账面价值的折损。ETF贬值可能会导致日本央行的资产方收缩,从而产生资产负债表的账面破产的可能。

不过,基于日本现状,因为央行资产负债表而产生严重后果的可能性不大。

第一,日本有着充足的海外资产,外币负债相对不多。日本的外汇储备最新公布规模为1.2万亿美元。截至2017财年底(日历日期2018年5月)的短期外债规模不到0.6万亿*美元。而且日本有一个特点,它的私人部门的海外净资产规模巨大,官方和私人部门的国际投资头寸规模高达9万亿美元。日本的情况不同于此前案例中的高外债的国家。

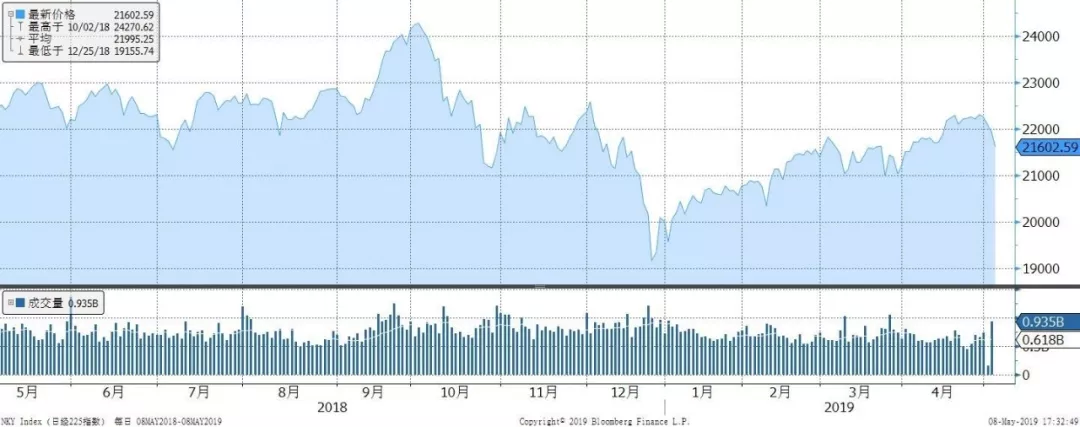

第二,日本股市距离央行亏损线仍有缓冲。日经指数近一年来最低为19156点,如果按5月9日收盘价是21402点计算,距离侵蚀资本金的18000“死亡线”还有约16%的缓冲空间。

近一年日经255指数表现

数据来源:Bloomberg

第三,除了印钞,根据央行法,日本央行也可以用备用准备金填补可能出现的亏损。大多数央行的资本金来源于政府,日本虽然债务不少,但赤字并不算高,不会影响紧急情况下的央行资本金补充。

第四,日本目前处于低通胀状态,通胀仅为0.5%。无论是根据实际情况还是前面提到的“拉弗曲线”理论,日本还有充足空间享受印钞的好处。

所以,可以这么说,即便买了股票,近期也出现了下跌,但日本央行离破产风险还很遥远,补充资本金也并无推高通胀的顾虑。

IV. 结语

经过上面讨论,无论是买了股票而不怕亏损的日本,还是冰岛和津巴布韦等,可以发现,造成央行危机背后的根本原因并不是央行自身的资产负债表,而是一个国家的货币信用问题。对内,货币信用体现在稳定的物价;对外,体现在外债的偿付能力和汇率的相对稳定。

央行真正的“资本”,从来都不是那会计报表上的数据,而是这个国家的政治经济的安定和金融体系的稳健。

*注: 按2018年5月日元兑美元汇率折算

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码下载智通APP

扫码下载智通APP