官宣!Uber(UBER.US) IPO定价45美元 位于区间底部 高盛客户享六折优惠

本文来自华尔街见闻,作者:杜玉。

摘要:周五上市的Uber将IPO发行价定在45美元,位于指导区间44至50美元的底部,一周前消息称定在区间上限。Uber估值将“缩水”至740-824亿美元,高盛部分理财客户可按IPO价格的40%折扣将所持Uber债务转换成新股。

美国市场份额最大的网约车巨头Uber(中文译名为优步)定于5月9日美股盘后确定IPO发行价,并于5月10日周五正式在纽交所以交易代码UBER上市。

5月9日美股收盘后近一个半小时,Uber表示将IPO发行价定在45美元,拟发行1.8亿股普通股,符合此前多家媒体透露的消息。

金融博客Zerohedge指出,这一定价属于指导区间44至50美元的下限,代表Uber估值接近740亿美元,低于去年最后一轮私募融资时的估值760亿美元。相关媒体指出,股权充分稀释后的估值为824亿美元,小于去年其IPO主承销商摩根士丹利和高盛暗示的1200亿美元。

Uber将发行1.8亿股普通股,预计上市筹资81亿美元,小于此前预期的最高融资100亿美元,将成为今年以来美股最大规模的IPO,也是2014年阿里巴巴在纽交所上市以来规模最大的一次IPO交易。

分析指出,Uber发行价和估值低于此前预期,主要由于此时上市的市场大环境不佳。本周受贸易紧张情绪影响,道指深跌超700点,科技股领跌大盘,标普500指数跌近3%。今年本来有望成为科技独角兽们蜂拥上市的新股发行最好年份之一,如果Uber上市后表现不佳或令市场热情受挫。

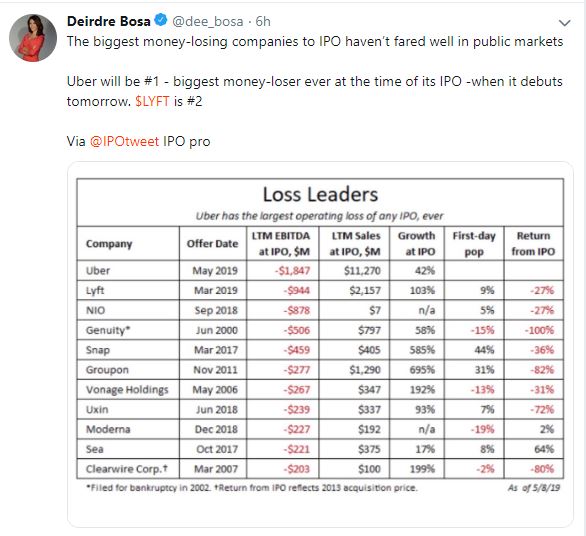

观察人士指出,Uber将成为IPO上市时亏损程度最大的美国新股,排名第二的恰好是竞争对手Lyft。Lyft昨日曾大跌10%,上市一个半月已较IPO发行价下跌近24%。

Uber上市,日本软银和高盛成最大赢家?

Uber定价偏低的消息并不令人惊讶。5月8日据多家主流媒体报道,Uber预计将IPO发行价设在目标区间44至50美元的中部或下端。同时,高盛部分高净值私人理财客户可按IPO价格的40%折扣,将所持Uber债务转换成IPO新股。

相关媒体援引投资者文件和知情人士称,2015年,Uber向高盛私人理财客户出售了16亿美元的可转债,按照定价区间中段计算,这部分高盛客户的账面浮盈将达到10亿美元,晋身Uber上市的最大赢家行列。

作为主承销商之一的高盛也将在Uber这笔“押注”中收获颇丰。有机构本周指出,如果Uber上市顺利并获估值区间上限,高盛将获6亿美元回报,回报率为12000%。2011年,高盛运用自有资金向Uber投资了500万美元,目前仍持有1000万股Uber股票。高盛也向软银出售了部分Uber持股并获利。

作为Uber最大的单一股东,日本软银旗下的全球最大科技投资基金愿景基金持有Uber 16.3%的股份,本次将至少账面浮盈30亿美元,2018年初按照公司估值480亿美元入股了近80亿美元。

Uber的第二大股东是美国知名风投机构Benchmark,持股8.5%。第三大股东是创始人兼前任CEO卡兰尼克(Travis Kalanick),他因各类丑闻在2017年被“踢出”管理层。谷歌母公司Alphabet和丰田汽车等关注新型交运方式的公司也参过股。

路演需求旺,但Uber发行价区间和估值不断下调

作为备受期待的独角兽与网约车概念股,Uber上市定价过程颇为曲折,估值不断走低。

4月26日Uber向美国证监会递交的文件显示,IPO定价区间为44至50美元,计划发行1.8亿股,令估值区间为737亿至838亿美元;若充分稀释股权后,估值区间为805.3亿至915.1亿美元,均低于去年华尔街预期的1200亿美元。

首先,4月10日据知情人士透露,Uber向持有可转债的投资者提供文件显示,将潜在IPO发行价区间设为48-55美元,可见最终的定价区间有所下调。第二,Uber去年最后一次私募融资轮的估值为760亿美元,未经稀释股权的最新定价区间下限估值低于这一阙值。

不过Uber在路演中颇受华尔街欢迎。5月初的消息称,4月30日是Uber路演第二天,与潜在买家会面后,Uber已在伦敦和纽约获得超额认购意向,但买家报价集中在发行价区间底端。一周后又有知情人士称,Uber路演时获得的投资者认购额超三倍,拟将IPO定价在指导区间最高端。

Uber定价策略有别于Lyft 故意调低为了上市后大涨?

观察可知,Uber的IPO定价策略与一个多月刚上市的竞争对手Lyft不同。

华尔街见闻曾提到,Lyft在上市前上调过一次发行价指导区间,因为路演时被投资者热捧;最终设定的72美元发行价位于上调后的区间上限,筹资额和估值都远高于公司最开始的预期。上市第一天,Lyft盘中最高涨23%,收涨8.7%,成为美股当日交易量最大的个股,结果上市第二天就破发且跌入了技术位熊市。目前Lyft较上市后峰值回落38%,较IPO发行价跌近24%。

一方面,分析指出,Uber的IPO定价低于普遍预期,可能是希望确保股票在上市后获得强劲表现。据相关媒体援引信源称,如果Uber市值能在上市后连续90天内保持超过1200亿美元,现任CEO Dara Khosrowshahi可以获得1亿美元的净股票奖励。

其次,目前,分析师与担忧Lyft等网约车概念股一样,担心Uber的烧钱速度和盈利能力。4月11日Uber提交的招股书显示,2018年Uber净收入为9.97亿美元,调整后的EBITDA(税息折旧及摊销前利润)为亏损18亿美元,虽然净亏损较2017年的40亿美元收窄,但营收增速、用户增长和主营的叫车业务收入增速均放缓。

Uber曾在IPO路演上表示,近几个季度的增长放缓源于市场竞争加剧带来的用户补贴和司机奖励成本增加。据媒体援引与会投资者表示,他们对Uber提出的最主要问题是,鉴于市场规模,该公司还能维持多久的强劲增长,更别提Uber的财务状况可能远比招股书中呈现的更为糟糕:

“增长”是Uber的关键词,多年来其一直在“烧钱”寻求增长,以至于连年净利润都录得负值。但其王牌业务网约车的收入增长从2018年三季度开始便止步不前。第四季度总营收甚至出现收缩。此前Lyft上市后的大跌就曾令一部分投资者对Uber望而却步。

虽然上市之前,Uber正在遭遇一起澳大利亚史上最大规模的集体诉讼案,6000多名出租车司机和租车经营者指控Uber在当地非法经营并给他们造成经济损失,但已有知名分析师给出了华尔街的首个“买入”评级。

券商Wedbush Securities的分析师Ygal Arounian认为,Uber作为食品外卖、货运和自动驾驶汽车提供机会的平台,正在“捕捉完全变现的潜力”。尽管Uber在招股书中坦承了盈利困难,“预计在可见的未来运营支出会显著增加,可能不会实现盈利”,但该公司的定位大有对标亚马逊之意:

亚马逊是华尔街“亏损中成功”的著名案例,该公司在1997年上市后亏损长达20年,但庞大的前期支出没有白费,亚马逊最终成为了影响力显著的电商平台。

Uber进军了多项业务,包括外卖、共享电动单车和自动驾驶,并大力推动国际化,将自身定位为全球运输平台而非烧钱中介。说它只是一个汽车共享平台,会低估了整个公司的在未来数年内,成为改变游戏规则的消费者分布生态系统的DNA。

扫码下载智通APP

扫码下载智通APP