港股IPO复盘(3-4月):情绪有回落,等待新高潮

本文来自“华盛证券”供稿,文中观点不代表智通财经观点。

一、概览:3-4月市场情绪有所降温,打新收益略有下滑

资料来源:华盛证券、Wind

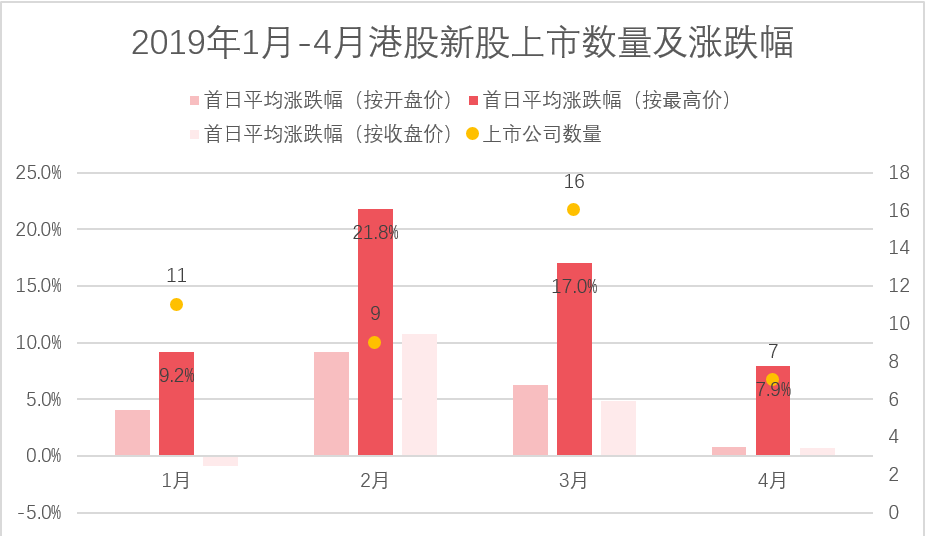

3、4月港股市场分别有16、7只新股上市。主要由于2月新股市场的亮眼表现直接刺激3月新股迎来上市热潮,同时也间接造成了4月新股上市数量较少的局面。

收益率角度,3、4月港股新股上市首日的平均最高涨跌幅为17.0%、7.9%,较2月21.8%的高水平有所回落。我们认为打新收益下降的背后主要还是港股市场的投资者情绪有所降温。

资料来源:华盛证券、Wind

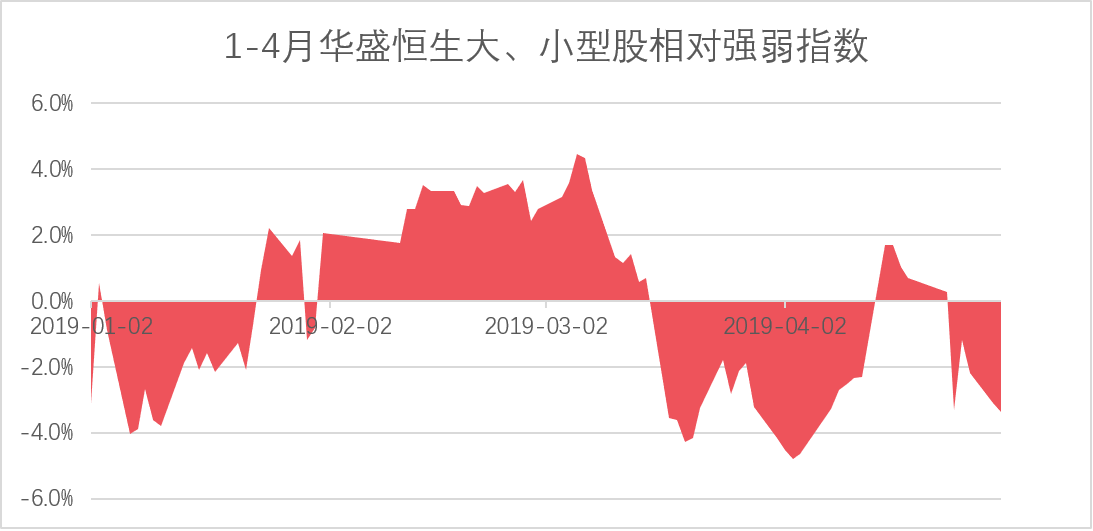

对比恒生综合指数中的小型股指数(包含恒生综合指数成份股总市值排名最后5%的股票)和大型股指数(包含恒生综合指数成份股总市值的首80%的股票)的相对强弱表现,可以看到2月份小型股明显跑赢大型股,一定程度反映了市场情绪的亢奋。

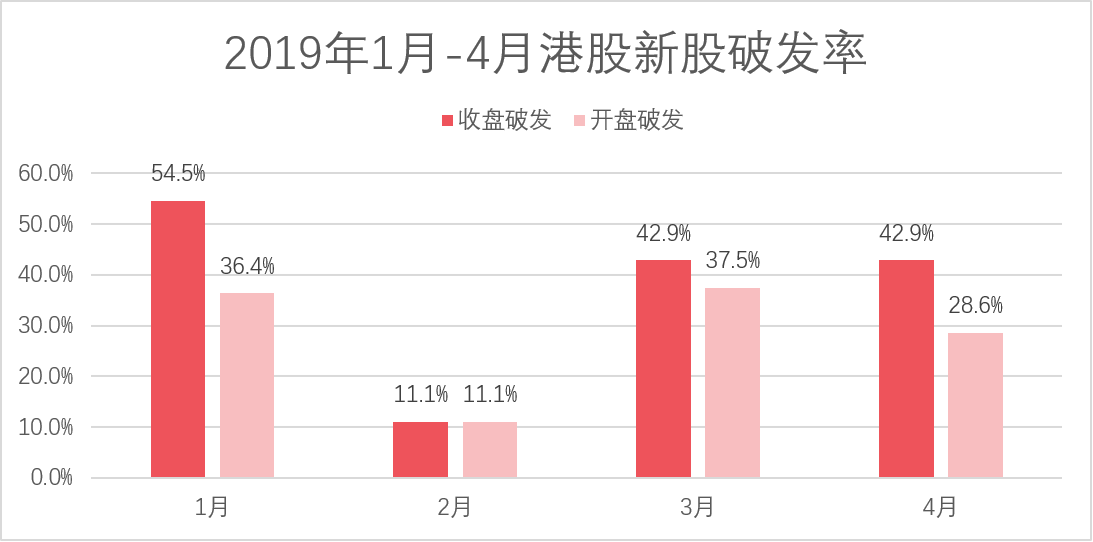

但随着3、4月在市场估值大幅修复后,行情逐渐由估值驱动转向业绩驱动,市场情绪也随之回落,由此对打新收益也造成了不小的影响。不仅是平均涨幅下降,更明显的是是首日破发率的回升——3、4月新股破发率(按开盘价)分别为37.5%、28.6%。

不过即便如此,3、4月的打新首日平均开盘涨跌幅6.3%、0.8%,按年化处理后(打新资金占用按15天计),分别达到153%和19%,因此对于小资金量投资者来说,仍是可以重点关注的投资策略之一。

资料来源:华盛证券、Wind

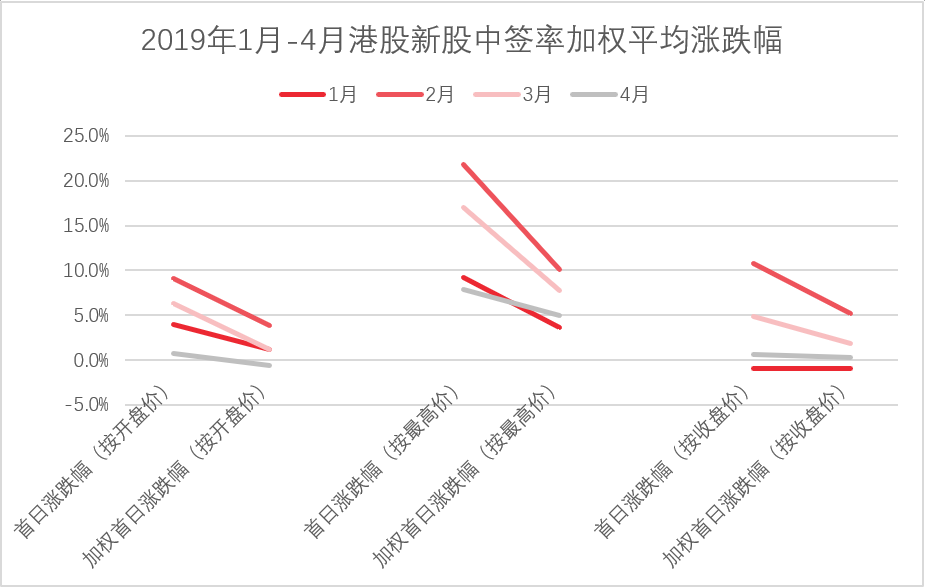

但更现实的情况是,表现越好的新股中签率越低,表现越差的新股中签率越高。因此在考虑到中签率的前提下,3、4月的新股平均年化收益率(中签率加权以及按开盘价计算)为30%和-13%。意味着只有对新股的申购加以选择,才有望获得理想的收益率水平的。

本篇复盘将继续延续以往的目标,基于多维度的数据统计,希望为港股打新投资者带来一些有价值的参考,实实在在提升打新收益率。

二、募资额:拿什么拯救你,亲爱的大盘股

资料来源:华盛证券、Wind

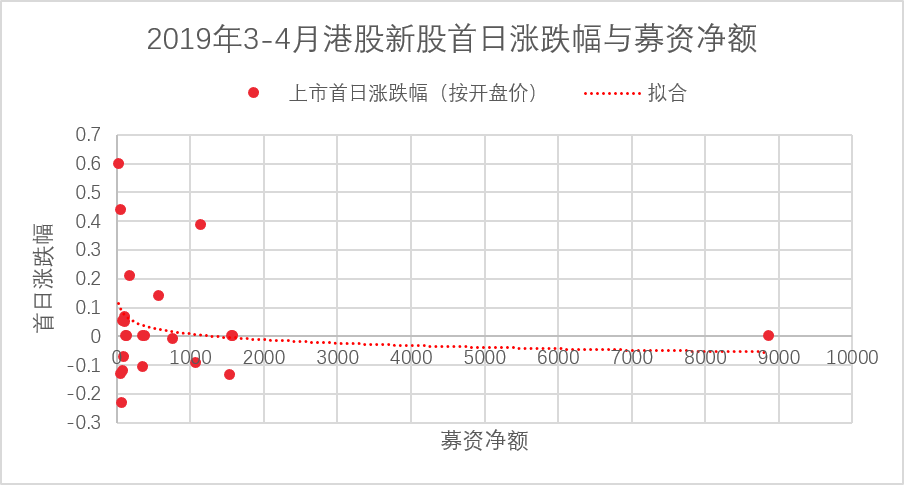

募资净额低是首日高收益的必要条件。从上图不难看出,3、4月首日表现最好的5只新股,其募资净额均未超过12.5亿港元。而港股3、4月上市募资净额超过12.5亿港元的申万宏源、中国旭阳集团等公司均未获得获得较好的首日表现。

其中,申万宏源等作为大家耳熟能详的知名公司,很容易迷惑到入门级的港股打新投资者,这点未来需要特别注意。

但另一方面,大坑也尤其集中在低募资净额,也就是小盘股上。尤其是在市场情绪不佳时,需要从其他维度进行综合判断。

三、所属行业:拥抱泛消费,坚决规避典型传统行业

资料来源:华盛证券、Wind

3、4月媒体娱乐、医疗保健、个人护理及软件板块新股涨幅分别达43.9%、38.6%、30.0%及21.1%。与1、2月情况相比,软件服务行业继续保持强势,媒体娱乐、医疗保健、个人护理为新增强势行业,而由于样本较少,食品饮料、零售业新股没有出现在3、4月的统计中。

整体来说,泛消费行业可以说是打新市场首选。结合1、2月的强势行业来看,相比于去年最流行的“新经济”,以医疗、食品、电器为主的泛消费通常具备更加合理的估值定价和并不逊色的市场前景,因此值得重点关注。

另一方面,弱势行业仍然是工用运输、一般金属及矿产、建筑等典型传统行业。基于目前港股市场仍是以传统行业为主要构成的现状,我们相信这些典型传统行业在新股市场上持续弱势是大概率事件,因此应该重点规避。

四、超购倍数:面对套路,纪律是最后防线

资料来源:华盛证券、Wind

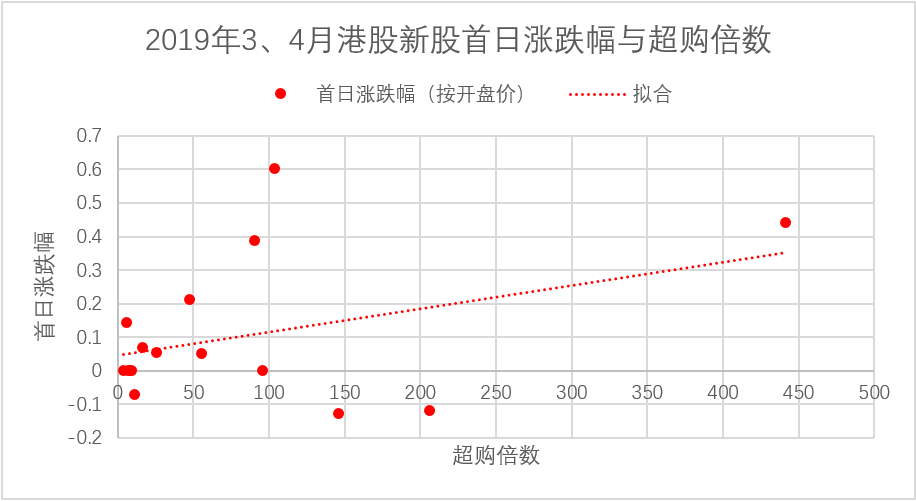

超购倍数很实用,但有时也会被利用。所谓超购倍数,一般指的是公众认购金额与公司向公众募资的金额之比。超购倍数越高,往往意味公众认购约积极,也就通常意味更好的首日表现。3、4月新股的涨跌幅整体情况也基本符合这一规律,但是也能看到两个明显的特例——兴合控股(206.6倍超购,-12%首日开盘涨幅)以及赏之味(146.2倍超购,-13%首日开盘涨幅)。

两者虽然大幅超购,但上市后均是第一天低开并一路下杀,第一个交易周也没有任何反弹逃生机会。可见背后“庄家”制造了大幅超购的假象迷惑投资者,同时触发回拨尽可能把货分给散户(港股打新通常在超购倍数大于100倍时,分配比例从10%回拨至50%;这时候公开发售和国际配售各占一半,也就是散户拿货比例大幅提升)。

因此,投资者在打新过程中不能盲目迷信超购倍数这个单一指标,同时以打新纪律锁定下行风险。如果按开盘价止损,这两只新股的损失将锁定在-12%、-13%,但是如果放任到收盘,亏损将放大到-32%和-26.0%,再继续拿着,亏损将放大到-50%以上。这意味需要打到一只首日涨100%的新股才能弥补亏损。

行稳,方能致远。事实上港股打新与其他投资行为一样,最终赚到多少并不是取决于你每次判断都是对的,而是当你判断对的时候能多赚钱,判断错的时候少亏钱。要充分认识到打新也是基于概率和赔率的游戏,这样才能长久立足于打新市场之中。

五、展望:感知水温,等待新高潮

综上来看,募资净额、所属行业、超购倍数作为核心指标可以在一定程度帮助我们筛选出值得申购的的新股,但尤其需要警惕单一使用超购倍数时可能遇到的套路。我们相信在经过一些简单的筛选后,港股打新将是一个更加有利可图,但风险可控的投资策略,唯一不足的资金容量也可以通过多账号打新等方式克服。

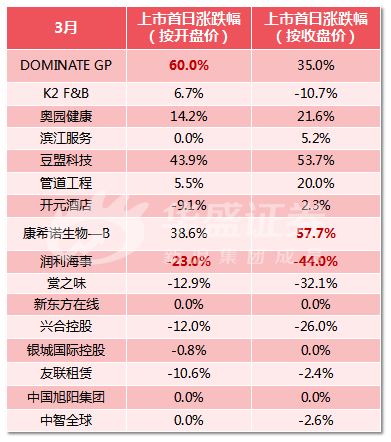

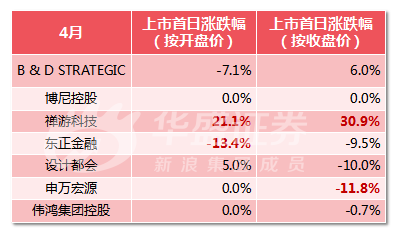

同时港股打新的整体收益也与市场情绪密切相关,我们相信在经过两个月情绪的调整后,未来市场有望迎来新的高潮,但也只有在场内的投资者才能感受到水温的变化。最后附上3、4月新股的涨跌幅明细,供大家进一步参考,祝各位投资顺利。

资料来源:华盛证券、Wind

资料来源:华盛证券、Wind

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP