证券行业一季报总结:利润大增89%,自营业务增速显著

本文来自公众号“海通非银团队”,作者海通证券分析师“孙婷,何婷”。

投资要点

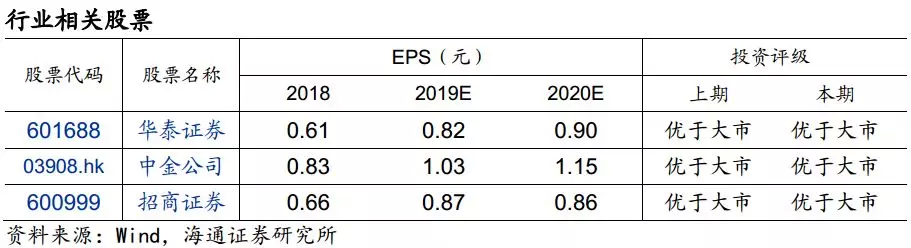

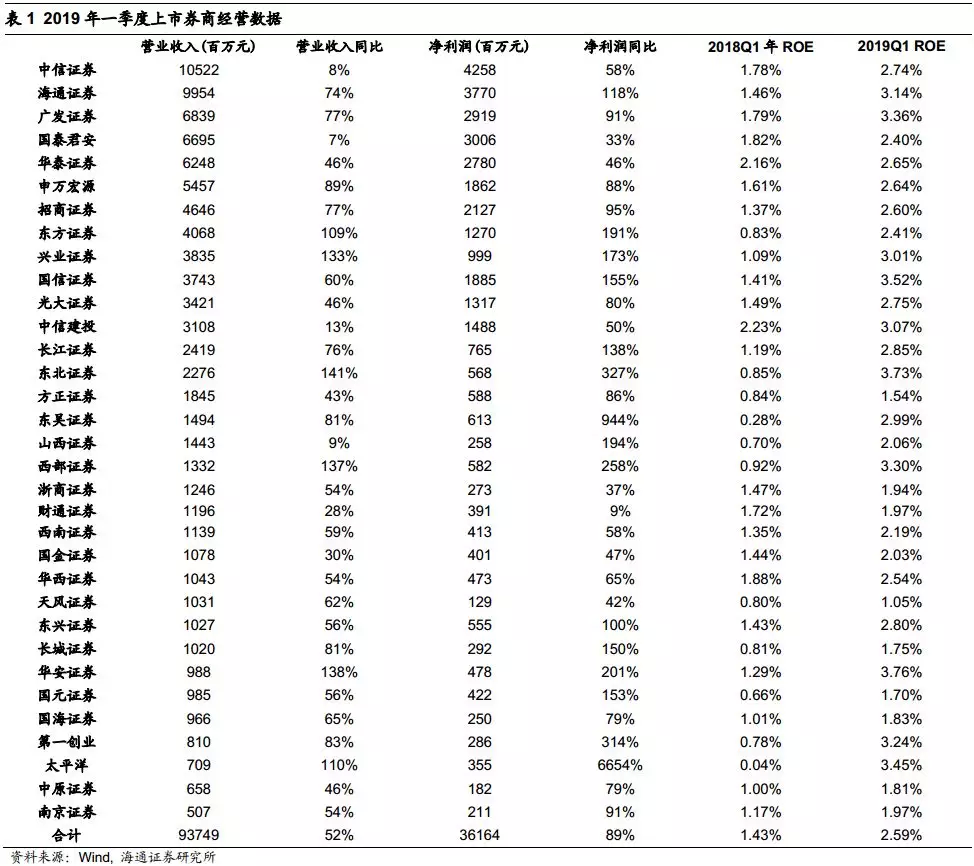

2019年一季度上市券商净利润同比提升89%,业绩大幅好转归因于市场环境改善,自营、经纪等业务收入显著提升。同时,股权质押风险下降,信用减值大量转回。太平洋、东吴证券等净利润增速居前。预计19年净利润同比增长55%,集中度持续提升。推荐华泰证券、招商证券、中金公司等。

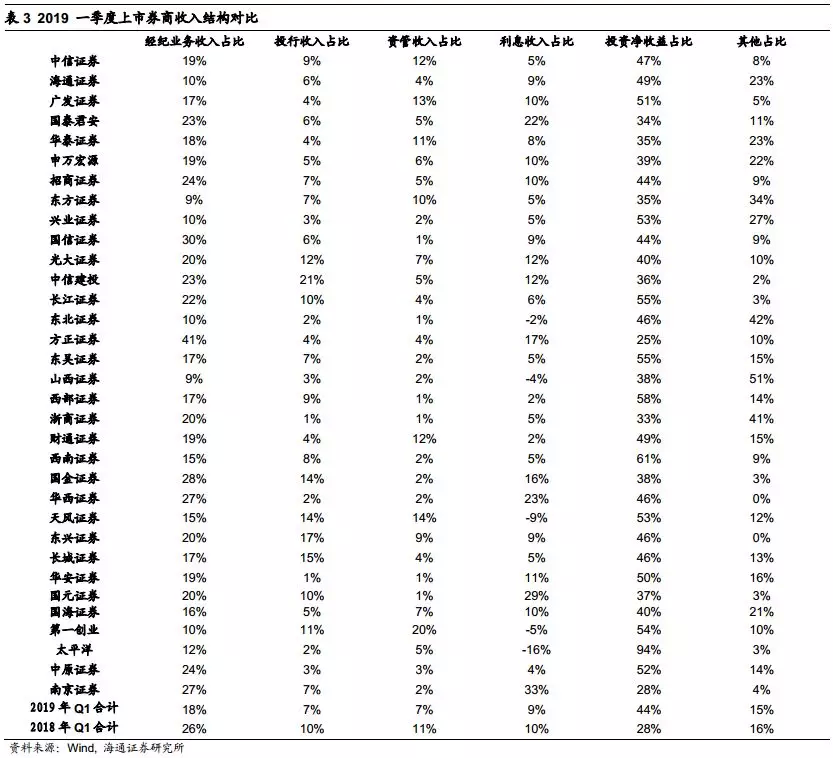

2019年一季度上市券商净利润同比上升89%。1)2019年一季度33家上市券商实现营业收入937亿元,同比上升52%,实现净利润362亿元,同比上升89%。19年一季度平均ROE为2.59%,18年一季度为1.43%。2)2019年一季度,经纪/投行/资管/利息/自营收入占比分别为18%/7%/7%/9%/44%,自营占比大幅上升。

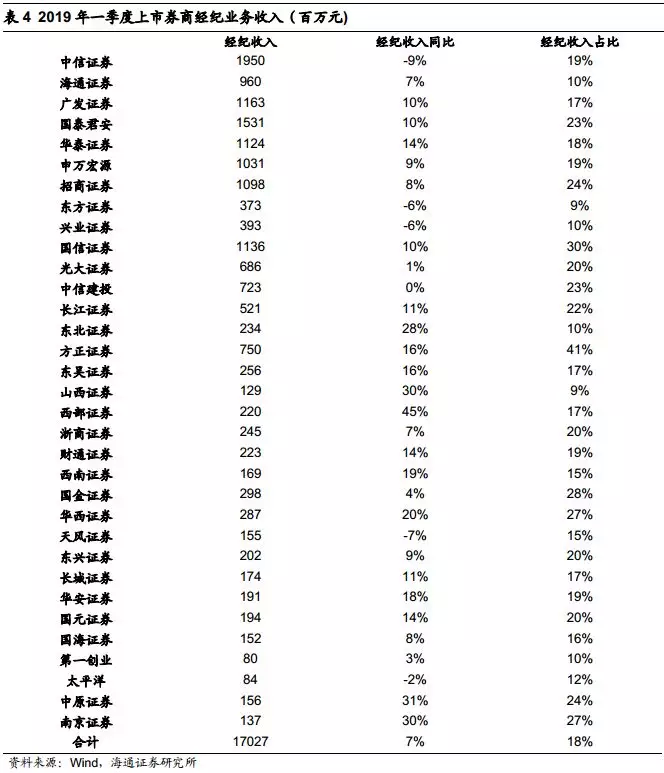

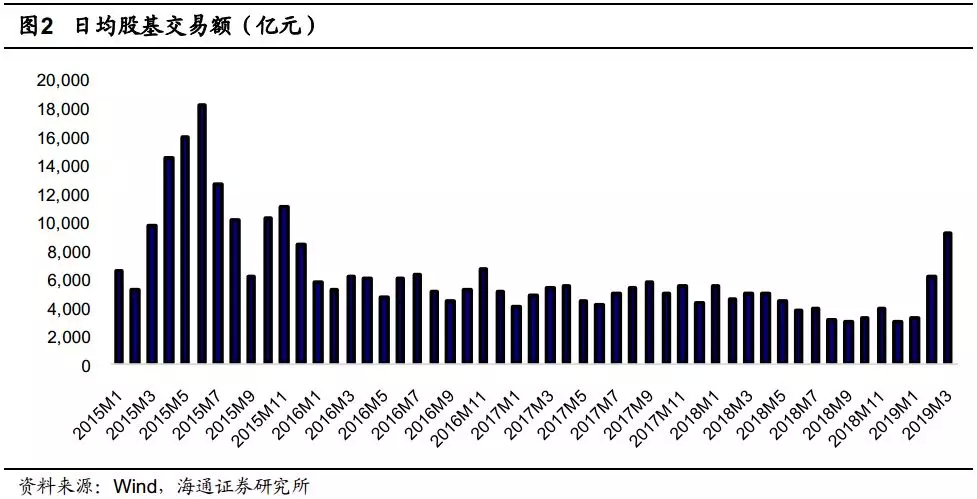

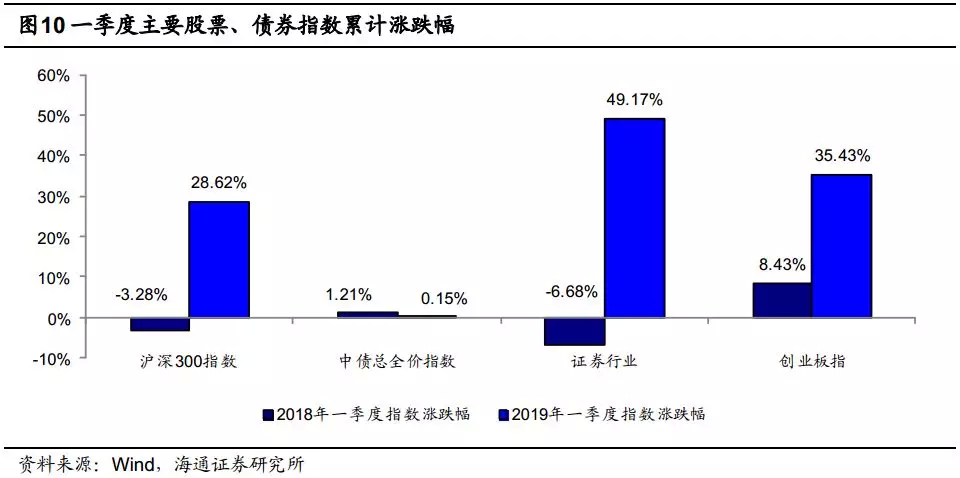

一季度业绩大幅好转归因于市场环境改善。19年一季度业绩同比上升主要是由于:1)股市回暖,19年一季度日均股基交易额大幅增长,同比+22%,经纪业务收入同比+7%。2)融资成本降低;同时实行新会计准则后,债权及其他债权投资持有期间收入计入利息收入。利息净收入同比增幅为+38%。3)19年一季度沪深300指数上涨28.62%,中债总全价指数上涨0.15%;18年一季度分别下跌3.28%、上涨1.21%。2019年以来市场行情较好,带动权益类投资收益大增,自营收入同比+143%。4)资本中介类业务风险有所缓解,信用减值损失大量转回。5)资金成本下降,旧债续发,债券承销规模同比增加99%。

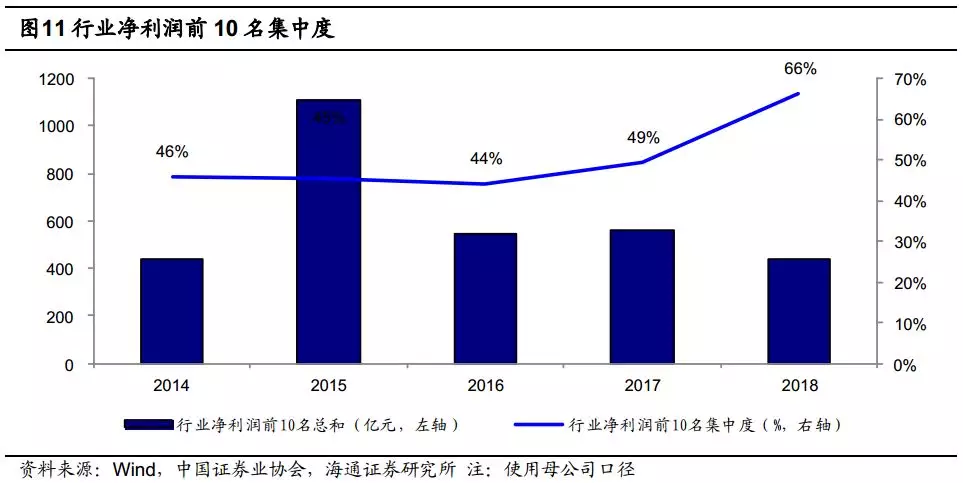

集中度大幅提升,券商龙头马太效应明显。近年来净利润前十大券商在行业中的份额不断提升,母公司口径净利润占比从14年的46%增长至18年的66%。由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商凭借自身底蕴,形成马太效应。

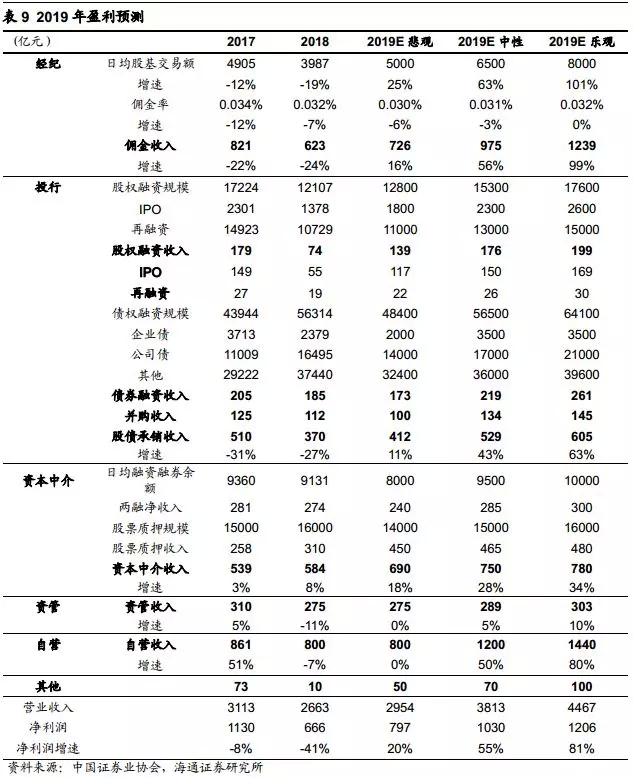

预计2019年全年净利润同比增长55%。考虑到一季度市场交投活跃,指数上涨较多,我们估算在悲观/中性/乐观情形下,2019年净利润同比+20%/55%/81%,经纪、投行、资本中介、自营等业务收入预计均显著增长。

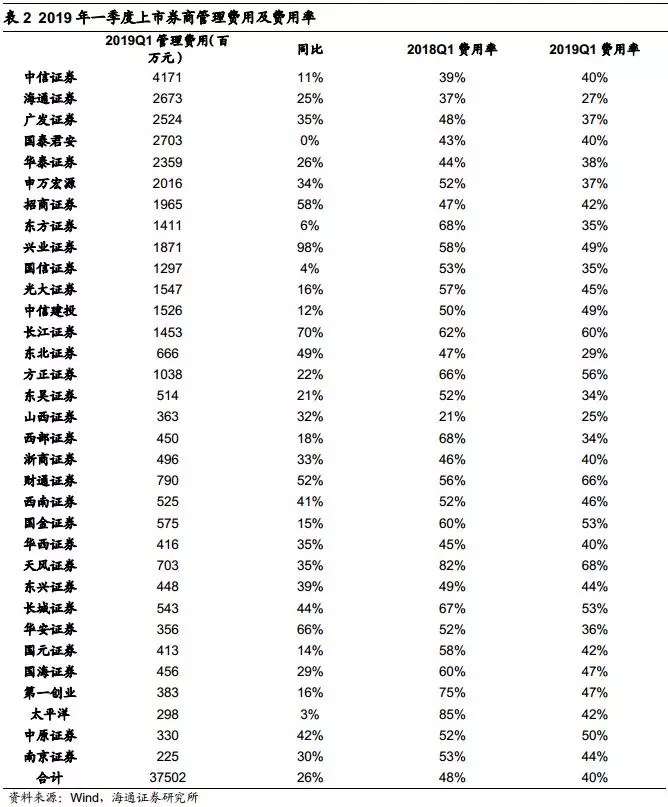

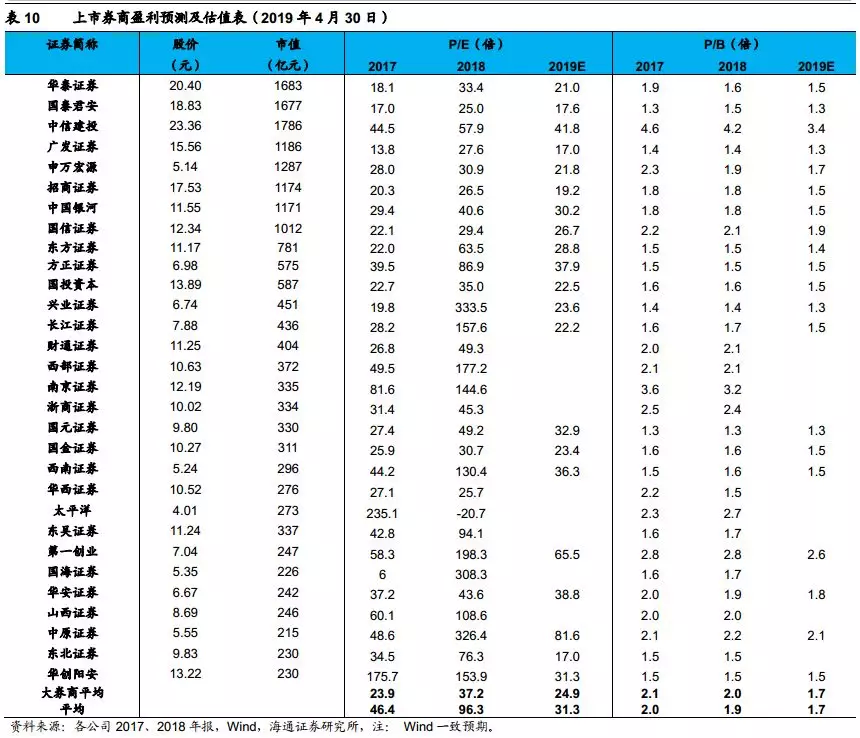

券商股估值弹性持续。目前(2019年4月30日)券商行业(使用中信II级指数)平均估值2019E P/B在1.7x。随着市场回暖,股权质押风险缓解,自营投资收益提升;成交量放大,经纪业务佣金收入增加。我们认为伴随资本市场地位提升,券商板块估值弹性有望持续显现。推荐:华泰证券、招商证券、中金公司等。

风险提示:资本市场大幅下跌带来业绩和估值的双重压力。

1. 2019年一季度上市券商净利润同比上升89%

2019年一季度上市券商净利润同比上升89%。2019年一季度33家上市券商实现营业收入937亿元,同比上升52%,实现净利润362亿元,同比上升89%。19年一季度平均ROE为2.59%,18年一季度为1.43%。

市场环境驱动投资净收益大幅增长 ,自营占比显著提升。2019年一季度,经纪/投行/资管/利息/自营收入占比分别为18%/7%/7%/9%/44%,2018年一季度为26%/10%/11%/10%/28%。一季度自营业务占比大幅上升,主要是由于市场行情显著回暖,股权投资净收益大增。

19年一季度业绩同比上升主要是由于:

1)股市回暖,19年一季度日均股基交易额大幅增长,同比+22%,经纪业务收入同比+7%。

2) 19年一季度十年期国债收益率在3.1-3.2%之间波动,融资成本降低;同时实行新会计准则后,债权及其他债权投资持有期间收入计入利息收入。利息净收入同比增幅为+38%。

3)2019年一季度沪深300指数上涨28.62%,中债总全价指数上涨0.15%;18年一季度分别下跌3.28%、上涨1.21%。2019年以来市场行情较好,带动权益类投资收益大增,自营收入同比+143%。

1.1 经纪业务:股基交易同比回暖,经纪业务弹性降低

2019年一季度累计日均股基交易额为6132亿元,同比增加22%,经纪业务收入同比小幅增长。2019年一季度上市券商实现经纪收入170亿元,同比增长7%,收入占比18%。经纪业务弹性有所降低,收入增速远小于交易量增长,我们认为可能是由于一季度市场交易结构变化,散户交易比例较高,预计佣金率小幅度下滑。

1.2 资本中介业务:两融随市大增,股票质押仍处于控规模阶段

受融资成本降低及会计准则变更影响,利息收入同比增幅较大。2019年一季度,上市券商实现利息净收入82亿元,同比上升38%,主要是由于18年以来十年国债收益率呈现持续下滑的趋势,从年初4.1%的高位,持续下降至年末的3.2%;19年一季度十年期国债收益率在3.1-3.2%之间波动,融资成本有所降低。此外,实行新会计准则后,债权及其他债权投资期间持有收益计入利息收入,也使得利息收入大幅增长。

截至2019年一季度末,两融余额9222亿元,较18年末+22%;一季度日均两融余额为7995亿元,较2018年日均余额的9131亿元下滑12%,较2018年4季度的日均余额7762亿元上升3%。

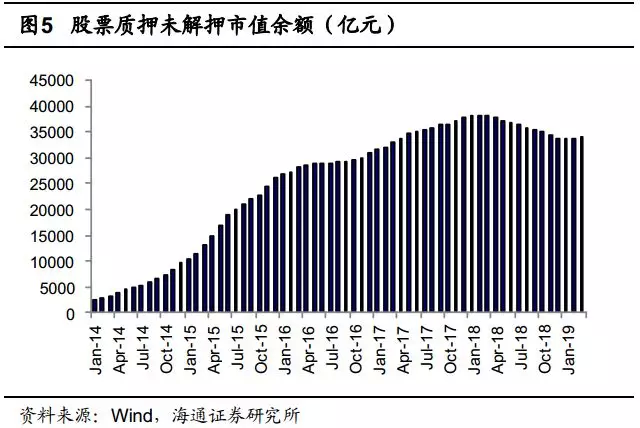

2019年一季度末股票质押未解押市值余额3.42万亿元,较18年末增加2%,较17年末减少9%。2018年下半年,市场波动加大,券商主动压缩股票质押业务规模;随着2019年市场回暖后,股票质押风险有所缓解,股票质押规模平稳小幅回升。考虑到解禁新规对股票质押标的券的流动性仍有一定影响,对券商风控的要求仍较高,多数券商股票质押仍处于控规模阶段。2018年以来股票质押利息率显著上升,我们预计目前券商利息率平均仍在7.8%以上。

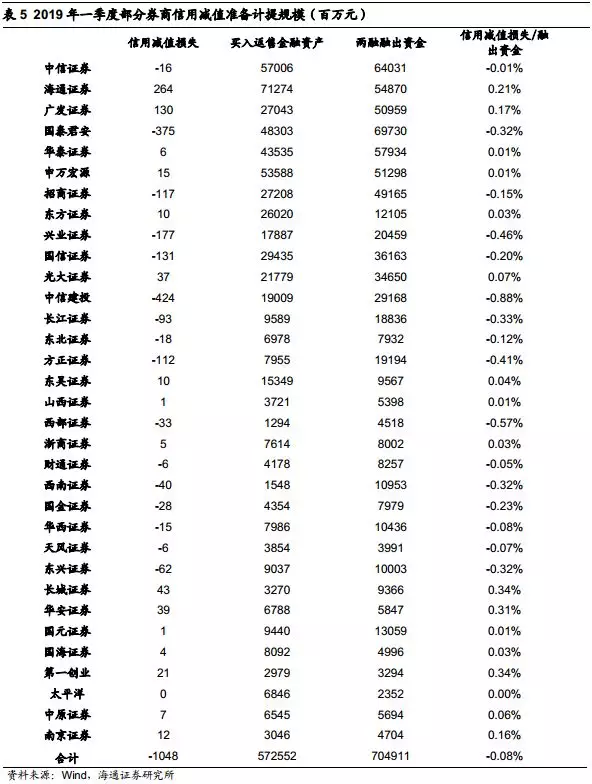

信用减值损失大幅转回。随着股市行情回暖,股票质押风险有所缓解,2019年一季度上市券商信用减值准备金损失转回10.48亿元,转回规模占融出资金余额(买入返售+两融)的比例为-0.08%,2018年计提信用减值准备损失89.67亿元,计提比例0.71%。信用减值损失的大幅转回是19年一季度净利润大幅好转的主因之一。

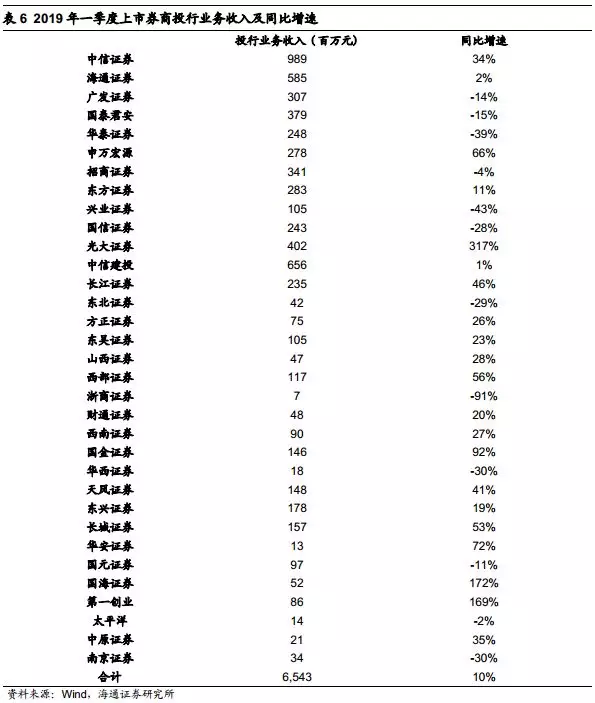

1.3 投行业务: IPO报审节奏放缓,投行收入同比+10%

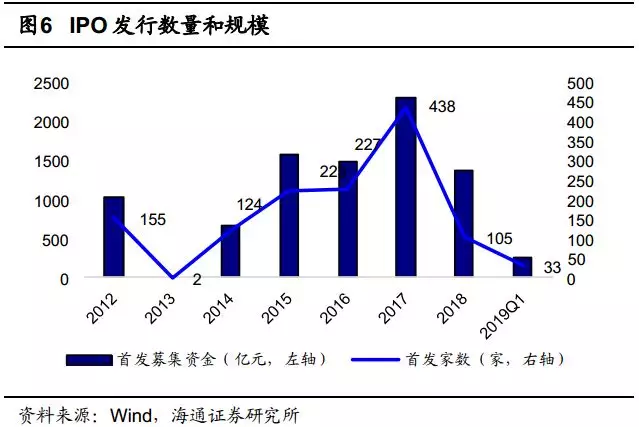

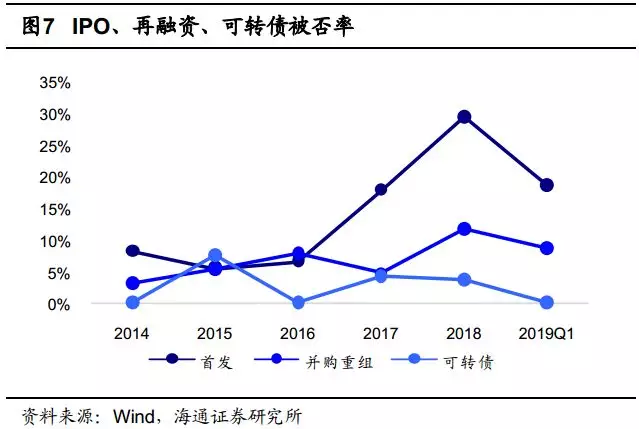

IPO审核放松,发行节奏放缓,被否率持续降低。自2019年年初起,IPO被否率持续降低, 2018年一季度否决率为45.07%,2018年全年被否率为29.65%,19年一季度继续降至18.75%。我们认为被否率降低一方面是由于审核略有放松,另一方面券商提交审核的项目数有所减少,且多数为优质成熟项目。19年一季度IPO 审核项目16家,18年同期为71家。19年一季度IPO累计承销33家,募资255亿元,规模较18年同期减少36%。

2019年3月,证监会发布《首发业务若干问题解答》,明确相关法律法规规则在首发审核业务中的理解、适用和指引。我们认为长期来看,未来发审委审批将维持较高审核标准的同时,增加流程的透明化。

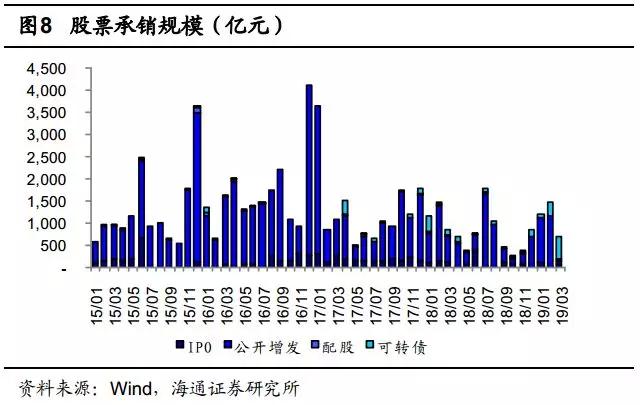

投行系列新政下,再融资规模收缩。2018年11月证监会修订《关于引导规范上市公司融资行为的监管要求》,从控制发行规模、发行间隔时间、发行条件等方面加强监管。监管要求一方面限制资金充裕的企业持续融资,鼓励企业聚焦主业,脱虚向实,另一方面进一步规范了再融资的条件与发行规模限制。 2019年一季度再融资项目总数与募集金额同比仍旧下滑,完成再融资项目99个,同比下降37%;募集资金3134亿元,同比减少34%,其中增发募集资金2224亿元,同比减少13%。与此同时,由于可转债和优先股享有绿色审核通道,在定增难度加大的背景下变得更为受欢迎,可转债募集资金873亿元,同比增加80%。

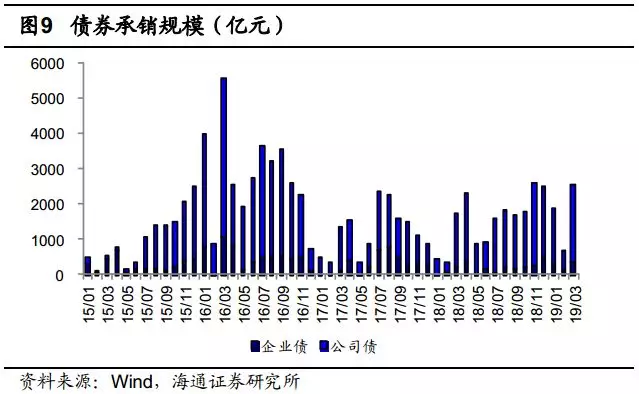

资金成本下降,旧债续发,债券承销规模同比增加99%。2019年一季度债券募资5140亿元,同比增加99%,公司债、企业债规模均有所增加。其中公司债募资4318亿元,同比增加91%;企业债募资822亿元,同比增加155%。随着资金成本有所降低,到期债券续发,我们预计全年债权承销规模同比有望大幅增长。

19年一季度上市券商实现投行收入65.43亿元,同比增加10%。

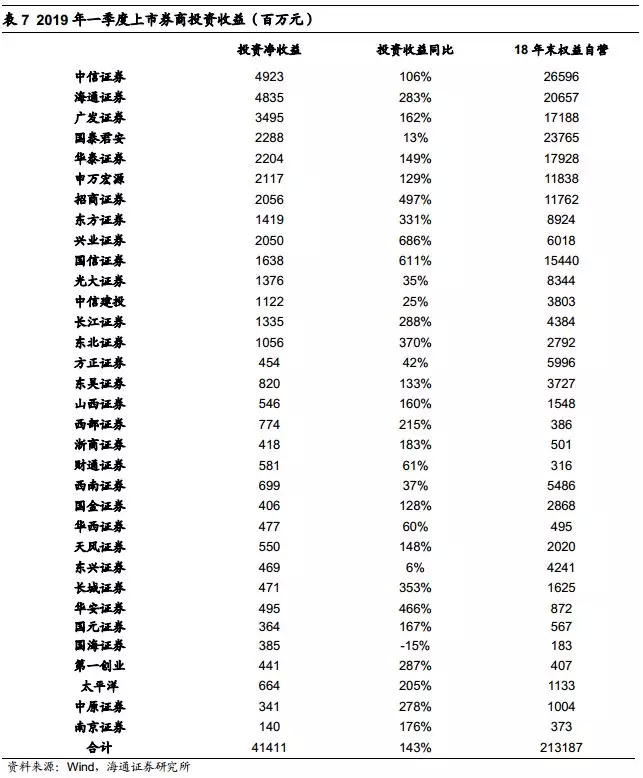

1.4 自营业务:投资净收益同比大增143%

上市券商19年一季度合计实现投资净收益(含公允价值变动)414亿元,同比增长143%;投资收益率明显上升主要是由于券商自营弹性较大,一季度随着市场整体上行,自营股权投资收益增幅显著。

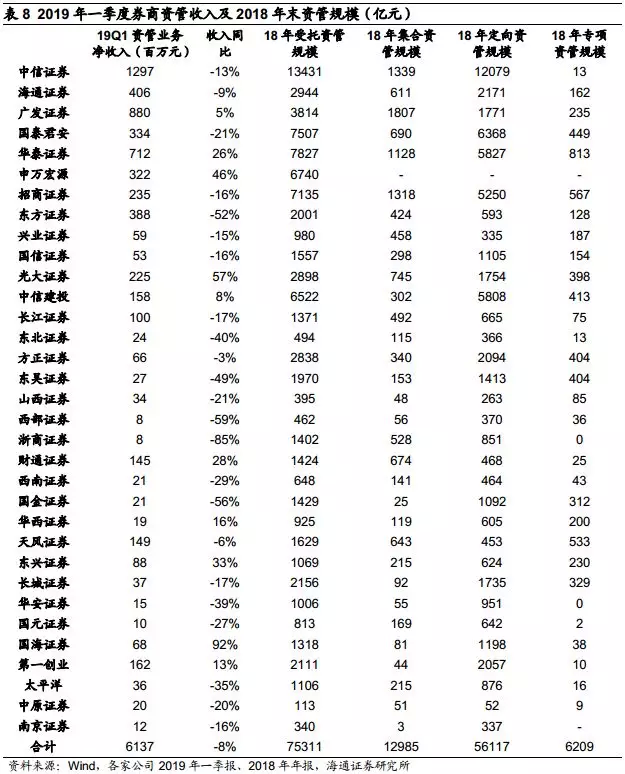

1.5 资管业务:收入同比-8%,资管下滑趋势持续

2019年一季度上市券商实现资管业务收入61亿元,同比减少8%,占总收入的11%。2012年创新大会后,在“放松管制、加强监管”的政策导向下资管业务迅速发展,尤其是通道业务为主的定向资管呈现爆发式增长。但由于通道类业务附加值较低,即使规模较大,但业绩贡献仍较小,券商纷纷开始谋求转型。从近年来资管规模变化来看,以通道为主的定向资管规模占比仍较大,但增速开始放缓,部分券商开始暂停新增相关业务,相对的,一些小集合和主动性集合资管的规模高速增长,成为券商资管发展的重点业务。随着2016年底理财新规、资管新规等的征求意见、2017年6月的金融工作会议明确、以及2019年资管新规正式发布,去杠杆、去通道的监管方向逐步明确,资管行业迎来统一监管的供给侧改革。

截至2018年末33家上市券商资管规模合计7.53万亿元,剔除长城证券及天风证券后,同比下降27%。其中定向资管规模为5.6万亿元,同比下降33%;集合资管规模1.3万亿元,同比下降10%;专项资管规模6209亿元,同比增长25% 。我们认为在通道业务被动及主动压缩下,预计19年资管结构性调整仍非常明显,整体资管规模或继续下滑,而主动管理型资管规模占比有望继续增长。

2. 投资建议

集中度大幅提升,券商龙头马太效应明显。近年来净利润前十大券商在行业中的份额不断提升,母公司口径净利润占比从14年的46%增长至18年的66%。由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商凭借自身底蕴,形成马太效应。

国内券商的资产利用率处于较低水平,未能反映行业核心竞争力,开展多层次资本市场业务有助于提升ROE。在券商的业务分类之中,经纪业务、投行业务和资管业务均为轻资产业务,依靠券商牌照来实现收益;而自营业务和资本中介类业务属于重资产业务,主要依靠券商自身资产的扩张。在上一轮的券商创新周期之中,由于佣金率的下滑和去通道政策的影响,经纪和通道业务占比下降;而以两融和股票质押为代表的资本中介业务不断扩张,成为券商一大核心利润点。而实际从资本使用率角度来看,随着券商两融和股票质押规模近年来增长迅速,很多券商为了冲规模而逐步压低利率;而券商的融资成本相对于银行等其他金融机构却较高,使得券商的息差逐步收窄,单纯的“借贷业务”并没有拉动券商ROE的提升。而券商的核心竞争力应当体现在资产定价、专业化投行服务等方面。我们认为下阶段券商的发展重心应当在有效利用自身资本,开展多层次资本市场业务,通过提升资本使用效果+合理加杠杆带动ROE提升。

夯实现有业务的基础上,努力落实业务转型。当前阶段券商发展的主要看点包括:1) CDR可能仍会继续推进,券商有望分享新经济红利;2)乘私募发展之风,PB业务方兴未艾;3)场外期权规范化交易开启,行业集中度进一步提升;4)大资管时代,去通道的同时,继续大力发展主动资管;5)自营向投资交易转型,增加非方向型自营,平滑二级市场波动带来的业绩波动;6)资本市场逐步开放,打造境内境外联动的服务模式。

预计净利润同比增长55%。考虑到今年一季度市场交投活跃,指数上涨较多,我们估算在悲观/中性/乐观情形下,2019年净利润同比+20%/55%/81%。中性假设的业务分部来看,经纪业务同比增长56%;投行业务同比增长43%,IPO及公司债发行预计同比大幅增长;资本中介业务收入同比增长28%;自营及资管分别同比增长50%及5%。

券商股估值弹性显现。目前(2019年4月30日)券商行业(使用中信II级指数)平均估值2019E P/B在1.7x。随着市场回暖,股权质押风险缓解,自营投资收益提升;成交量放大,经纪业务佣金收入增加。我们认为伴随资本市场地位提升,券商板块估值弹性有望持续显现。

重点推荐:华泰证券、中金公司、招商证券。

风险提示:资本市场大幅下跌带来业绩和估值的双重压力。

扫码下载智通APP

扫码下载智通APP