国银租赁(01606)业务结构持续优化 净利润率创近5年新高

飞机租赁被认为是最热门的生意之一。全球航空业持续增长,带动飞机机订单量、生产量和交付量达到历史峰值,但这又是一个高门槛的行业,在香港上市的飞机租赁龙头公司中银航空租赁(02588)、中国飞机租赁(01848)、国银租赁(01606),背后无不是拥有大型金融机构作为支撑。

其中,国银租赁是国开行旗下唯一的租赁业务平台,主要从事飞机租赁、基础设施租赁,船舶、商用车和工程机械租赁及其他租赁业务,飞机租赁收入占比约一半,每一项业务又分为融资租赁和经营租赁两大块。上市以来,该公司机队规模和收入持续增长,截至2018年底,国银租赁共拥有427架飞机,在国内仅次于中银航空租赁。

2019年3月,看似平淡飞机租赁行业激起了一点水花。前段时间,波音737 MAX 8接连发生空难,多个国家宣布停飞所有波音737 MAX机型飞机,波音也已暂停向客户交付。这不仅影响部分航空公司的营收预期,例如美国西南航空预计今年一季度损失1.5亿元营收,同时削减了平均作为里程营收的增长预期,除此之外,航空公司背后的“金主”飞机融资租赁公司也受波及。

波音737事件短期影响不大

国银租赁已订购的196架飞机中有103架为波音737 MAX,有关该机型飞机停飞对公司潜在影响的问题在近期因此备受关注。

但智通财经APP了解到,对于已经出租的飞机,在租赁合同的保障下,无论飞机是否停飞,航空公司都将正常支付租金,融资租赁公司的租金收入不会受到影响。对于订购的飞机,约有75%将于2021年以后交付,因此招银国际认为,短期内,公司飞机租赁收入所面临的风险相对较小。

实际上,飞机租赁业务背后是中国广泛的航空需求。中国航空运输规模全球第二,仅次于美国。全行业旅客运输量每年有两位数增长,其中国内航线旅客运输量有加速增长的趋势。虽然此次波音737 MAX8事件,短时间内给民航业造成了一定的不良影响,但是从现实来看,飞机出行相比其他出行方式,有无法比拟的优势,如用时短、跨国家等,飞机租赁的未来还是可期的。

了解国银租赁的人都知道,这家公司的业务并不只有飞机租赁,还有基础设施租赁、船舶、车辆和工程机械租赁及其他租赁业务。

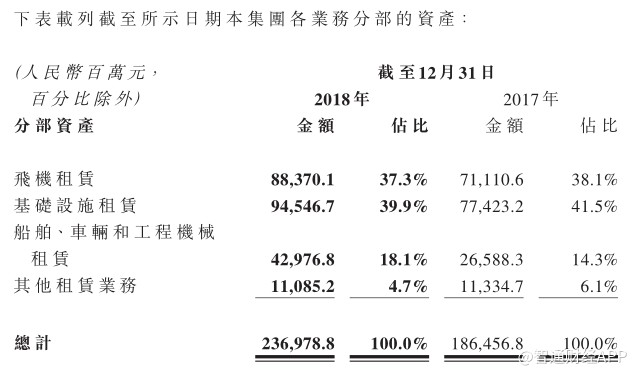

从资产结构看,飞机租赁占业务总资产的37.3%,基础设施租赁占39.9%船舶、车辆和工程机械租赁占18.1%。从收入结构看,飞机租赁收入占比48.8%,基础设施租赁占比32.2%,船舶、车辆和工程机械租赁占比13.5%。多元化的租赁业务布局有助于避免对某一业务的过分依赖,以及降低周期性等风险。

智通财经APP注意到,2018年国银租赁通过业务结构进一步优化,取得了不错的成绩。

投放力度加大,收入增速创新高

近期公布的财报显示,公司收入规模连续三年增长,去年收入同比增长15.3%至136.21亿元人民币(单位下同),收入增速创新高;股东应占溢利同比增长17.7%至25.07亿元;每股收益0.2元。净利润率达到18.41%,处于近五年来最高水平,平均权益回报率也从去年的9.3%提高至10.73%。

公告称,收入和利润增长主要由于投放力度加大,随着全年新增业务投放量创历史新高,租赁资产总额上升,租赁收入保持较高的增长速度,资产交易、汇兑损益等非租赁收入增速较快。

新投放量增长最快的板块是船舶、车辆和工程机械租赁业务。该业务资产同比增长61.64%至429.77亿元。在船舶和工程机械租赁业务的带动下,收入同比增长99.32%至20.98亿元。

一个比较明显的变化是,2018年国银租赁首次尝试拓展乘用车租赁业务,并与多家租赁公司开展乘用车资产包售后回租业务,从而拓宽了车辆租赁业务范围。中国的汽车融资租赁行业起步晚,目前还在发展初期,渗透率低,而今年两会提到稳定汽车消费、支持民营融资租赁企业,汽车融资租赁将进一步获得政策支持,可见行业发展潜力大。

此外,工程机械租赁业务方面,国银租赁从单一终端合作模式向“终端+平台”模式转型,期内业务投放同比上升92%。

基础设施租赁板块分为交通基础设施租赁、城市基础设施租赁及能源基础设施租赁,由于业务模式已经较为成熟,业务规模和盈利能力稳步提升,期内资产总额增长22.1%,收入同比增长20.3%。

飞机租赁是国银租赁最核心的业务,正如上面所提及,这部分收入占总收入接近50%,去年,公司继续对航空板块做出调整,主要发展经营租赁业务,融资租赁业务规模减少。期内公司飞机资产规模从711.11亿元上升至883.7亿元,机队规模从403架增加至427架,经营租赁下自有飞机利用率保持99.9%。

随着业务规模提升,飞机租赁板块的整体收入同比增长24.27%,税前利润率从26.79%提升至33.1%,税前资产收益率从2.4%改善至2.6%。

融资渠道多元化,不良率连续3年低于1%

除了业务结构之外,在资金端,国银租赁也加强了筹资能力,实现筹资渠道多元化。2018年,公司的主要融资渠道包括银行借款、发行债券、银行承兑汇票及同业拆入。负债净值结构中,借款1572亿元,占比74%;应付债券385.96亿元,占比18%;其他负债180.81亿元,占8%。融资工具的多元化为未来成本控制开拓了渠道。毕竟融资租赁本质上就是资金的生意,赚取的是利差,谁的资金成本低,谁就更有优势。

资产质量方面,国银租赁经受住了外部复杂环境的考验,全面风险管控体系也取得一定成效,抗风险能力进一步提升。

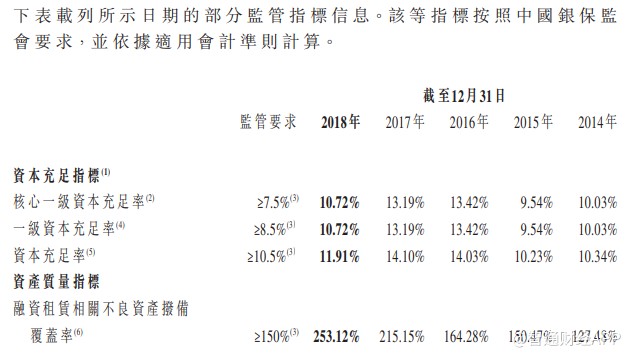

财报显示,2018年公司不良资产率0.89%,连续3年低于1%,融资租赁相关不良资产拨备覆盖率从2017年的215.15%上升至253.12%,单一客户融资集中度、单一集团客户融资集中度均有所下降,抗风险能力增强。此外,资本充足率、核心一级资本充足率均高于监管最低要求。

综上可知,国银租赁在加大投放规模,优化业务结构,同时融资渠道多样化,抗风险能力增强,是公司收入和净利润率实现明显上升的主要动力。

值得一提的是,业务结构优化的效果仍进一步放大的空间。2018年由于市场融资利率上升,公司融资租赁业务的净利差和净利息收益率有所下降,但今年以来融资环境已经更加宽松,货币市场利率整体下行,这两个指标有望回升,国银租赁的盈利能力也有可能得到增强。

扫码下载智通APP

扫码下载智通APP