寻找江山控股(00295)2019年价值投资的锚

作为全球领先的光伏电站投资运营商,江山控股(00295)正在迎来一场新的变化,这样的改变在年报中可窥见一斑。

近期,江山控股(00295)发布了2018年度业绩,总营收为18.81亿元人民币(单位下同),同比增长47.1%;总发电量约为2,190,064兆瓦时,同比大幅上升约40%;毛利为11.21亿元,同比增长36.38%。

但与公司业务形成高速增长的是,江山控股的股价却一直处于低位,目前仅为0.1港元。如果依此价格计算,已属于细价股,但逻辑上真是如此吗?

事实上,过去一年间,受累于531新政的冲击,加之可再生能源补贴愈发扩大的缺口,两者引发市场对光伏概念股的下杀。不仅仅是江山控股,协鑫新能源、顺风清洁能源等光伏概念股,其股价多已达峰值期间的1/5甚至更低。

故此,判断江山控股的投资价值,宏观上要放到整个行业的前景进行审视,微观上要细分企业的战略和未来商业模式的可行性。从宏观来看,光伏新政或于4月底出炉,而第八批可再生能源补贴目录今年上半年或将开始申报,行业可以迎来一个确定性的发展环境。

从微观上而言,在过去半年里的动作可以看出,通过出让部分光伏电站的全部或部分股权,将债务出表,江山控股正在进行相应的转型。

值得注意的是,这样的资金回笼和债务出表行为,在过去的四个月里发生了四次,这是偶然吗?

财务之外的变化

翻开江山控股的年度业绩报告,在业务高速增长之外,有一项指标格外醒目:母公司拥有人应占溢利为1541.5万元,同比下降87%。

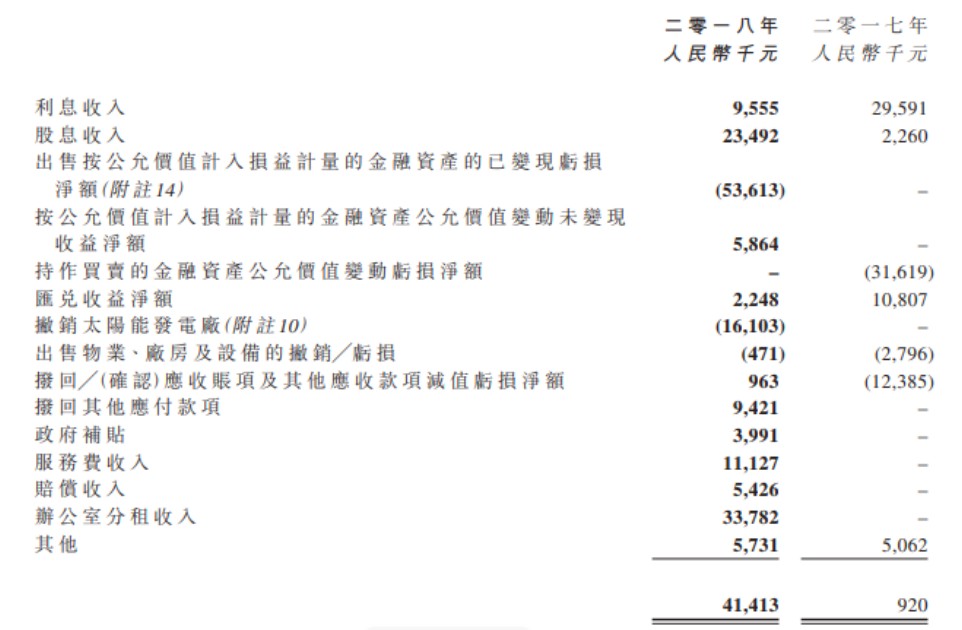

净利润的下跌和营收的高速增长形成背离,主要源于年度的财务费用较2017年同期上升以及出售按公允价值计入损益计量的金融资产产生的一次性已变现亏损净额。

不过,智通财经APP发现,倘是不计入金融资产变现等一次性亏损部分,则公司2018年净利润为8646.4万元,同比降幅不大。

作为一家以光伏发电为主业的企业,江山控股在2018年的光伏电站营收保持持续增长:旗下光伏电站总发电量2,190,064兆瓦时,同比大幅上升约40%;以此对应的是,带来17.34亿元的营收,较之2017年的12.55亿元增加约38.2%。

在光伏电站装机容量稍有下降——主要是卖出贵溪项目,却依然能保持营收超过38.2%的增长,既是全国范围内弃光限电情况的改善,亦是江山控股优异的光伏电站运营能力的体现。

数据显示,2018年江山控股光伏电站总装机量为1.78GW。作为对比,截至2017年,光伏电站总装机量超1.82GW,而2016年为1.15GW。

具体而言,若以单位兆瓦发电量来说,江山控股2018Q3为334兆瓦时,而2017Q1为225兆瓦时,也即单位兆瓦发电量增长48.4%,这说明了公司产品发电效率的提高。同期发电站数量由36座增至48座,说明公司擅长选择好项目,新增项目为更加优质的项目。

作为新开的业务板块,买卖液化天然气收入约人民币1.32亿元,该业务为2018年新设业务板块,未来此业务的营收贡献将持续加码。不过,由于天然气销售的毛利率较之太阳能发电站较低,由此拉低了公司毛利率,由2017年的64.3%降至2018年的59.6%。

除却以上两个板块收入外,江山控股另有两块业务营收来源:光伏电站运营及维护服务收入约人民币194万元;来自提供金融服务的利息收入约为民币1,289万元。

在过去一年里,考虑到531新政的影响,江山控股刻意缩减了新增光伏电站投资计划,并加强了对资产负债率的控制。数据显示,从2016年至2018年,江山控股资产负债率分别58.66%、67.2%、67.7%,虽然一直在升高,但幅度不大,至少2018年相比2017年底,在政策的不利影响下,加之开辟新业务的财务开支,负债率也只升了0.5个百分点。

这或许主要因为新任总裁曾俭华到位,以“成本专家”角色对成本进行了有效控制。曾俭华于2017年3月担任江山控股董事会主席,此前曾先后担任中国建行的CFO、CRO(首席风险官),其在建行已有超过30年的工作履历,其才智、经验及人脉均为业内所推崇。

新的黄金时代即将到来

在曾俭华到位之后,如果说2018年是多管齐下优化财务结构,那么从2018年12月底开始的动作,则是江山控股转型的开始。

在过去的四个月里,江山控股总计有四次转让全部或部分光伏电站股权的行动:

1. 2018年12月24日,江山控股向青海新能源集团有限公司出售了贵溪项目公司的全部股权,同时青海新能源将承担贵溪项目的未偿还股东贷款,总代价约1.35亿元;

2. 2019年3月21日,其与雄韬股份订立协议,出售江山宝源17.4%股权,总代价人民币1.05亿元;

3. 2019年3月21日,与新华电力订立协议,出售霍林郭勒竞日能源有限公司全部股权,总代价约为人民币1.49亿元;

4. 2019年3月28日,与中广核太阳能开发有限公司订立协议,出售樟树项目公司(樟树市中利腾晖光伏有限公司)全部股权,总代价约为人民币1.05亿元。

通过这四个项目的出售,江山控股不仅改善了企业的现金流,而且将相关债务出表,同时省去包括利息在内的财务支出费用,由此使得其负债率迅速降低。

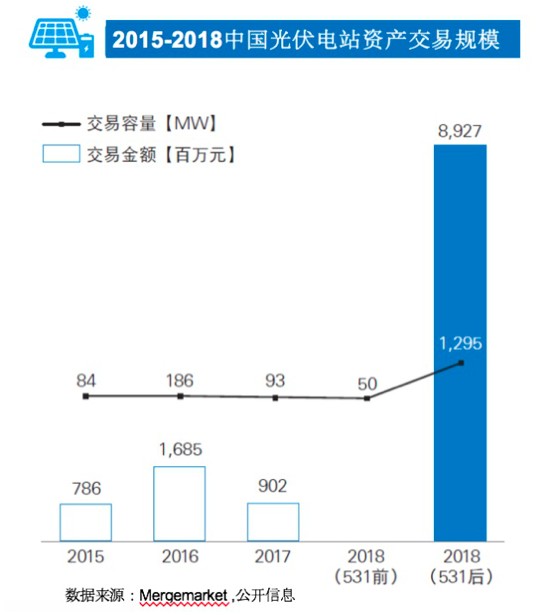

而这样的出售发生在531新政发生之后的半年后,彼时市面上出让的光伏电站数目减少,所以获得一个较高的溢价。事实上,531新政后不到半年时间里(截至2018年9月末),光伏电站交易数量、金额和容量超过了前三年的总和,共计完成11起交易,交易容量1295MW(1MW=1000KW),交易金额接近90亿元人民币。

在目前好资产难求的前提下,优质的光伏电站资产开始受到资金的追捧。

随着平价上网时代的到来,在此之前拿到国家补贴的光伏电站成为资金追捧的香饽饽。优质资产的增加将进一步优化江山控股的财务状况,刺激公司的业绩持续增长。

4月1日,江山控股(00295)公布,该集团拥有的2座总装机容量约120兆瓦的太阳能发电站获纳入 《第二批光伏扶贫补助目录》。两座光伏电站将获得已计提及未支付可再生能源补助,由此增加公司的现金流。

一叶可以知秋。 《第二批光伏扶贫补助目录》的颁布,是可再生能源补贴的加快结付。智通财经APP了解到,第八批可再生能源补助目录今年上半年或将开始申报,此次将列入2018年6月30日之前的可再生能源项目,由此解决超过1200亿的可再生能源补贴拖欠问题。

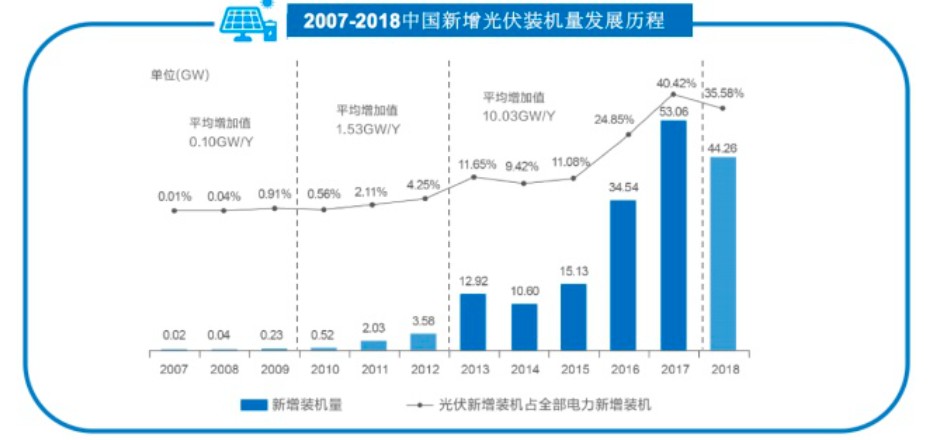

此前国家能源局会议透露的信息,2020年国内光伏装机容量目标或将扩容至250GW至270GW,较之2018年9月份165GW的总装机容量高出85-105GW。

此前传出的消息称,国家将安排2019年光伏新增容量36GW,但业内人士均认为最终会超出预期,因为2019年将会是中国的光伏平价上网元年。以此为始,光伏将开始大爆发,迎来一个新的黄金十年。

这个新的黄金十年对江山控股而言却是一个机会。一方面可掌握目前的光伏电站资产,获得国家连续20年的补贴收益;另一方面,凭借丰富的电站运营能力,实现运维服务的输出,开辟成为公司的另一块主业——目前协鑫新能源、晶科能源亦是如此的路径。

从公司的运营角度而言,从2016年至2018,江山控股,营业收入分别为5.6、12.79、18.8亿元,只看收入的话期内复合增长高达107%;毛利率也持续提升,并持续维持在60%左右。这些数据都直接或间接地透射出公司强劲的业务水准。

加之现在金融资产亏损的一次性出清,2019年江山控股的财务将没有包袱,这就酝酿出一次可能的、极大的投资机会。

扫码下载智通APP

扫码下载智通APP