堪称“教科书级别” 新城控股问询函说了什么?九大质疑点逐一分析

本文来自华尔街见闻,作者:诗与星空。本文观点不代表智通财经观点。

摘要:4月2日,新城控股收到上交所的年报问询函,问询函中洋洋洒洒几千字,就差直接告诉你了:新城控股的业绩没那么好。

表哥写了一本书,叫《上市公司财报分析实战》,在书的最后部分,洋洋洒洒用了一大章的篇幅,写交易所的问询函。

明明是写财报的书,为什么要提问询函?那是因为,问询函太重要了。

每年的年报季,上市公司发布年报后,交易所的会计师们,依托于强大的技术手段和监管工具,能够慧眼如炬的看穿上市公司的伎俩,然后通过年报问询函的形式,向投资者透露他们发现的问题。

4月2日,新城控股收到上交所的年报问询函。

看完上交所的会计师连夜赶出来的心血,表哥不禁拍手叫好,洋洋洒洒几千字,就差直接告诉你了:新城控股的业绩没那么好。

一、新城控股的业绩情况

3月9日,公司发布2018年年报,实现营收541.3亿元,同比增长33.6%;实现归母净利润104.9亿元,同比增长74.0%;拟每10股派发现金红利15元。

营收增幅强劲,净利润增幅更是迅猛,而且确实财大气粗,分红豪气。

这么好的公司,一定值得持有吧!

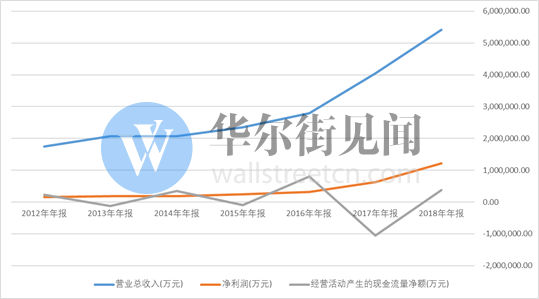

表哥把公司近年来的业绩做了一个趋势图,发现2016年以来的增长势如破竹。但是,把经营性现金流量净额放上,问题来了:近年来的经营性现金流并不佳。

2018年,经营性现金流量净额只有净利润的31%,钱呢?

对于房地产行业来说,2018年是非常特殊的一年,万科喊出“活下去”,恒大要求现金流,碧桂园、融创无不以回笼资金为第一要务。

为什么新城控股的经营性现金流差这么多?

答案在年报问询函里。

二、问询函背后的良苦用心

交易所的会计师们水平都很高,而且见多识广,各种上市公司的套路都见过。但是由于特殊的身份,他们不可能直接写个问询函,告诉投资者,这家公司的财报是假的。

但是作为投资者,可以在问询函的字里行间看到交易所的良苦用心,证监会声称的保护中小投资者并不是一句套话,每一份年报问询函都是证监会兑现承诺的体现。

新城控股的年报问询函里都有什么?

一共问了16个问题,几乎全是对利润虚增的质疑。表哥合并同类项,整理成9个问题进行逐一分析。

1、公司的投资性房地产评估增值28.09亿,较上年同期增幅超过200%。

什么是投资性房地产?

根据会计准则,用于销售和出租的房产,可以计入投资性房地产。投资性房地产有两种核算方式,一是和普通房地产一样,按照历史成本入账,然后每年计提折旧,这种核算方式和普通房产没区别,不需要额外关注;二是按照市场评估价入账,然后每年根据市场价进行评估重新入账,市场价增值、减值部分会影响当年的利润。

没错,新城控股的投资性房地产就是采用的后一种核算方式。2018年一年,公司的评估增值高达28.09亿,增幅远超市场价增幅。

事实上,2018年不少一二线城市房价是原地踏步甚至跌的,即便是三四线城市涨价也很少超过20%的。

上交所的会计师在告诉投资者:这28.09亿的虚增利润的嫌疑。具体虚增了多少呢?即便是乐观估计2018年平均房价增幅,这28.09亿里也差不多有20亿水分。

2、年报显示,2018年7月,公司通过协议约定方式,将持股49.51%的青岛卓越新城置业有限公司和持股50.50%的义乌吾悦房地产发展有限公司纳入合并报表范围。通过收购许昌市昱恒房地产开发有限公司(以下简称许昌昱恒)1%股权和进行协议约定的方式,将持股32.38%的许昌昱恒纳入合并报表范围。同时合营企业转子公司带来了6.77亿元投资收益,占公司2018年归母净利润的6.45%。

实事求是的讲,表哥都没有注意到年报的这一段。

根据会计准则,并表范围的要求是具有“实际控制权”。对于控股80%、90%的子公司,自然没有什么异议,但是介于50%之间的子公司,“实际控制权”的猫腻就非常多了。并表会直接将子公司的营收和利润并入上市公司年报,不并表则只体现在投资收益里。

新城控股把这三家本来不并表的合资公司进行了并表,除了增加销售收入额,其余的理由并不充分。

为什么这么说呢?

因为还有第3条。

3、年报显示,公司有多家持股比例超过50%的合(联)营企业未被纳入合并报表。

在32.38%的公司都并表的情况下,持股超过50%的竟然不并表?

一般而言,持股比例超过50%原则上都要并表,除非特殊情况没有实际控制权。这些公司有什么特点呢?

2018年这些公司营收较低,且基本都是亏损的。

和第2条相比,结论就呼之欲出了。

4、上交所对公司的利息资本化情况提出了质疑。

年报显示,公司2018年资本化利息支出为88.50亿元,同比增长428.99%。无论是金额还是比例都不正常。

什么又是利息资本化?

根据会计准则,符合一定条件的投资性房地产、存货的利息支出,可以计入相应的资产科目。也就是说,利润表里的财务费用里,不全是利息支出,还有一部分在资产项目里。

房地产企业普遍有利息资本化的情况,但是利息资本化的金额和比例却不尽相同。

比如同行业的万科,资本化利息59亿,和净利润的比值约为11.9%;新城控股的资本化利息和净利润的比值则为72.5%。

从财务处理的结果来看,存在着通过利息资本化修饰利润的可能。如果按照万科的资本化利息的比例,公司差不多修饰了50多亿的利润。

5、上交所认为公司的坏账准备比例过低

公司有合计448.68亿元的多笔其他应收款,其中应收苏州聿盛房地产开发有限公司等欠款方的其他应收款账龄超过一年,而坏账准备计提比例分别为0.1%或1%,计提比例明显偏低。

一般而言,超过一年账龄的应收款项,就有较大的坏账可能了,大部分上市公司对一年以上的应收款项的坏账准备计提比例在10%-30%之间。以10%计算,公司“少”计提坏账准备超过40亿。

6、上交所认为新会计准则对公司2018年年报财务报表相关科目影响有点过大了。根据披露执行新收入准则影响公司营业收入和归母净利润分别为34.20亿元和6.62亿元。

A股首先执行新收入准则的是万科,早在2018年半年报就采用新准则进行收入的核算。

新收入准则和原收入准则最大的区别就是收入实现的节点发生了变化,万科原准则下的收入实现环节是:房屋完工并验收合格,达到了销售合同约定的交付条件,取得了买方按销售合同约定交付房产的付款证明时确认销售收入的实现。

在新收入准则下,收入的确认并不都是按照时段履约的方式来进行,而应该根据合同的条款来判断该合同是属于时点履约还是时段履约。

新准则对万科多大的影响呢?据当时万科的半年报,万科上半年营业收入调增了25.70亿元,但相应的营业成本调增34.76亿,实际上新准则的影响是亏的。

考虑到当年万科的独董是著名的会计界的良心—刘姝威,所以万科的会计处理是稳健可靠的。

而新城控股因为新收入准则增加的6.62亿的利润就有点太多了。

7、上交所认为公司涉嫌关联方利益输送

公司应付间接控股股东新城发展控股有限公司及其子公司的计息款项为22.22亿元,利率水平为8%,高于贷款基准利率,且高于公司2018年度6.47%的平均融资成本。

放着银行的钱不用,去用关联公司的钱,还用远高于市场的成本,目的何在?一般当交易所这么问的时候,就是质疑公司有关联方利益输送的嫌疑了。

公司的关联方新城发展控股是H股上市公司,更有协助其增加利润进行市值管理的可能。

除了从新城发展控股借钱外,公司还有大量的涉及到关联方的其它应收款、其它应付款和预付账款,这都是关联方利益输送的常用的会计科目。

8、上交所质疑公司的存贷双高现象。

公司2018年末货币资金454.09亿元,同比增长106.90%,其中银行存款占比88.10%;同时,公司长期借款和短期借款合计259.39亿元。

上一次交易所这么质疑的时候,还是康美药业… …

所以,这个问题你看懂了吗?

9、公司的房地产业务扩展方式也引起了上交所的怀疑。

公司在年报里一再宣扬转型做商业地产,但是列出的明细清单里却全是住宅。住宅前面修个门头房,整个小区就号称是商业地产,用这种方式来彰显自身的转型成功。上交所用数据把公司的真实经营情况掀了个底朝天。

三、修饰利润的真实用心

一般而言,为了市值管理,上市公司都有改善利润的主观意愿。

濒临ST的上市公司会通过非经常性损益让报表好看一些,躲过披星戴帽;增长乏力的上市公司会通过关联方“虚构”一笔收入,提高收入和毛利率。

结合上交所的问询函,粗粗算来,公司修饰的利润差不多上百亿了。

但是,很少有企业通过修饰利润的方式把净利润调节上百亿。

公司又没有ST的担忧,也没有特别多的股权质押,市值变化的影响不是特别大,图啥呢?

表哥找到了新城控股副总裁在今年2月份说过的一段话:新城控股副总裁欧阳捷提供的数据显示,2017年50强房企的开发贷款占比45.9%,同比增加10.6%。他判断,未来三年,50强房企将瓜分82%的银行开发贷款,“金融机构的贷款额度有限,百强之外的房企已经不在银行贷款名单,50强房企就是银行放贷新门槛,当然也会成为大多数金融机构放款的融资新门槛。”

原来,随着房地产行业政策的管控,越来越多的房地产企业很难获取到银行的资金,而想要拿到更多钱的唯一办法,就是冲业绩。

新城控股的财务人员利用所有可以利用的会计科目,经过一番艰辛的运作,公司的业绩已经从盈亏平衡点冲进了全国十强。

感谢上交所,豁然开朗!

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码下载智通APP

扫码下载智通APP