纳斯达克48年:“硬科技”永不眠

本文来自微信公众号“硬核财经”。

科创板横空出世,“硬科技”成为全民热议的话题。而在半个世纪前,美国“硬科技”故事刚刚开始。

1971年的美国发生了很多大事。这一年,中美“乒乓外交”,基辛格秘密访华,阿波罗15号登月,洛杉矶大地震,迪士尼乐园开放……更有影响美国此后几十年繁荣的三件大事:一是“硅谷”的诞生,二是风险投资的兴起,三是纳斯达克的建立。

硅谷(Silicon Valley)——目前已是高科技产业的代名词,而这个词最早是由美国记者Don Hoefler在1971年创造的,并开始频繁出现在报纸之上。其中,“硅”字的来源是因为当地的企业多数从事与由高纯度的硅制造的半导体及电脑相关的产业活动。

目前硅谷的核心区域是旧金山湾区的圣克拉拉谷,在1971年得名“硅谷”之前,这里已经是高科技公司的摇篮。而让硅谷闻名于世的就是诺贝尔奖获得者肖克利博士,被称为“晶体管之父”,他在1956年回到家乡圣克拉拉创办了肖克利实验室。

肖克利此人是科学上的天才,却是企业管理上的蠢材,实验室成立的前几年里几乎没有任何收入,但他对硅谷的最大贡献就是他的8大门徒。后来这8位青年科学家纷纷离他而去,在企业家的支持下创办了仙童半导体公司。在此期间,8位科学家制造出了集成电路。

仙童半导体8位创始人

只可惜,仙童半导体的大股东是个十足的吸血鬼,仙童公司的利润几乎全部转移到位于纽约的母公司,不愿受到太多约束的8位创始人,从1961年开始陆续出走,直到1969最后一人离去,仙童半导体已经名存实亡,但是对硅谷的影响是深远的。

《硅谷热》书中有这样的描述:“在1969年森尼维尔举办的一次半导体大会上,400位参会者中,没有在仙童半导体公司工作过的竟然不到24人”。“硅谷大约70家半导体公司的半数,是仙童半导体公司的直接或间接后裔”。其中就包括今天大名鼎鼎的Intel和AMD。

正如乔布斯一个非常有名的比喻,“仙童半导体公司就象个成熟了的蒲公英,你一吹它,这种创业精神的种子就随风四处飘扬了。”

在这次创业热潮中,除了半导体行业,还有风险投资。仙童8位创始人之一的克莱纳,是一位连续创业者,1972年在硅谷Sand Hill Road上和其他三位合伙人创办了风投公司KPCB,同一年在Sand Hill Road成立的风投公司还有红杉资本。

如今,Sand Hill Road已经成为美国风险投资的象征,其于创新技术市场的重要意义,相当于华尔街之于证券市场。微软、苹果、思科、谷歌、亚马逊的第一笔投资都来自这条街。

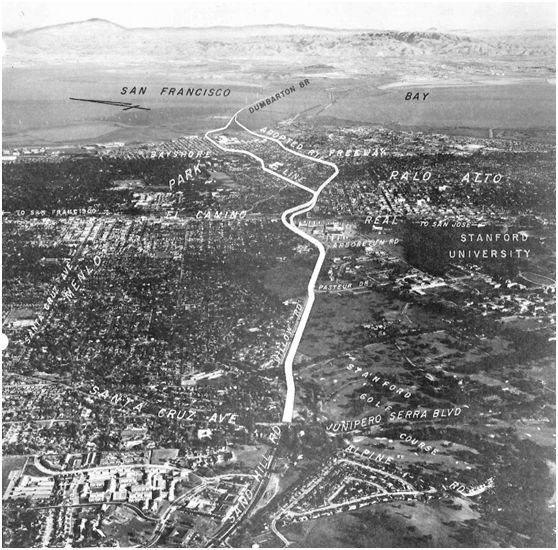

Sand Hill Road:VC一条街

但是,当时美国只有两大全国性股票交易所——纽约证交所和美国证交所,大部分的硅谷创业公司够不着上市门槛,风险投资的退出渠道被堵住,仅在一些分散的场外市场(OTC)可以进行股票交易,但是流动性非常差。直到纳斯达克的出现,才彻底改变了这种局面。

纳斯达克:亿万富翁的温床

我们今天所熟知的纳斯达克,是由全美证券商协会(NASD)创立,NASD由场外交易商于1938年组织成立,到70年代纳斯达克创立时,其会员数量已经接近5000个,其中包括高盛、摩根士丹利等华尔街巨擘,前高盛总裁格斯·利维便是纳斯达克的发起者之一。

其实早在1968年,美国证券从业者就希望能够推出新的交易市场。这一年,NASD为解决OTC市场的分割问题,决定创建纳斯达克,并把该项任务交给一家叫邦克·拉莫(Bunker Ramo)的私人公司来完成——一家专门从事军用电子设备和数字计算机的制造商。

1971年2月8日,全美证券交易商协会自动报价系统即纳斯达克(NASDAQ)开始正式运作,该系统提供同步报价,提供授权的股票做市商,使得身处任何地方的参与者都可以足不出户通过电话进行交易,为场外的经纪商和交易商提供了一种方便交易的方式。

纳斯达克采用了刚刚兴起的计算机技术,把500多个做市商的交易终端和位于康涅狄格州的数据中心连接起来,形成一个数据交换网络,并从OTC市场中挑选出2500多家规模、业绩和成长性都名列前茅的股票,规定做市商把这些精选出的股票报价列示于该系统,供投资者参考。同时还制定了纳斯达克指数,基准点为100。

不过,刚成立的纳斯达克还算不上一家真正的交易所,它没有纽交所那样的交易大厅,所有交易都通过自动报价系统完成,甚至没有任何的挂牌标准。但是纳斯达克仍然意义重大,它规范了美国混乱的场外市场,更重要的是,为新兴的创业公司提供了融资渠道。

在成立之初,纳斯达克定位于专门为那些尚不具备条件在纽约证券交易所上市的中小企业股票提供场外交易服务的市场,只要有人想,就可以在纳斯达克上交易,比如脱胎于仙童公司的Intel和AMD先后登陆纳斯达克(1971年10月和1972年9月)。不过当时的Intel还名不见经传,挂牌后长达半年时间都没什么交易量。

Intel三位创始人:格鲁夫(左)、诺伊斯(中)、摩尔(右)

后来随着挂牌证券在质量和数量上的大大增加,场外交易日趋活跃,纳斯达克也逐步将服务对象定位于中小型高科技成长型企业,并针对其特点在企业规模、盈利记录等方面降低上市标准。

1975年,纳斯达克提出了挂牌标准,在企业公共股东、盈利能力和市值三个方面提出了要求,只要达到标准就可以申请在纳斯达克挂牌交易。其目的就是避免过多不具备融资资质的企业上市给投资者带来风险。同时纳斯达克规定只有在纳斯达克挂牌的股票才能在该系统报价。

至此,纳斯达克彻底割断了与其他OTC股票的联系,成为一个完全独立的上市场所。此前的1973年、1974年受石油危机影响,纳斯达克指数跌至50点,而从纳斯达克提出挂牌标准之后,到1980年指数已经涨到了200点,同期远超纽交所的涨幅。

1980年,纳斯达克迎来一位重要成员——民用计算机的先驱者苹果公司,苹果公司于当年12月12日在纳斯达克上市,并发行460万股股票,收盘时股价29美元,成就了包括乔布斯在内的4为亿万富翁。从此以后,无数的财富神话在纳斯达克创造。

70年代末的苹果公司可谓是硅谷的天之骄子,1977年4月即公司成立后的第二年,就推出了人类历史上第一台个人电脑——Apple Ⅱ,从此风靡全美国。但是很少有人知道,就在一年之前Apple Ⅱ竟差点因为资金问题而流产。

当时乔布斯四处寻找投资人,后来经人介绍,他认识了红杉资本的投资人唐·瓦伦丁。瓦伦丁觉得乔布斯当时看上去简直就像个“人类的叛逆”,苹果的创业计划幼稚的就像小孩子过家家。

不过好心的瓦伦丁还是为乔布斯引荐了一位百万富翁——麦克·马库拉,此时38岁的马库拉刚从英特尔退休,过着悠闲的生活,正四处寻找投资机会。

乔布斯的激情很快打动了马库拉。1976年8月,马库拉决定以个人名义投资9.1万美元,并和乔布斯联合向美洲银行申请了25万美元的银行贷款,马库拉做担保。

此外,在马库拉的帮助下,他们制订了一份非常全面的苹果电脑研制生产计划。他们带着这份计划书到风险资本家那里游说,筹集到60多万美元。这样,苹果就有了100万美元创业资金。

1980年苹果公司上市首日市值达到17.78亿美元,乔布斯持股比例为15%,年仅25岁身家就超过2亿美元,而马库拉四年前投资的9.1万美元,其市值也超过2亿美元,回报率2200多倍。

世界上第一台个人电脑Apple Ⅱ

但是80年代苹果公司急转直下,1981年IBM推出第一台PC机之后迅速占领市场,之后除苹果外的几乎所有机型都脱胎于IBM PC,而为IBM提供微处理器和操作系统的Intel和微软开始坐大。

1985年,由于被IBM抢占大片市场,苹果公司高层产生了分歧,总经理和董事们则将这一失败归罪于董事长乔布斯,无奈之下,乔布斯离开苹果公司长达11年之久。

正当苹果跌入低谷之时,纳斯达克又创造了新一次的财富神话。也在这一年,微软发行了Windows系列的第一代产品Microsoft Windows1.0,并且成了PC机的标准操作系统,如日中天的微软终于走到了上市这一步。

1986年3月13日,微软在纳斯达克挂牌上市。首日收盘价为27.75美元/股,盖茨持股比例为45%,身家超过2亿美元。而在短短九年之后,盖茨就已成为全球首富,并连续占据这一头衔长达十几年。与微软同年登陆纳斯达克的,还有目前全球第二大软件商甲骨文。

就在苹果和微软上市的中间,纳斯达克还发生了一件大事,即1982年的第一次分层。实际上新三板的分层正是效仿的纳斯达克,流动性是被看作最重要的指标。虽然也有Intel、AMD、苹果这样的明星股,但是大部分股票的交易量都少得可怜。

纳斯达克把原先的单一市场分成了全国市场和常规市场,将40家规模大、交易活跃的股票划入新成立的纳斯达克全国市场,其他约3360家不满足全国市场上市标准的股票组成的市场被称为纳斯达克常规市场。除挂牌标准,两个市场的管理标准完全一致。

注:1992年纳斯达克常规市场更名为纳斯达克小型资本市场

如果某只在纳斯达克全国市场上市的股票已不能满足这个市场的上市条件,那么它可以被移到纳斯达克小型市场中去,反之亦然。同样,如果纳斯达克小型资本市场上的股票不能满足这个市场的上市条件,NASD也会将它从纳斯达克市场上摘牌。

不过,纳斯达克分层的初衷可不是为了改善流动性,之所以将流动性较高的企业聚集在一起,是为了更好地彰显市场本身的规模和影响力。更有意思的是,上市公司对于分层并非喜闻乐见。

事实上,当时一些公司(以Intel为代表)不愿意抛头露面替纳斯达克“打广告”,一度抵制进入全国市场,导致纳斯达克不得不采取“强制升层”的办法。

后来事实证明,内部分层确实提升了纳斯达克的影响力,成为高科技企业上市的首选地,即使一些企业成长为巨头也未转板纽交所,这也是纳斯达克崛起的关键因素。所以前几年新三板分层时,也就不怪乎业内人士高呼春天来了。

内部分层后,纳斯达克IPO的数量井喷,全国市场首批纳入40只交易活跃股票,到1983年,全国市场挂牌股票数量达到682只,1985年一跃增加至2194只。这一阶段纳斯达克的年均上市数量力压纽交所,80年代IPO数量年均140,是纽交所的3倍。

而且,纽交所和纳斯达克上市企业的行业差异化十分明显。纽交所主要以金融、周期性消费品和工业等传统行业为主,而纳斯达克则吸引了大量的信息科技公司。纽交所虽不对盈利作要求,但其市值和收入标准较高,对于新兴产业的吸引力远不及纳斯达克,形成聚集效应。

信息高速公路和互联网泡沫

80年代纳斯达克日渐崛起,成为了继NYSE和AMEX之后的又一大全国性市场,但是指数表现却差强人意,包含Intel、微软、苹果的纳斯达克指数仅从200点涨到了400多点,而同期道琼斯工业指数从800点涨到了2700点。

转眼到了1990年,人类社会进入互联网时代。世界在线(world.std.com)成为第一个Internet电话拨号接入服务提供商,代表着互联网商用开始进入规模化发展,同时全球领先的网络解决方案供应商思科公司(Cisco)登陆纳斯达克。

思科公司同样来自硅谷,成立于互联网兴起之前的1984年,它的两位创始人是斯坦福大学计算机系的教师夫妇,夫妇二人设计了叫做“多协议路由器”的联网设备,用于斯坦福校园网络(SUNet),将校园内不兼容的计算机局域网整合在一起,形成一个统一的网络。这个联网设备被认为是联网时代真正到来的标志。

事实上,思科上市后的第一年市值仅为6亿美元,直到约翰·钱伯斯从1995年开始担任总裁兼CEO,思科在互联网工业的主要领域确立了领先地位,到1999财政年度,年度销售收入达到了121.5亿美元,市值一度超过5000亿美元。可以说,90年代的互联网浪潮,思科是最大的推动者之一。

思科总裁兼CEO钱伯斯

而到了1993年,发展以互联网为核心的信息产业已经上升到了美国国家战略的高度。克林顿就任美国总统后不久,便正式推出跨世纪的“国家信息基础设施”工程计划。人们将其通俗地称为“信息高速公路”战略,借助这条高速路,美国信息经济走在了世界各国的前面。

克林顿政府颁布的“信息高速公路”战略,计划投资4000亿美元,用20年时间,逐步将电信光缆铺设到所有家庭用户。之后,克林顿政府一直支持发展信息产业,特别致力于因特网的改进和普及。

1994年,美国政府提出建设全球信息基础设施的倡议,旨在通过卫星通讯和电信光缆连通全球信息网络,形成信息共享的竞争机制,全面推动世界经济的持续发展。也在这一年,中国成为世界上第77个接入互联网的国家。

美国经济受惠于“信息高速公路”这一战略的远见卓识,使得美国在上世纪90年代中后期享受了历史上罕见的长时间繁荣,而这种繁荣直接催生了90年代纳斯达克的大牛市。

90年代早期,还处于互联网浪潮的酝酿阶段,纳斯达克指数平稳上涨,到1995年中第一次突破1000点。而在1995年10月24日,美国联邦网络委员会(FederalNetworking Council)通过了一项有关决议:将“互联网”定义为全球性的信息系统,从此掀起了一场轰轰烈烈的互联网革命。

1995年前后,美国出现一批具有跨时代意义的互联网公司。门户网站雅虎、浏览器开发商网景在1994年成立,电子商务公司eBay和亚马逊在1995年成立,搜索引擎巨头谷歌也在稍晚几年成立。而这些公司无一例外都登陆了纳斯达克。

网景公司的迅速崛起,可以说是这场互联网浪潮的一个缩影。1995年8月9日,成立不到16个月的网景在纳斯达克上市,定价14美元,开盘后一路飙升至71美元,两个小时内,500万股被抢购一空,收盘价58.25美元。相关媒体在评论中写道:“美国通用动力公司花了43年才使市值达到27亿美元,而网景只花了1分钟。”

网景浏览器

网景被比作“互联网领域的微软”,创始人马克·安德森也被称为“下一个比尔·盖茨”。而在后来,网景IPO却被视作互联网泡沫的起点。

1997年纳斯达克指数首次突破2000点,而在十年前的暴跌行情中纳指曾跌至288点。十年间纳斯达克交易量增长333%,1997年交易量达到1639亿股,平均每个工作日有6.478亿股股票在纳斯达克中转手,交易量超过NYSE和AMEX的总和。在1997年10月28日,纳斯达克的日交易量为13.5亿股,成为第一个日交易量超过10亿股的股票市场。

截至1998年年中,纳斯达克的上市公司数量达5378家,比NYSE(3039家)和AMEX(787家)的总和还要多得多。如日中天的纳斯达克与美国证券交易所合并成为纳斯达克-AMEX集团公司。

这时市场上开始出现泡沫和风险的呼声,纳斯达克指数从2000多点跌至1419点,不曾想这才是新一轮牛市的起点。东南亚金融危机爆发后,国际热钱流向高回报率的美国,为股市的火爆提供了充裕的资金基础。在此期间,美元呈现持续上升的趋势。美联储也在1998年9月-11月期间连续三次降息,来缓冲疲软外部经济造成的负面影响。

从1998年10月8日到2000年3月10日,仅耗时1年零5个月,纳斯达克指数从1419点飙涨至5048点,涨幅约256%,同期标普500指数、道琼斯指数的涨幅只有50%左右。1999年底纳斯达克的平均市盈率为152倍,平均市净率为7倍。

1995~2005年纳斯达克指数走势图

1999年这一年,在美国上市的457家公司中,有308家来自科技行业,其中117家公司在上市首日就股价翻倍。市值排名前十的公司中,科技公司占了6个。巴菲特成为华尔街的靶子——价值投资理念不再流行,取而代之的是投资“赢者通吃”的成长型公司。

互联网女皇Mary Meeker提出“烧钱换增长”的概念:创业一定要先挣钱的想法被打破了,转而把评价公司的指标换成了“UV、PV、GMV和DAU”这类增长指标。那的确是互联网抢用户的黄金时段——1995年,全球互联网网民不到4000人;到2000年,网民数量达到3.61亿。

我们可以用刚上市的雅虎和亚马逊来说明当时股市的疯狂程度。1996年雅虎上市,创始人杨致远一夜之间成为亿万富翁。随后在4年之内,雅虎股票上涨100倍左右。2000年,雅虎市值曾一度超过1250亿美元。

1997年亚马逊上市时股价为1.5美元,但是它只用了两年多的时间,股价涨到了86美元,翻了57倍。虽然亚马逊销售书籍的收入相对有限,亏损巨大,但是它的市值却已经超过了美国两家最大的书商的市值总和。

当时有人评价,“华尔街给了亚马逊300亿美元的疯狂估值,而这个估值建立在世界上的每一本书都有亚马逊来买卖才合理。”

纳斯达克让所有人陷入了疯狂,不止是股民,还包括风险投资。据统计,1999年全美70%以上的风险投资涌人互联网,总额达到300多亿美元。2000年第一季度,有916家风险投资企业共向1009家新兴互联网公司注资157亿美元,其中很多都是赶潮流。

互联网火了,提供技术支持的公司也火了,特别是微软、思科两大巨头。1999年,思科的市值很快从1000亿美元迅速涨到5400亿美元,微软则创造了当时全球范围内公司市值的历史纪录6205.8亿美元,在这之后的很多年全球第一市值都来自纳斯达克。

但是1999年独孤求败的微软,招致了《反垄断法》的指控,这在后来被认为是互联网泡沫破灭的导火索。而这件事情的起因是网景与微软的浏览器之争。

1995年,为了抑制网景的发展势头,微软开发了自己的IE浏览器。尽管第一版IE浏览器建立在部分网景的代码上,表现上也乏善可陈,但在微软不停更新IE浏览器的版本,加上“捆绑销售”战略,网景股价不停下跌,最终连安德森本人都在抛售自己公司的股票。

1997年,安德森起诉微软垄断市场,向美国司法部提出控告,称微软利用操作系统捆绑销售浏览器软件,打击竞争对手,涉嫌违反公平竞争原则。此后的两三年里微软饱受官司困扰。

当时为了避免100%垄断市场的尴尬局面,微软花了1.5亿美元出手为竞争对手输血打气,拯救了当时半死不活的苹果Mac操作系统,奄奄一息的苹果得以续命。

1999年承载了微软全部火力的网景轰然倒塌,被美国在线以42亿美元收购,而微软也没能逃过司法部的调查。2000年3月纳斯达克突破5000点,微软垄断案的判决即将出结果,人们对于微软能赢得官司的信心越来越弱,股市开始滑落。

微软被美国司法部起诉

4月,法院的判决终于下来了,称微软公司的确存在垄断行为。这份判决彻底终止了市场的狂热情绪。互联网泡沫破灭的另一个推手是美联储,从1999年6月到2000年5月连续6次加息,科技股在达到历史高峰后开始了长达两年的持续下跌。

不到两个月,纳斯达克指数较其3月份的最高点已经下挫了36%,互联网相关公司股票的价格在2000年上半年下跌近40%。随着投资者抛售互联网相关公司的股票,亚马逊公司的股票价格在6月曾单日下跌20%。苹果电脑发布10月份盈利预警后股票价格曾在单日被腰斩。

开放源码软件公司红帽子的股票上市后从每股100美元涨到1999年8月的每股151美元,然后跌倒了5.22美元。价格线公司的股价从高点162美元跌到了2美元,雅虎的股价也下挫92%。

网络股泡沫破裂从2000年3月11日开始,到了2002年9月9日结束。历时整整两年半,纳斯达克指数从5046点下跌78%至1114点。而随着美联储连续下调利率,美国经济逐步从互联网泡沫破灭的大集中恢复过来,纳斯达克也再次回暖,在震荡中缓慢上涨。

纳斯达克的腾飞和硬科技

2000年随着泡沫破灭,不仅互联网公司死伤无数,做实业的安然公司也突然破产,美国开始加强证券市场监管,交易所也提高了上市门槛、完善退市制度。纳斯达克的IPO数量大幅下降,年均IPO数从90年代的300多家降至80多家。

不过这一时期的纳斯达克仍是科技公司上市的首选,中国第一批的互联网公司粉墨登场,搜狐、网易、新浪、百度、携程相继在纳斯达克上市。而在2000年投入使用的纳斯达克大屏成为时代广场一道靓丽的风景线,如今已是中国广告最喜欢的去处。

纽约时代广场的纳斯达克大屏

2004年,搜索引擎巨头谷歌登陆纳斯达克,上市首日估值高达230亿美元,当时成立刚6年的谷歌年化营收为27亿美元,利润为2.68亿美元。也在这一年,不满20岁的扎克伯格创办了Facebook,短短5年就成为全球最大的社交网站,并在2012年登陆纳斯达克。

对于纳斯达克自身来说,2006年是重要的一年,年初1月16日,纳斯达克获得美国证券交易委员会(SEC)的批准成为全国性证券交易所,并于4月1日正式运行。35年之后,纳斯达克终于成为一家场内交易所,同时对市场进行了第二次分层。

2006年7月,纳斯达克全国市场被划分为两层,即纳斯达克全球市场和纳斯达克全球精选市场。其中纳斯达克全球精选市场的上市标准基本照搬了纽交所当时的上市要求,对市值、流动性和收益提出了要求,但门槛值略高于纽交所,综合来看成为全球最高的挂牌标准。

经过分层,有1187家挂牌公司被划分至全球精选市场,剩余1479家公司在全球市场挂牌,527家公司在资本市场挂牌。目前全球精选市场无论从挂牌数量和市值规模来看,都碾压另外两个层次。

全球精选市场规模越来越大

到了2007年,为节省数千万美元的监管成本,纳斯达克监管机构NASD破天荒地与纽交所有关会员监管、执行和仲裁的部门进行合并,成立了美国证券行业最大的非政府监管组织——金融行业监管局(FINRA),从此纳斯达克和纽交所纳入统一监管。

同年,纳斯达克并购北欧证券交易商瑞典OMX集团,并购后的新集团将命名为纳斯达克-OMX集团,成为全球最大的交易所公司。

2002年股市复苏后,纳斯达克指数缓慢回升,到2007年最高点上涨了1.5倍,仍然不到3000点。2008年受金融危机影响,纳斯达克指数再次腰斩,不过并未跌破2002年的低点。实际上这次危机受冲击最大的是金融、地产行业,科技行业的泡沫并不明显。

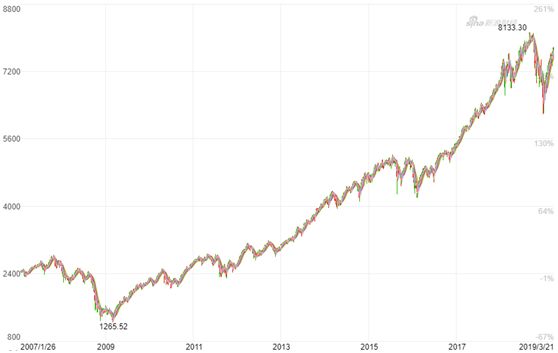

后来的事大家都知道了,美国股市经历了长达10年的最长牛市,纳斯达克指数从1200点上涨到8100点,是三大股指中涨幅最大的。而形成慢牛行业的重要原因,一是重振美国制造业的计划,二是科技的进步,包括移动互联网、云计算、大数据、AI等。

2008年之后科技圈诞生了一个新的概念——硬科技,包括人工智能、航空航天、生物技术、光电芯片、信息技术、新材料、新能源、智能制造等八大领域的高精尖科技。区别于互联网模式的创新,硬科技是需要长期研发投入、持续积累才能形成的原创技术。

而硬科技的引领者依然是美国,人工智能、5G、VR/AR、云计算、大数据、芯片等领域均有领先世界的企业,从微软、谷歌、苹果、亚马逊、高通、英伟达、Intel、AMD、Facebook等科技巨头的股价涨幅中就可见一斑。

2007年至今纳斯达克指数走势

苹果公司在第一代iPhone发布时市值只有800亿美元,到了2018市值突破万亿美元大关,连续多年保持全球第一市值。这十年里,微软股价上涨20倍,去年年底趁着苹果股价下跌重新夺回全球第一市值的桂冠。

亚马逊股价十年涨幅更是超过40倍,成就了世界首富贝佐斯,从2015年开始更是接近90度的上涨。而全球最大的GPU制造商英伟达,2015年之前股价表现平平,但是之后短短三年时间市值增长了14倍。

科创板:下一个纳斯达克?

中国股市自诞生以来,就离不开对美国的模仿,早在1999年就提出开设创业板,“中国纳斯达克”的称谓第一次出现。但是从2009年创业板诞生起就与纳斯达克格格不入,当时并不具备注册制的条件,而且对上市公司盈利有着严格的标准。

不过这都是表面上的,更关键的是创业板从始至终就没有一家足以影响世界的公司,而纳斯达克从创立的那天起就有Intel这样的科技巨头。中国科技界的代表BAT,创业板全部都错过了。创业板曾经市值最大的几家公司,如乐视网、华谊兄弟、温氏股份等没有一家掌握了硬科技。

后来推出的另一版“中国纳斯达克”更是如鸡肋一般,新三板虽然不设盈利标准,但是对企业的吸引力很弱,别说吸引硬科技公司了,好一点的互联网公司也不愿意挂牌,大多数挂牌企业的融资连美团、滴滴这些公司的A轮融资的零头都不到。

缺少优质公司的加入,让新三板的流动性一直存在极大的问题。对比纳斯达克创立之初就有500多家做市商,目前新三板做市商才60多家,流动性孰好孰坏一目了然。可以说,纳斯达克的两次分层是在优质公司具备流动性的前提下进行的,而不是为了流动性而分层。

再来说这最新一版的“中国纳斯达克”,科创板的定调非常之高,在上交所设立科创板并试点注册制,从最高领导人的口中说出,这在历史上是绝无仅有的。正如当年纳斯达克定位于科技公司一样,科创板的定位十分明确,就是为中国硬科技企业提供融资平台。

谈及纳斯达克的成功,创业精神、制度创新、风险投资的兴起是重要因素,目前的科创板是具备这样条件的,我们并不缺少大型的风投机构,注册制、上市门槛也最大程度地接近纳斯达克。

但是还有最重要的一个因素,是否真的存在能够改变世界的科技,有没有可能诞生下一个微软、苹果,退一步说,有没有可能诞生BAT这样的企业。简单来说,就是我们的科技够不够硬。

中科院西安光机所米磊博士提出的硬科技八大领域

当年被寄予厚望的创业板实际上未达到预期目标,有很多人将其归咎于制度,但本质上是因为硬科技企业的缺少。当年创业板上的牛股主要是商业模式的创新,而没有实实在在的硬科技,典型的就是乐视网、暴风集团等。

而今科创板相比10年前的创业板,情况似乎要好一些,至少还有商汤、大疆、寒武纪这样的硬科技、高市值的独角兽公司,但是要成为纳斯达克那样的市场,这些企业还不够多。

归根结底,纳斯达克的成功是建立在美国经济增长、科技进步的基础之上。目前的科创板就是“万事俱备,只欠东风”,从政策、制度再到资金,实现配套并不难,关键是如何推动科技进步,涌现出一批引领科技潮流的公司。科创板的成功就是中国的成功。

扫码下载智通APP

扫码下载智通APP