Libor将消失,Hibor怎么办?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

2021年后LIBOR将消失

到今年,为人耳熟能详的Libor33岁,但在日新月异的金融市场中,它已迎来黄昏 。

33年前,英国银行家协会正式推出Libor定盘价。当时Libor有三种货币:美元、英镑和日元。发展到2014年,Libor有了更多币种和期限段,但都不超过12个月。

Libor货币和期限段

资料来源:美联储

Libor利率是世界范围内银行间融资成本的标准,也被广泛作为浮动利率的基础利率。以美国为例,参照Libor定价的银行贷款规模在2008年超过4500亿美元。

但是Libor有着与生俱来的缺陷,在2008年金融危机之后愈发突出。

这一缺陷是,Libor隐藏的道德风险较大。主要来源于三方面。

一是银行提供的Libor是无担保货币市场资金拆借的报价利率,而非实际成交利率。

二是银行间的借贷是一个透明度不高的双边市场,只有交易双方才清楚确切的交易条款,使报价银行的数据准确与否,难以验证。

三是Libor所选取的统计样本银行只有20家,如果几家银行串谋,或1、2家银行持续压低或抬高报价,都可能对Libor报价的最终结果产生影响。

2008年以来,多家金融机构或外汇交易员被发现相互串通,操纵美元Libor,欧洲银行同业拆借利率(EURIBOR)、日元LIBOR,以及东京银行间同业拆款利率(TIBOR)等。他们通过提交虚假数据来操纵利率,获取不当利益。除了巴克莱银行、瑞士银行、苏格兰皇家银行之外,先后还有多家欧美银行接受调查,调查范围从伦敦同业拆款市场扩大到欧洲和东京同业拆借市场。根据台湾银行家杂志披露,截至2015年,全球有十多间知名投资银行涉嫌操控Libor,相关罚款高达90亿美元,多名外汇交易员遭判刑入狱。

Libor的报价基于诚信,而人们对Libor的广泛使用也基于对这一报价系统以及参与者的信任。一旦信任崩塌,Libor难以为继。

2017年7月,英国金融行为监管局(Financial Conduct Authority)宣布,在2021年之后,不再强制要求LIBOR行进行报价,LIBOR将逐渐被取代。

LIBOR改革进程

从哪里跌倒,就从哪里爬起来。监管机构改革Libor的方向,也正针对原有的几点缺陷,新的基准利率的确定主要考虑如下原则:

一是基于真实成交价格;二是增加市场和报价的透明度;三是增加市场参与者数量和市场深度。

以美元为例,美元Libor将由担保隔夜融资利率(Secured Overnight Financing Rate,SOFR)取代。

2014年11月,美联储召集了替代参考汇率委员会(ARRC)会议,确定替代参考利率。2017年6月22日,ARRC指定SOFR为首选替代参考利率。

首先,SOFR基于交易数据而不是报价;其次,SOFR的潜在交易池规模巨大,稳定地基于来自多个不同来源的交易数据,避免由少量交易导致价格偏离;另外,SOFR包括范围广泛的隔夜美国国债回购交易活动,不受双边回购与三方回购之间市场偏好的结构性转变的影响。

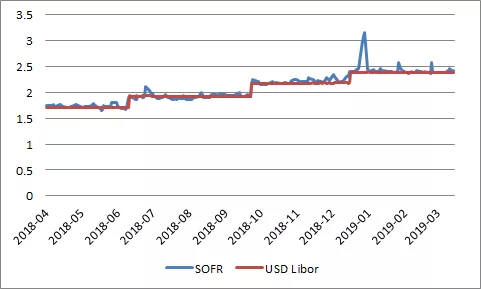

从历史走势看,SOFR与Libor颇为接近,只是波动更大。CME芝商所已于2018年5月推出1个月和3个月期的SOFR期货 SOFR期货。

SOFR和USD Libor隔夜利率(%)

数据来源:彭博社、云锋金融整理

其他地区也在由监管机构牵头,寻找替代指标。

英镑Libor将会以英镑隔夜指数均值(Sterling Overnight Index Average,SONIA)取代。2017年3月,英国央行(BOE)选定以SONIA作为未来的英镑指标利率,并对SONIA进行机制改革,改革已于2018年4月完成。现时,英国央行将推广金融资产定价向SONIA转移,未来或推出SONIA期货。

日元Libor的代替品是无担保隔夜拆款利率(Uncollateralized Overnight Call Rate)。2016年12月,日本央行已选定日元的指标利率,该利率基于短期资金市场的实际交易。无担保隔夜拆款利率已经被作为隔夜指数掉期(Overnight Indexed Swap,OIS)交易的参考利率。

瑞士法郎Libor将会被瑞士平均隔夜利率(Swiss Average Rate Overnight,SARON)取代。从2018年起,此前的TOIS fixing停用,并改成瑞士回购市场的抵押利率SARON。瑞士目前正在着手于衍生产品、资本市场,以及存贷款领域的指标利率过渡策略。

虽然欧元Libor的替代方案还没有落实,但欧洲央行表示,将会在2020年1月1日开始发布新的无担保隔夜利率。该利率将会基于银行提供的数据,以及欧洲央行的货币市场统计报告上报的欧元交易来拟定。

上述Libor机制改革,均不涉及对现有合约的更改,而是新合约的参考价格。

香港的HIBOR会如何改革?

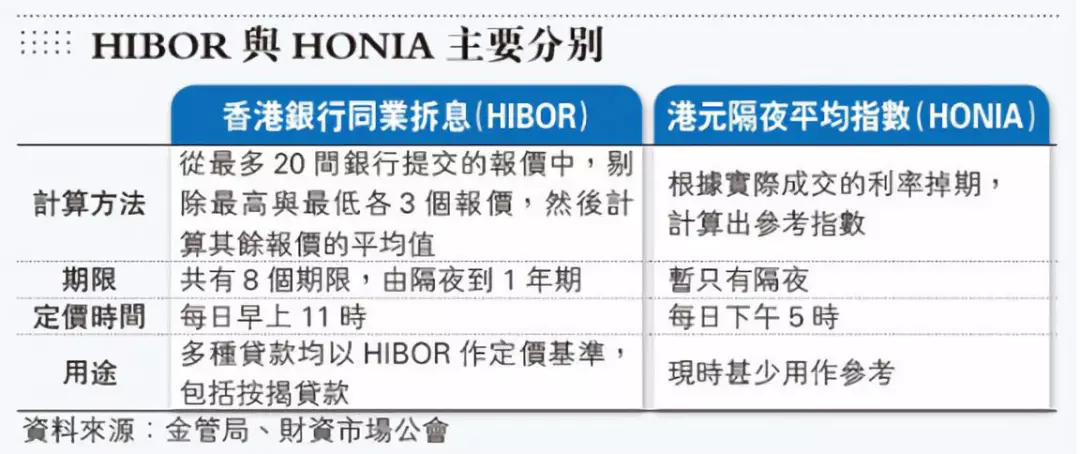

首先说一下Hibor(HONG KONG InterBank Offered Rate)。它是指香港地区银行间同业市场拆借利率,是短期港币资金市场的指标性利率,是港币利率定价和标价的基础。

香港最主流的房地产按揭息率分别是H按和P按。以汇丰银行一个月的利率为例,目前的H按为Hibor+1.3%,P按为最优惠利率-2.75%。二者绝对水平分别为2.475%和2.375%。

与Libor机制改革的全球潮流相适应,香港也在准备相关的改革。

金管局在提交立法会的文件指出,金管局虽然暂时没有计划取消Hibor,但金管局有责任推出Hibor以外的参考利率作为替代选项。

为此,金管局授权香港的行业组织”财资市场公会“提出替代利率的建议,后者建议采用Honia(港元隔夜平均指数)。

2019年2月,香港金管局给银行发出通函,提醒银行需要有Libor过度到其他参考利率的准备。

与美元和英镑的替代利率类似,Honia是一个根据真实交易数据计算出来的银行同业隔夜拆借利率。

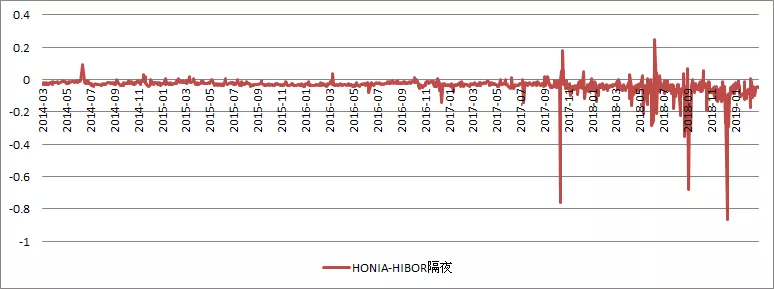

从历史走势看,HONIA与Hibor非常接近,Honia波动较大,尤其在2018年下半年。

HONIA与Hibor隔夜利差(%)

数据来源:彭博社、云锋金融整理

香港银行业将面临哪些不确定性?

Libor和Hibor在香港都有着广泛应用。截至2018年底,香港银行约有等值3.8万亿港元的美元资产参考的是Libor定价,与Hibor挂钩的港元资产约有3.4万亿港元,共占银行的总资产达36%。

Libor以及Hibor的改革对利率衍生品和相关借贷业务都会产生影响。

花开两朵,各表一枝。先看Libor。

Libor在2021年以后可能不再持续,主要影响包括如下三方面。

第一,利率对冲产品的选择将会面临改变。因为Libor在2021年后不可持续,市场参与者将会以“去Libor化”为目标。例如在对冲美元利率风险方面,市场的主流对冲工具将从挂钩美元Libor转向至挂钩SOFR。

第二,未到期交易可能面临法律问题。如果Libor不再报价但挂钩Libor的交易仍未到期,可能会涉及法律问题。国际掉期及衍生品协会(International Swaps and Derivatives Association,ISDA)正在草拟有关解决方案。

第三,如果Libor真的永久性终止,香港银行业的美元贷款业务会受到影响,而受影响的美元授信敞口已开始积累。以美元计价的企业贷款,普遍期限是三至五年。简单来说,如果Libor真的在2021年底后停止公布,银行从今年开始做的美元贷款业务,将面对Libor终止所带来的风险。

说完Libor再看Hibor。从目前香港监管机构的动向看,更可能的方向是Hibor和Honia并行,而非取消前者。

根据香港金管局官方评估,Hibor机制至少有如下几方面可以部分克服Libor弊端。

一是港元Hibor总共有20间报价银行, Hibor定价计算的方法,是剔除最高3个和最低3个报价,然后取其余14个的平均数,这部分减少了少数银行串通的可能。

二是从操纵动机看,美元Libor的操纵动机之一是通过利率衍生工具获利,但港元利率衍生工具交易相对不太活跃,这一动机较弱一些。

如果Hibor和Honia并行,以Hibor计价的金融产品面对的冲击和不确定性相对较小。

无论是Libor还是Hibor, 旧机制的改革、过渡方案的确定,都会带来相关的成本。

然而,只有改革弊端,才能重建人们对于机制的信任——金融体系赖以生存之本。

扫码下载智通APP

扫码下载智通APP