中泰证券2019年资产配置:传统行业选龙头,新兴行业看科技含量

本文来源微信公众号“李迅雷金融与投资”,内容为中泰证券分析师唐军关于2019年资产配置的演讲。原标题为《唐军:如何把政策数字化——基于中泰时钟的2019年资产配置策略》。

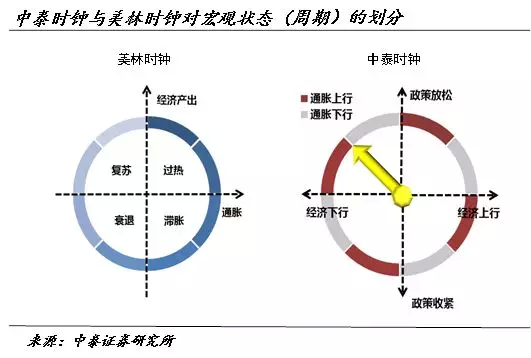

中泰时钟是在美林时钟的基础上发展改进而来的。美林时钟从经济产出和通胀两个维度出发,将经济周期分了四个阶段。我们在此基础上增加了一个维度——政策维度。

由于我国“政府在资源配置中起重要作用”的特殊性,因此,加上“政策维度”对于国内的资产配置具有现实意义。问题在于,经济产出和通胀这两个维度都很容易获得量化数据,但政策如何量化呢?如果不能量化,那么,中泰时钟对过去历史的解释度就会打折扣,预测未来的依据就难以令人信服。因此,在过去的两年多时间里,我们一直试图创设能精准反映经济政策变化的指标,把政策进行数字化。

例如,脱虚向实是一大政策目标,其力度究竟多大,我们找到了衡量脱虚向实程度的合适指标;又如,社会信用扩张度究竟到了什么水平,我们也把它量化了;再如,当前到底有没有大水漫灌,用相关数据也可以衡量。总之,无论是财政政策还是货币政策的表述如何变化,我们都可以进行定量分析,而非仅仅从字面去定义。

即便是产出维度和通胀维度,简单运用原始指标效果并不理想,因此,我们对指标进行数据清洗、修整甚至在重构基础上,逐步回归模型得到的结果刚好对应了“三驾马车”的宏观逻辑,但如果直接拿原始的宏观指标来分析的话,恐怕得不到这个结果。

本周三,中泰证券研究所举行2019年春季策略会——天道有盈虚 冬去待春来,中泰证券研究所金融工程首席分析师唐军,作为主讲嘉宾,发表了题为《中泰时钟下的2019年资产配置策略》的演讲,系统而全面地讲述了中泰时钟的基本特征,并按中泰时钟的分析框架,演绎出2019年大类资产配置的逻辑。

基本结论:

A股看好,两轮驱动:估值修复和预期差;前者是因为股市持续下跌,A股估值回到美股水平是否就完成了估值修复?也未必!后者是改革力度或超预期。对股市结构性的机会,可以归纳为:传统行业选龙头,新兴行业看科技含量。 债市仍可看多,信用利差有望缩小。大宗商品总体看空。

以下为演讲内容

尊敬的中泰证券的客户,各位领导和专家:

大家好!

非常荣幸能有机会在这里给大家介绍中泰时钟资产配置的决策框架和汇报2019年资产配置的观点。

一、中泰时钟资产配置策略体系介绍

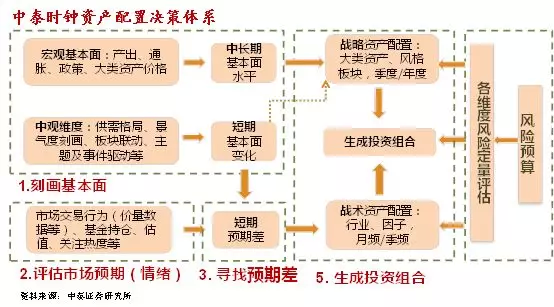

中泰时钟的策略框架分为两个部分:第一部分是中长期的战略资产配置,我们主要从宏观维度来把握;第二部分是短期的战术资产配置策略,我们从“预期差”的模型来进行分析。

中泰时钟是李迅雷老师带领我们中泰研究所宏观、策略、固定收益和金融工程等研究团队联合打造出来的,具有一定的特色。跟业界传统的宏观策略研究相比,我们加入了金融工程定量的分析框架,包括量化的实证检验,因此中泰时钟的客观性会更强一些;同时,跟纯量化的资产配置模型相比,我们宏观基本面的基础逻辑要强很多。

中泰时钟是在美林时钟的基础上发展改进而来的。美林时钟从经济产出和通胀两个维度出发,将经济周期分了四个阶段。我们在此基础上增加了一个重要的维度——政策维度,所以我们的时钟转盘图更为复杂一些。此外,我们在产出、通胀、政策三个维度上,通过全面细致的分析构建了各个维度的综合指标,比常见的原始宏观指标对经济意义的刻画更全面、更领先。

引入政策维度是非常必要的,即使在美国市场,我们认为美林时钟在近十年来失效的重要原因就是QE政策的推行以及之后的退出。美股和美债过去几十年都有明显的“跷跷板”效应,09年QE推出来之后,很长时间内股债同涨同跌的现象很明显,美林时钟明显失效了。国内市场中政策维度的重要性就更不需要过多的论述了。

二、宏观维度决定战略资产配置

接下来我先介绍战略资产配置的几个宏观维度。

第一个是产出维度。我们对常见的产出指标进行清洗和修整之后,测算其对名义GDP的解释力度。我们采用了逐步回归模型,先把解释力最强的找出来,剩下未能解释的部分,再找其次显著的,以此类推。

模型出来的结果是,有三个指标在统计意义上对GDP增速解释力度最大:地产投资增速、进出口总额增速和社消零售总额增速,正好对应了“三驾马车”。右边的图展示了真实的GDP数据和用上面三个指标的拟合结果之间的对比,拟合效果还是比较好的。哪怕是最近几年,拟合效果也还不错,说明即使经过了这么多年的经济结构转型,对经济的周期波动影响最大的还是地产投资。

我们在对指标进行数据清洗、修整甚至重构的基础上,逐步回归模型得到的结果刚好对应了“三驾马车”的宏观逻辑,但如果直接拿原始的宏观指标来分析的话,恐怕得不到这个结果。

举一个例子,可以说明用原始的宏观指标做统计分析,会存在一些比较明显的问题。比如工业用电量这一指标,用电量在宏观指标中应该算数据质量很高的。图中曲线是统计局公布的工业用电量同比增速的原始数据序列,我们可以看到圈出来的波峰波谷,对应在时间轴上都在1-3月份的工业淡季,淡季的增速容易偏大或偏小。淡季的增速在经济意义上来说是最不重要的,但是从量化模型来说,拿这个原始指标做统计分析的话,波峰波谷的数据点对统计结果的影响往往是决定性的。

可见,经济意义最不重要的数据点却会决定统计的结果。所以在中泰时钟的研究工作中,我们花了大量的时间和精力对这些原始宏观指标做清洗、修整和重构,在这个基础上我们才能做下一步的量化实证和检验。

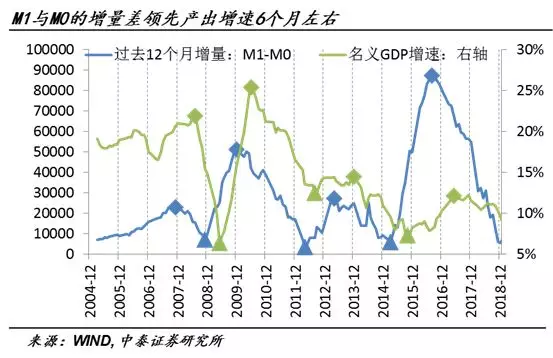

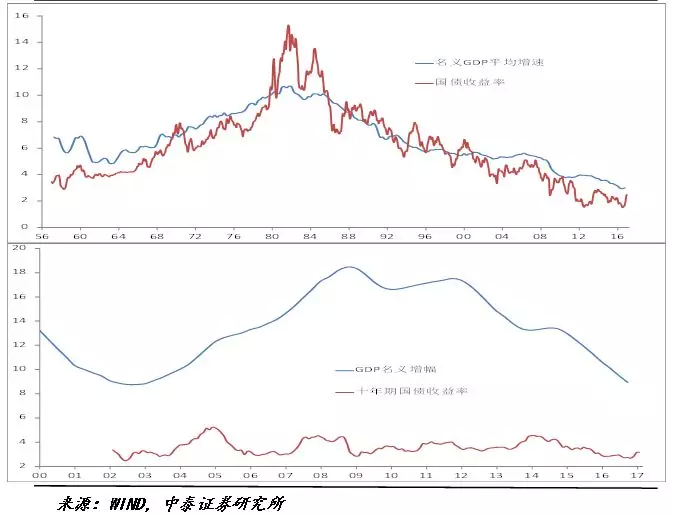

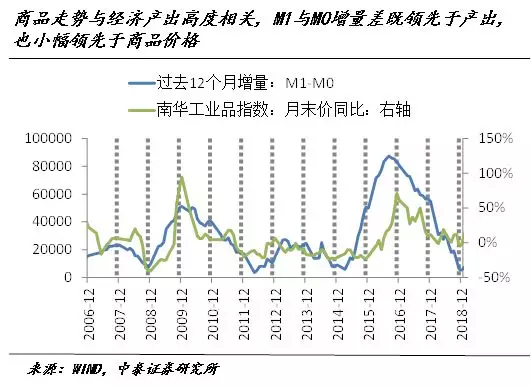

此外,我们寻找经济产出的领先指标时,发现M1和M0的增量差,在拐点上很稳定地领先于GDP产出水平6个月左右。过去12个月M1和M0的增量之差,代表着企业活期存款的变化,而企业活期存款能反映企业的经营活跃度。目前看M1和M0的增量差,还没有出现向上的拐点,但下降速率趋缓了。由此可以预判产出水平至少在接下来的6个月内也很难出现向上的拐点,但是下滑的速率可能趋缓。

第二个是通胀维度。我们也测算了可能对通胀造成比较大影响的各类变量,发现有三个宏观因素对通胀的中长期趋势影响最明显。

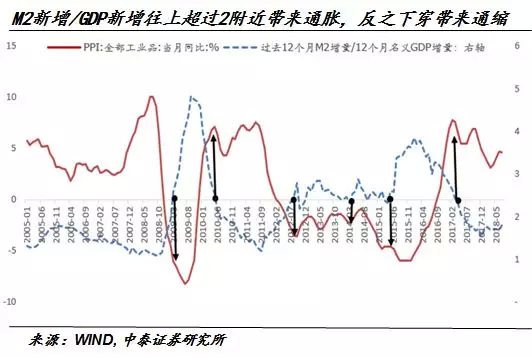

第一个是货币扩张的力度,或者说货币超发的力度。我们用M2的新增量除以GDP的新增量来刻画货币扩张力度,如图上蓝色虚线,每当虚线从横轴下面向上穿过横轴,数值大概在2左右,随后通胀就会出现向上的拐点,而向下穿过横轴则带来通胀向下拐头。这个跟美国著名货币经济学家的研究结论是一致的:日、韩、台等经济体在高速发展阶段,货币增速是GDP增速的2倍左右是比较合理的,超过会带来通胀,反之则有通缩压力。

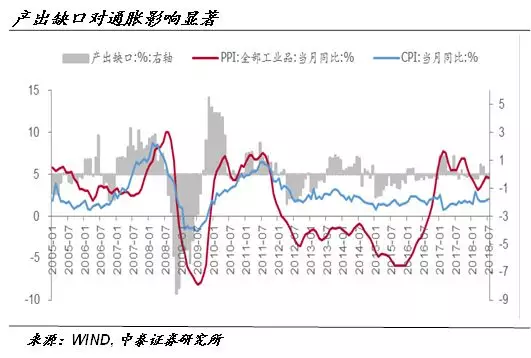

第二个因素是产出缺口,短期的产出水平,如果偏离了长期或者潜在的产出水平,就会出现产出缺口。如果缺口为正,往往会带来通胀的压力;缺口为负,则会带来通缩的压力。

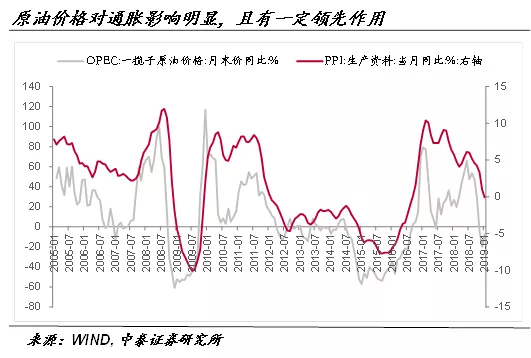

第三个因素是以原油价格为代表的输入性通胀的影响。原油作为最重要的工业原材料,价格对通胀的影响是比较明显的,而且有一定的领先作用。

我们的实证结果表明这三个因素对通胀周期性的波动影响最显著。而蔬菜、猪肉价格等虽然波动大,容易受季节、气候或事件冲击的影响,但我们认为其对通胀只会造成很短期的波动,而对通胀的大周期影响并不那么大。当前,三个宏观因素都指向没有通胀压力,甚至可能有通缩压力。

第三个宏观维度是政策维度,政策分为货币政策、财政政策。

货币政策里面再分为央行的货币宽松力度和商业银行总的信用扩张力度。

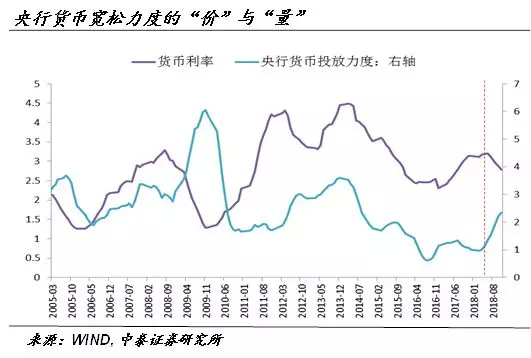

央行的货币扩张力度从量和价两方面来刻画:我们把央行过去使用过的各种政策工具释放的净投放量加总,再加上外汇占款变化造成的影响,消除掉季节性和统一纲量,构建了央行货币投放力度综合指标,这是“量”;我们把银行间的回购利率进行加权计算,也消除季节性影响,这是从“价”的方面衡量宽松力度。从2018年4月份之后,这两个指标一致地反映出央行的宽松力度在明显加大。

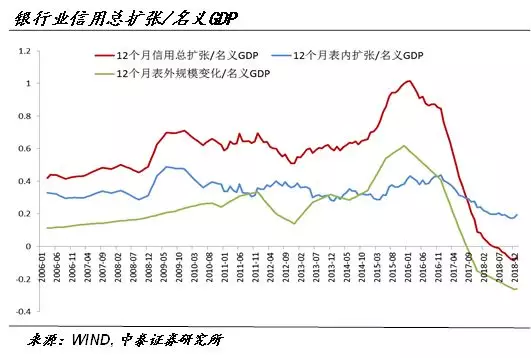

整个银行业信用扩张的力度,我们从银行表内资产的扩张和表外规模的变化两方面来刻画。这里表外的规模是我们采用量化的方法估算出来的,因为它也没有公开确切的数据。

截止到今年1月份,可以看到表内很明显地重回扩张,平滑12个月之后的数据曲线是往上翘的;表外规模仍然是收缩的,但下降的幅度趋缓了。综合表内、表外两个方面来看,信用边际上明显改善了,但仍处于偏紧的区间。

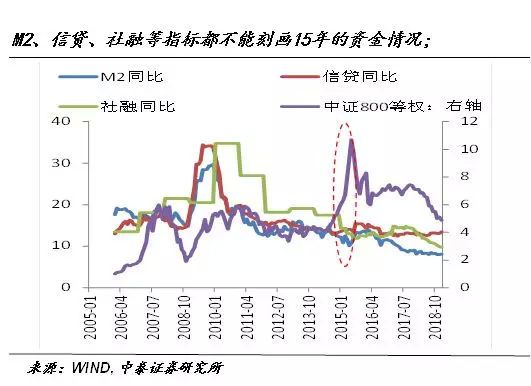

那么,我们花了这么大的力气,构建出来的指标与传统指标相比,刻画效果是否有改进呢?M2、信贷、社融这些是最常见的衡量信用扩张的指标,但我们看下边这个图,红色圈出来的2015年这一波牛市,大家都说是“水牛”,是资金推动的牛市,可是我们从这几个传统指标根本看不出15年有“放水”——M2、信贷、社融增速都在下滑。但如果用我们构建的总信用扩张指标,就可以明显看到2015年信用扩张是非常夸张的。

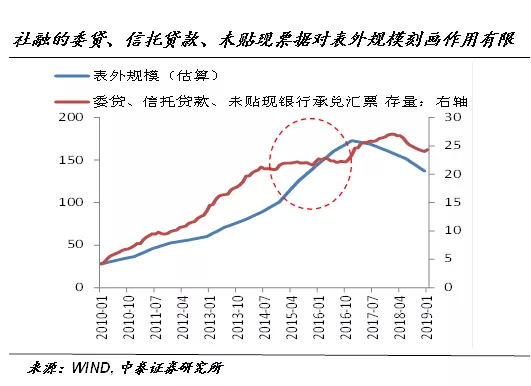

下边这个图也能说明我们估算的表外规模比常见的指标更有刻画力。业内很多研究报告里都会用社融里面的三个分项——委托贷款、信托贷款、未贴现银行承兑汇票,来代替表外业务规模。

但是我们分析发现,这三项对表外业务规模的刻画能力是很有限的。比如,表外业务蓬勃发展的鼎盛期是在2014-2016年,而社融的这三个分项数据,大家可以看下边图上红色的曲线,2014-2016年间是很平缓的,没怎么上去,而我们自己估算的表外规模,这条蓝色的线在14到16年间上升趋势很陡峭。

我们也看到一些点评1月份社融数据的报告,说这三个“表外”分项在1月份已经转正了,说明表外业务已经出清了或者重回扩张了。我们觉得这种推断的依据并不充分,因为指标本身对表外业务规模的刻画力就很有限。

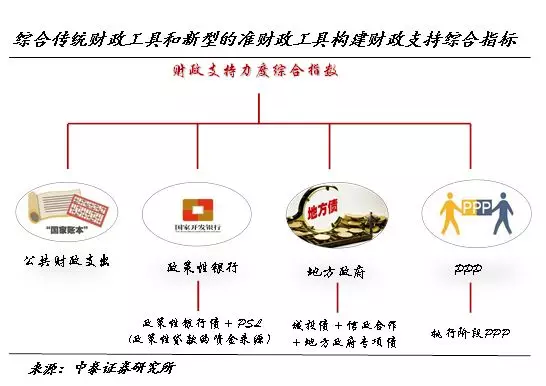

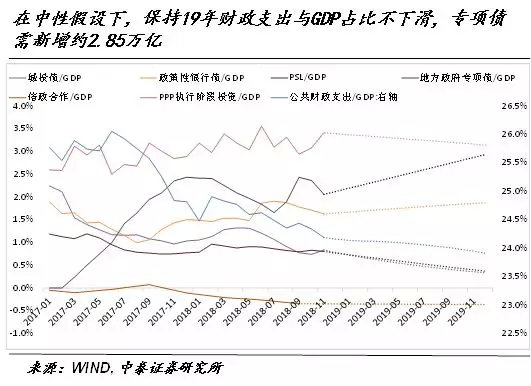

财政政策这个部分,我们想把传统的财政工具和隐形的财政支持,都纳入进来,构建一个综合指标来衡量财政支持的力度。

我们将政策性银行作为一个财政工具来看待,业内比较少人分析这个工具的影响,因为政策性银行放贷的数据是不公布的。但我们从政策性银行的融资行为,也就是它发债的节奏以及央行PSL的额度,间接来刻画政策性银行贷款的财政支持力度。

最近这几年,一些新型的财政工具或者准财政工具,包括PSL、PPP等,都发挥了很大的作用,其作用力度可能比我们想象的要大很多。

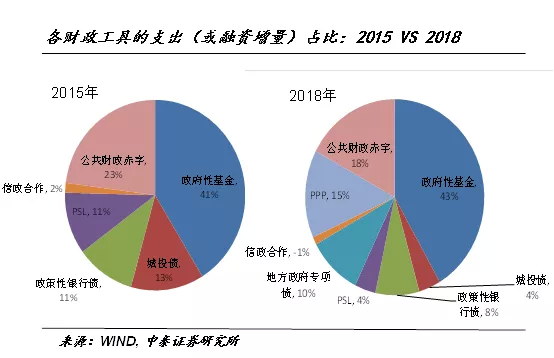

下面这个图是2015年和2018年各种财政工具支出占比的对比。从各工具的占比变化来看,PPP自2016年推出以来异军突起,到2018年占比高达15%,超过政策性银行、城投债等工具的贡献。而近年来颇受关注的地方政府专项债,其占比的上升刚好抵消了城投债下降的份额。

我们对这几个财政工具在2019年的支出水平做了简单的预测。城投债在规范地方政府举债的政策环境里向下的趋势比较明确。PPP执行阶段对经济有拉动作用,但前期的准备和识别阶段的项目已经调头往下了,接下来也难有超预期作用。能够往上走的就是地方政府专项债和政策性银行贷款。

可见,在我们中性假设的估计下,仅从狭义的政府财政支出来看,19年支出力度很难超预期,因此对19年传统基建的增速也不宜预期过高。 但如果把减税降费的1到2万亿也纳入到财政支持的贡献,则2019年的财政综合支持力度会明显大于2018年。政策从传统的基建投资到减税降费,对周期类、以及基建相关的行业不利,对消费和新兴行业会更有利一些。

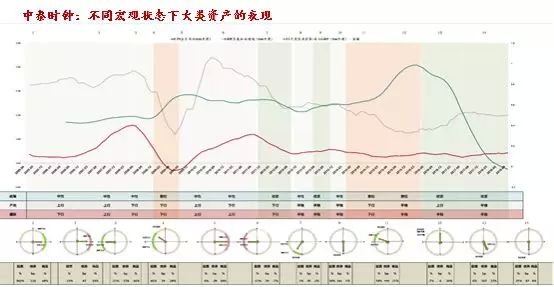

在三个宏观维度构建综合指标的基础上,我们对三类指标过去的表现以及历年的宏观经济状态,都做了一个划分。在每一个宏观状态组合下,我们归纳了股票、债券、商品相应的表现,这样我们就能总结出来资产价格的一些规律。这些规律跟我们直观的感受也比较接近。

自2018年4月份,货币政策明显放松了,但信用还很紧,因此我们把政策环境归为中性。按照我们总结的规律推断,2018年整体的大类资产配置的顺序是债券、股票、商品。

现在信用出现了边际上的改善,很多政策的取向都在往信用扩张的方向倾斜,如果政策进入全面放松的状态,进入到上图红色标识的区间,那么推荐的顺序则是股票、债券和商品。

三、“预期差”模型驱动战术资产配置

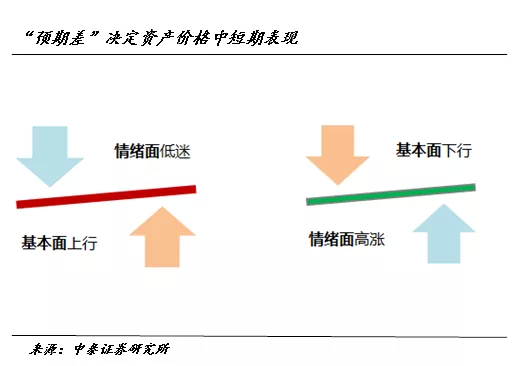

战术资产配置策略我们从“预期差”的角度分析:一方面刻画基本面的状态,一方面刻画市场的预期在什么位置。两者之差决定价格的短期走势。

资产价格短期的变化一定不能只从基本面来判断。经常会听到一种说法——经济还没见底,所以股市也还没见底——这个推断其实是很不充分的。如果市场都预期经济很差,即使经济还没有见底,只要实际表现没那么差,比预期好一点,那么股价就有修复的动能。所以短期的股价的走势要从“预期差”的角度来分析。

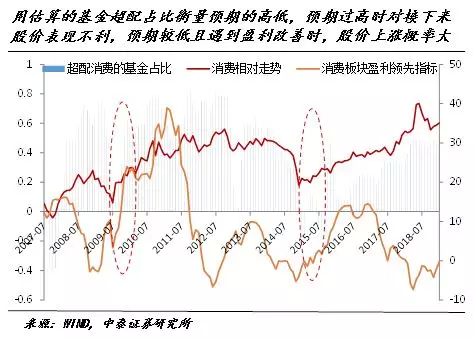

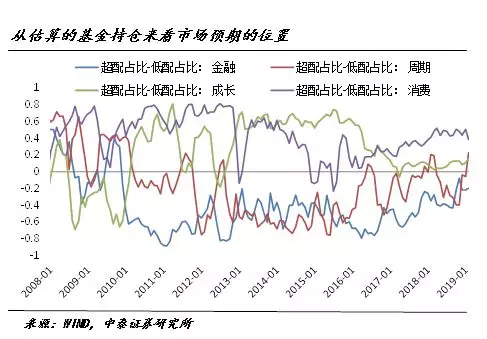

假如我们用估算的股票型公募基金的持仓来衡量市场预期,用我们精选的业绩领先指标来给基本面打分。以消费类行业为例,上图红色的这两个圈内,基金仓位还比较低,超配消费的人比较少,意味着市场预期在低位,但基本面分数已经在上升,这种往往意味着有明显的“预期差”,后面的消费板块的股价机会比较大。

四、2019年资产配置的观点

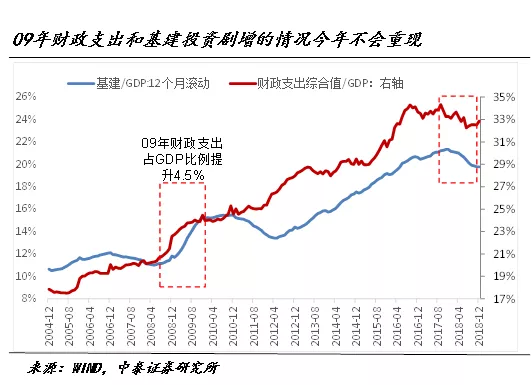

我们先来看看当前的宏观经济状态。当前的状况会不会跟2009年相似呢?我们觉得至少从财政支出和基建来判断,几乎看不到任何相似的迹象。2009年财政支出是巨幅的攀升,但现在综合支出指标比2015、2016年都要弱。

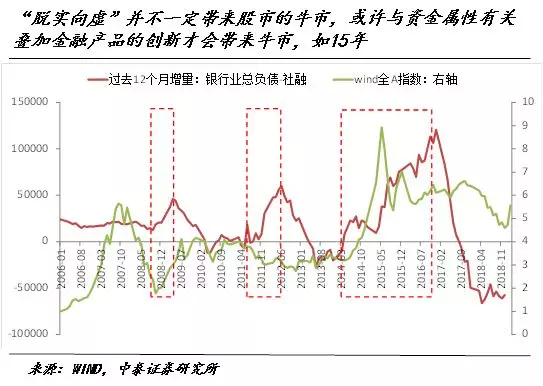

当前跟2015年也不会相似。我们听到有不少声音在讨论是不是会出现“脱实向虚”,再来一轮资金推动式的牛市?

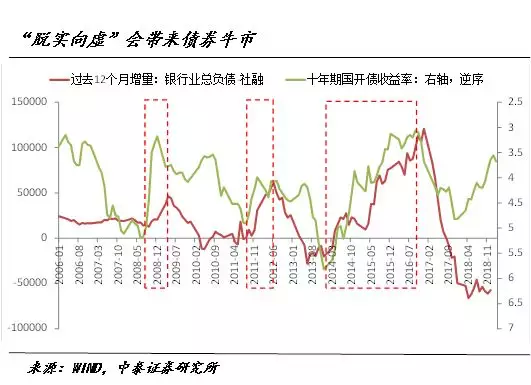

我们构建一个刻画“脱实向虚”程度的指标:银行总负债的扩张 - 社融规模的增量。因为社融是从实体经济融资主体的口径来统计的,反映了流入实体经济的钱,而银行总负债的扩张除了流向实体经济的资金,还包含了同业负债等在金融机构里“空转”的资金。因此两者的增量之差,能够一定程度上刻画脱实向虚的程度。

从指标来看,当前脱实向虚并不明显。而且我们分析过去这几波脱实向虚,会发现脱实向虚会直接带来债券的牛市,但不一定会带来股市的牛市。这或许是因为资金属性的原因。

脱实向虚带来股市牛市最典型的就是2015年那一波,2015年之所以会带来牛市,是因为叠加了金融产品创新的繁荣。一般而言,由于资金属性的问题,就算脱实向虚,资金也不容易流到股市,通常更容易流到债市。但金融产品创新把资产的收益和风险分解了,原来不易流入股市的资金也会通过创新的金融产品,如分级产品的优先端,流入进股市来。

2015年的脱实向虚一直延续到2016年底,债市牛市也延续到16年底,而股市牛市只延续到15年中——当时开始严查配资和限制杠杆型创新产品,股市牛市就结束了。可见,如果要再发生一次2015年那样由脱实向虚带来的牛市,除非再出现信用巨幅扩张叠加金融产品创新的繁荣。

当前市场的主要驱动逻辑是:估值修复和“预期差”修复。

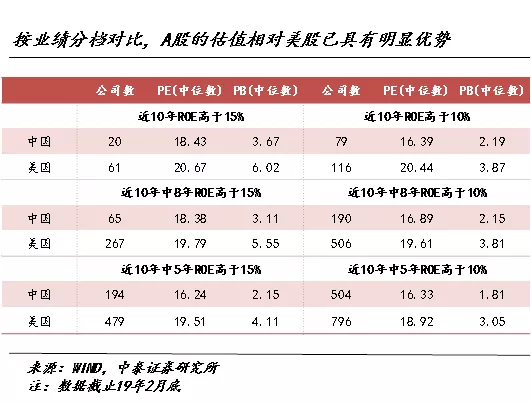

先来看估值修复。我们按照过去ROE的高低和稳定程度,把中美股票分别分成了6档,可以看这张表。从各档对比,A股的PE和PB都比美股低了。而且A股当前处于盈利周期的低位,而美股处于盈利周期的高位,A股当前的PE还是低于美股,可见估值优势非常明显。

那么估值修复的空间有多大?

A股估值回到美股水平是否就完成了估值修复?也未必!

我们可以看中美两类资产的估值对比,首先是国债:美国国债收益率始终在名义GDP增速附近波动,这是合理的,因为经济的潜在回报决定长期利率水平。而中国国债收益率常年远低于名义GDP增速,从这个角度看,我们的国债收益率跟美国比严重偏低,国内的利率债被大幅高估了。

其次是房地产:若用房价收入比来衡量房价的估值水平的话,国内房地产也明显高估了:美国为7到9倍,而中国为20多倍。

即便是目前有明显估值优势的A股,在过去绝大部分时间里其估值都是明显高于美股的,尤其是业绩差的公司。

可见,国内资产价格高估应有深层原因,A股估值重回美股之上或许只是时间问题。

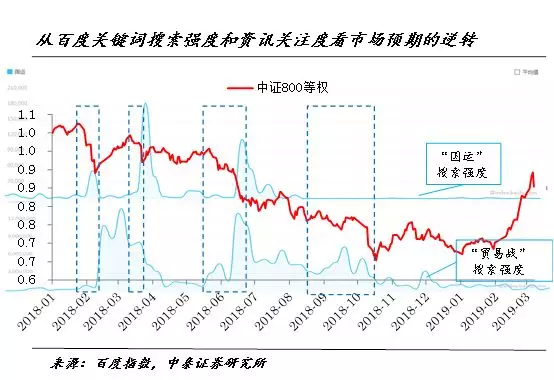

再来看“预期差”修复的逻辑。近期的行情可能主要受“预期差”修复驱动,且“预期差”的形成主要是因为对中长期的预期发生了逆转。我们借用百度的大数据技术,下面浅蓝色的线是“贸易战”这一关键词的搜索强度,红色的线是股价,我们可以看到2018年每一波股价的急跌都对应着“贸易战”搜索强度的急剧攀升。

这个数据告诉我们,“贸易战”对市场预期的影响可能比我们想象的大很多。为了验证这一点,我们再看一个关键词——“国运”,每一次“贸易战”搜索量飙升时都伴随着“国运”的搜索量飙升,可见贸易战的悲观情绪引起了市场对中长期的过度悲观。

我们说,当市场开始讲十年后的利好故事时,往往意味着乐观过度了;而当市场开始担忧十年后甚至更长期的利空时,很可能就悲观过度了。过去一年股市的下跌可能就反映了这种过度悲观的预期。

而今年的1、2月份,人们发现所有的事情好像都逆转了,贸易战也缓和了,华为也封杀不死了,金融的战略地位还提升了。因此我们说当前的预期修复是中长期预期的逆转,而不是一个简单的超跌反弹,这也意味着修复行情的时间和空间会比简单的超跌反弹更大一些。

对股市结构性的机会,可以归纳为:传统行业选龙头,新兴行业看科技含量。从美股过去30年的经验来看,向龙头公司聚集和科技板块占比提升是长期趋势。

对于短期的战术资产配置,我们后续会推出基于“预期差”的行业配置月报,每月及时更新提示投资机会。目前值得提示的是,从估算的基金持仓来看,虽然近期小市值股票涨幅比较大,但新兴成长行业的基金超配占比跟历史比仍然是偏低的;而周期行业的基金超配占比近期上升较多,主要是增持了地产股,可见市场对地产政策放松的预期是比较高的,这值得注意,因为市场预期越高,后续超预期的可能就越小。

债市仍可看多,信用利差有望缩小

当前经济产出增速下滑趋势中,货币宽松,信用边际改善但仍在较紧水平,通胀没有压力,利率将“易下难上”,仍可看多。随着信用边际改善,信用利差有望缩小。

商品看空

长期来看,经济增速下行叠加经济结构转型,工业品总需求下行的趋势是明确的。从需求和供给的弹性来看,经过前几年的供给侧改革,供需大体趋于平衡。价格的短期波动可能主要取决于供给端的扰动,大幅度的趋势性行情不容易出现。

就商品CTA策略来看,我们认为19年策略类型更丰富的CTA产品可能更有配置价值,而对单纯趋势类的策略可能不利。

由于时间关系,最后的观点汇总我就不重复了。谢谢各位领导!(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP