新股解读|开元酒店:“轻资产”的面子与“重资产”的里子

坎坎坷坷13年,现在开元酒店终于可以如愿登陆港股市场。

智通财经APP获悉,在递交招股书半年后,今日(2月15日)浙江开元酒店管理公司通过港交所聆讯。这意味着不久之后,这家知名酒店公司便可以正式登陆港市挂牌交易。这一刻,其母公司开元旅业等了逾13年。

从“酒店+地产”到寻求上市

2006年9月,开元旅业在上海的第一家五星级酒店正式开张,这座紧邻松江新城的开元名都酒店是这家浙江企业进驻上海的第一站。

“为此我们已经做了8年的准备。”时任开元集团旗下酒店管理公司总经理的陈灿荣如是说。这座松江开元名都酒店总投资约5亿元,是当时开元酒店最大的一笔投资。而维持酒店运转的资金则是来自开元旅业的房地产业务。

智通财经APP了解到“酒店+地产”是开元旅业当时最为熟练的经营方式。通过公司旗下五星级酒店提升其地产含金量,然后通过地产业务回笼现金反哺酒店,二者相辅相成共同发展。

依靠这种方式,开元一举成为当时国内最大的民营酒店集团。并且时至今日,按在营及待开业高档酒店客房的数量计,开元酒店为第三大酒店集团及最大的国内品牌酒店集团,而按在营及待开业中高档酒店客房的数量计,开元酒店则为第七大酒店集团及第四大国内品牌酒店集团。

“酒店+房产”模式为开元的快速扩张发挥了巨大作用,但这一模式放至上海却遇到了瓶颈。

2006年上海房地产政策已开始趋紧,土地供给出现一定收缩,公司想低价买地已较为困难。一旦失去房地产支持,酒店运营便如“无源之水”。即使是松江开元名都酒店的运营,很大程度上也是得益于公司此前“松江地中海“和”松江新都“两个楼盘的顺利销售,为酒店运转提供了现金流储备。

由于地价成本问题,松江开元名都的模式在上海已经无法复制,但彼时在开元集团制定的扩张计划中,北京、上海等一线城市又是公司发展的重点,这让局面顿时陷入了两难之中。

寻求转型成为开元唯一的出路。当时公司管理层提出的是:“独立运作、拓展业务、上市融资”。

“我们不能像前几年一样,仅仅运用酒店房产联动的模式,今后的发展设想是,将酒店投资和房地产投资分开”。开元集团轻重资产分拆上市的转型路线图由此诞生。

实际上这一路线在2005年已有计划。智通财经APP了解到,2005年3月,开元酒店宣布于当年10月赴港上市。但香港会计协会在当年年10月出台新的固定资产折旧标准,将原有的40年折旧年限改为20年。

根据新折旧标准,开元酒店与另4家酒店业务预计到2005年年底6000余万元的净利润将缩水至1800万元左右。因此开元酒店放弃了该上市计划。

但公司并未放弃上市融资。在把酒店和房产分成两个资产包后,开元又将酒店业务分成酒店资产和酒店管理两大板块,理论上实现轻重资产剥离。此次上市的便是开元集团的“轻资产板块”——开元酒店管理公司。

轻资产“不轻”

虽然开元酒店管理公司被称作是轻资产类别,但招股书数据反映的事实却并非如此。

根据招股书介绍,目前开元酒店共用两种业务模式:自有或租赁的酒店经营业务和全方位服务管理和特许经营的酒店管理业务。

招股书显示,截至2018年8月底,公司酒店经营业务下拥有31家酒店,其中29家租赁酒店和2家自营酒店;公司酒店管理业务下拥有109家酒店,其中96家为全方位服务管理酒店及13家特许经营酒店。

值得注意的是,虽然公司酒店管理业务下的酒店数量远高于其酒店经营业务下的酒店数量,但二者的营收能力与数量关系却成反比。

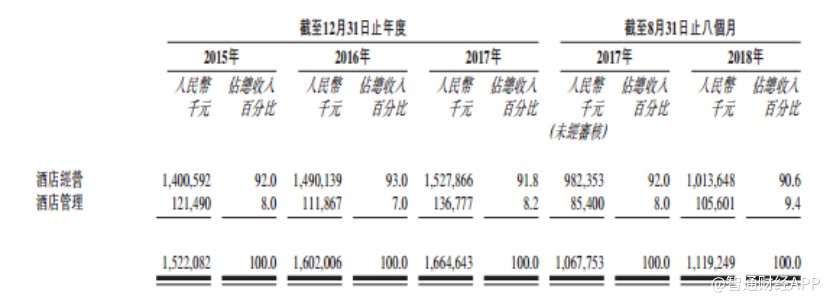

招股书显示,2015-2017年,开元酒店管理总营收从15.22亿元(人民币,单位下同)增至16.65亿元,但其中酒店经营连续三年的收入占比均在90%以上,而酒店管理业务营收占比则在8%上下浮动。

这一数据对比从根本上反映出开元酒店在运营上一定程度的“重资产”属性。智通财经APP了解到,开元酒店的酒店经营业务需要公司负责承担所经营酒店的门店租金、扩建及翻修等所有经营开支。

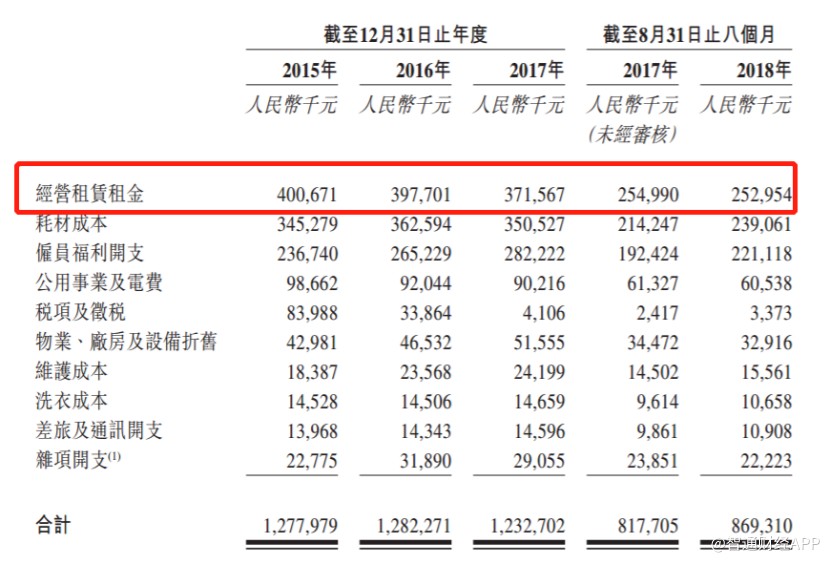

从招股书披露的公司销售成本来看,虽然2015-2017年公司经营租金金额持续降低,但仍然占公司销售成本的30%以上。

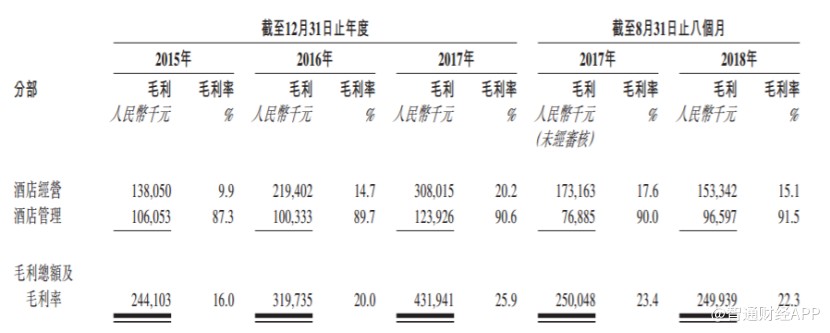

酒店经营成本的居高不下在一定程度上影响了公司的综合毛利率。可以看到,2015-2017年,公司酒店经营业务的分部毛利率仅从9.9%升至20.2%,而属于轻资产部分的酒店管理业务毛利率则高达90%。受到酒店经营业务毛利率拖累,公司在2017年的综合毛利率仅有23.4%,这较大地影响了公司的盈利。

由此可见,虽然此次开元集团将其酒店管理公司这一“轻资产板块”进行分拆上市,但“轻者不轻”,其中重资产属性的酒店经营依然是公司营收“主力军”。

这从侧面反映出开元酒店管理公司的酒店管理业务目前仍发展薄弱,其全委托酒店的营收尚不足以为公司提供高额的管理费收入。不过公司酒店管理业务盈利能力强劲,若在未来公司通过适当改善业务提高全委托酒店和特许经营酒店业务的营收,提高公司管理费收入,这家公司还是值得投资者关注的。

扫码下载智通APP

扫码下载智通APP